ARTÍCULOS

Efectos contables y financieros de la gerencia basada en valor

Abel M. Cano Morales*

*Cano Morales. Contador Público, Especialista en Gerencia de Impuestos, Magíster en Administración y Finanzas. Profesor de Tiempo Completo de la Facultad de Contaduría Pública de la Universidad de Medellín. amcano@guayacan.udem.edu.co

reality; the distribution of the wealth is a political decision, but all that to which they entrust resources to him must be responsible for its use. Salmmón Fabricant

RESUMEN

Durante los primeros años de la década de los ochentas, se empezó a conocer un tema que revolucionaría las empresas en el mundo. El tema al que me refiero no es otro que el famoso (EVA) Economic Value Added, que traducido al español es Valor Económico Agregado. Este indicador que ha sido utilizado por empresas de talla mundial como IBM, T&T, y TEXAS INSTRUMENTS, entre otras, no es otra cosa que un sistema integral de administración financiera y su remuneración basado en incentivos y que consiste en hallar el rendimiento de una compañía después de descontar los impuestos y restándole el costo de todo el capital invertido, para generar ese rendimiento (Costo de la Deuda más el Costo del Capital Accionario.) ¿Pero cómo se logra agregar valor en las empresas? Aunque parezca increíble lo único que se debe hacer, es efectuar una Gerencia Basada en Valor.

ABSTRACT

During the first years of the decade of ochentas, one began to know a subject that revolutionary the companies at world-wide level, the subject to which I talk about is not other that famous (EVA) the Economic Value Added. That translated the Spanish it is Added Economic Value , this indicator that has been used by companies of world-wide stature as IBM, T&T, and TEXAS INSTRUMENTS, among others, is not another thing that an integral system of financial administration and its remuneration based on incentives and which consists of finding the yield of a company after discounting the taxes and reducing the cost to him of all the invested capital, to generate that yield (Cost of the Debt plus the Cost of the Capital corresponding to stock.) But as it is managed to add Value to the companies, although it seems incredible the only thing that one is due to do in carrying out a Management Based on Value .

KEY WORDS

EVA - Economic Value Added - Valor Económico Agregado

NOPAT - Net Operating Profit After Taxes - Beneficio neto antes de intereses y después de impuestos

NOPBT - Net Operating Profit Before Taxes - Utilidad operacional después de impuestos

WACC - Weighted Average Cost of Capital - Costo promedio ponderado de capital

MVA - Markett Value Adedd - Valor de mercado agregado GBV - Gerencia Basada en Valor

La creación de la riqueza es una obligación y es una realidad económica; la distribución de la riqueza es una decisión política, pero todo aquel al que le encomiendan recursos debe responder por su uso Sammón Fabricant

Las empresas de hoy en día deben estar a la vanguardia en procesos administrativos que les proporcionen bases técnicas, analíticas y operativas donde puedan verificar de manera eficaz la generación de valor. Ésta, por su parte, contribuye puntualmente a que las organizaciones que implementen la Gerencia Basada en Valor incrementen sus inversiones y mejoren sus funciones financieras.

A lo largo de las últimas décadas, los interesados en mejorar cada vez más la parte vital de las organizaciones han diseñado una serie de procesos los cuales han tenido éxito en numerosos casos, pero en otros han fracasado. Ahora lo que se viene imponiendo es la Gerencia Basada en valor (GBV), herramienta que tiene como prioridad la mejora continua en todos los niveles, ya que de ello depende la toma de decisiones adecuadas en las compañías.

La Gerencia Basada en Valor rompe con paradigmas tales como que la gestión empresarial se mide únicamente sobre la base de la utilidad neta. Muchas organizaciones presentan constantemente altos niveles de utilidad en sus estados de resultados, pero esto no quiere decir que estén agregando valor. Lo mismo sucede cuando una empresa muestra pérdidas en su estado de resultados; esto no quiere decir que la empresa está destruyendo valor. La teoría de la Gerencia Basada en Valor (GBV) se sustenta en que es compromiso de todos los miembros de la organización (accionistas, gerentes, empleados) actuar en la participación de generación de valor, pero, para lograr esto, se debe dar un genuino cambio de mentalidad, que aunque genere reacciones negativas al comienzo de la implementación del sistema, pronto dará resultados.

Se puede decir que es la Generación de Valor toda una filosofía que está cambiando la forma de ver las finanzas en las empresas. Esta filosofía se viene convirtiendo en el reto más importante para todas aquellas organizaciones que deseen permanecer en un mercado donde los inversionistas son cada vez más exigentes y donde las condiciones del sistema bursátil no admiten intentos fallidos, porque correrían el riesgo de desaparecer. Es muy importante tener en cuenta que la adaptación a un nuevo sistema no es fácil, sobre todo, cuando los cambios a efectuar no son únicamente de tipo estructural, sino que también debemos cambiar de formas de pensar, introducir nuevos sistemas de medición de resultados y esquemas de compensación que monitoreen e incentiven a los empleados para que alcancen los objetivos trazados, en desarrollo y cumplimiento de un plan estratégico que a las comunidades organizacionales se les olvida cumplir.

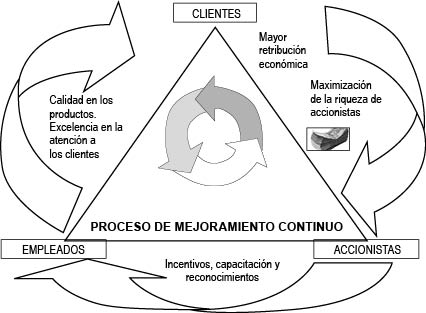

La Gerencia de la empresa debe tener bien claro que para que esta filosofía no se quede solo en eso, se hace necesaria la vinculación de todos los actores que intervienen en una organización y que deben trabajar en pro del mejoramiento continuo. Tales actores los podemos definir de la siguiente manera; los clientes, ya que si estos no quedan satisfechos con nuestro servicio y la calidad de nuestros productos, se retirarán y se llevarán consigo a por lo menos 11 nuevos clientes, pero para que el cliente se motive a seguir comprando, es necesario contar con un talento humano comprometido (Personal), que no sólo cumpla con las tareas asignadas, sino que vaya más lejos, que agregue valor a sus labores. Adicionalmente, para que ese proceso se dé en la dirección propuesta es necesario contar con el concurso permanente de los accionistas, ya que son estos quienes deben ofrecer los mecanismos para que el empleado se sienta satisfecho con la organización. Esta filosofía la podemos observar mucho mejor en el siguiente gráfico1.

Por lo tanto, si la empresa inicia con el proceso de mejoramiento continuo, es muy factible que se empiece a generar valor económico agregado, debido a que la compañía habrá dispuesto de los elementos necesarios que contribuyan al logro del objetivo básico financiero de toda empresa, que es generar más riqueza para el accionista, y éste, a su vez, redistribuirá dicha riqueza en aquellos que han contribuido a generarla. En este orden de ideas se hace necesario profundizar un poco en el tema de la creación de valor y la forma como las empresas pueden medirlo y acumularlo, pues no sólo se trata de agregar valor en un solo año, sino que esta práctica se convierta en una camisa de fuerza para todos actores del proceso, porque es de ellos que depende el éxito o el fracaso del mismo. Ver Figura2.

La creación de valor es el objetivo de toda buena gerencia. Si antes el objetivo era la maximización del beneficio contable, ahora este objetivo de beneficio ha sido suplantado por la creación de valor. Pero ¿cómo se mide el valor agregado? Esta cuestión muy sencilla en su planteamiento, pero a la hora de ponerla en práctica no lo es tanto. En síntesis, se puede medir el valor creado en la empresa considerando no solamente el beneficio sino también el costo que ha supuesto generar ese beneficio. En conclusión, si el beneficio obtenido supera el costo de los recursos implicados, se pude decir que se ha creado valor. Si esto lo trasladamos a la toma de decisiones de inversión significa que para que se cree valor en la empresa el Valor Presente Neto (VPN)3 de la inversión deberá ser positivo y, por tanto, se estaría invirtiendo en activos que generan un valor adicional para la empresa.

En un primer plano, y desde el punto de vista contable y financiero, es muy importante mencionar a los actores que impulsan la creación de valor en la empresa desde una doble perspectiva. "El ROIC, El WACC, El NOPAT, y El CAPITAL". Por un lado, considerando el descuento de flujos de caja libre y, por otro, mediante el descuento de los flujos de caja libre para los accionistas.

Pero antes de entrar en detalles, lo primero que debemos saber es qué es el Markett Value Added (MVA), que en español indica Valor de Mercado Agregado. El MVA es una herramienta de tipo financiero, que tiene, como tarea fundamental, medir la capacidad de una organización para crear valor y acumularlo a través del tiempo, tomando para ello la capacidad de gestión de la gerencia y el compromiso de todos los actores involucrados con dicha organización. En el siguiente esquema podemos ver claramente qué es el MVA4.

La Gerencia Basada en Valor (GBV) puede definirse como una obra de arte, pues es cada empresa la que hace de ella una pieza única porque cada organización es diferente de las demás aunque pertenezcan al mismo sector productivo; las compañías adaptan sus necesidades a la GBV; por eso hasta el momento ha tenido tanto éxito, sin embargo, como toda técnica o proceso nuevo causa un poco de incertidumbre en los gerentes, que temen implementar esta herramienta para el crecimiento financiero de las organizaciones que dirigen.

Pero la experiencia nos demuestra que las compañías que generan valor aumentan sus inversiones, pues sus acciones se cotizan a precios increíbles en las Bolsas de Valores; ello debido a que es menos riesgoso invertir dinero en una empresa que genera valor y que es capaz de responder por la acumulación de valor que ellas realizan.

En razón de lo expuesto anteriormente es que se hace necesaria la cultura de la Gerencia Basada en Valor (GBV), para que las empresas tengan conciencia de la magnitud de su compromiso, pues este novedoso sistema las obliga a la vigilancia de los corredores de bolsa y a la de los agentes de mercado, pues es este sistema gerencial el que rompe con todos los paradigmas de que la gestión empresarial se mide teniendo en cuenta la utilidad neta, ya que muchas organizaciones que registran en sus estados de resultados altas utilidades, no generan valor, y el caso contrario también suele presentarse: que empresas con bajas utilidades agregan valor. Una de las hipótesis que sustenta la teoría de la GBV es que tanto los dueños como los gerentes deben actuar en la participación de generación de valor y el sistema de remuneración debe estar acorde con la agregación de valor, pero para lograr esto se debe dar un genuino cambio de mentalidad, aunque genere reacciones negativas al comienzo de la implementación de este sistema.

Es claro que debemos tener en cuenta que los procesos de mejora continua llevan a la creación de valor. Para generar un mayor valor en la empresa, es necesaria una estructura organizacional que cuente con una disminución de los niveles jerárquicos, y esta estructura debe estar orientada a los procesos de la empresa, es decir, una organización basada en equipos que lleve sinergias y poder de decisión, a crear una cultura de creación de valor que pueda ser medido mediante el desempeño financiero; toda esta estructura debe estar enfocada a la generación de Valor Económico Agregado (EVA) que satisfaga las expectativas del accionista.

Como se puede apreciar en toda esta teoría para agregar valor se deben conocer las herramientas; y una de ellas es la que se acaba de mencionar, el famoso EVA, que no es otra cosa que el indicador número uno del valor que agrega una empresa, producto de su gestión. Para poder iniciar un proceso de mejora continua es necesario que la organización se plantee tres preguntas estratégicas a saber:

1- ¿Qué valor ha creado / destruido la empresa?.

2- ¿Cuál será el valor a crear / destruir en el futuro?

3- ¿Cuál es nuestro sistema de medición actual?

Para poder dar respuesta a todos estos interrogantes es necesario que conozcamos un poco sobre el EVA. Por ello empezaré por definir qué es y cuáles son sus principales características.

EVA es la estimación de la utilidad económica después de restarle el costo por los activos netos empleados para producir. Es decir, el EVA se crea en una organización cuando sus utilidades netas de operación (UNO) son superiores al costo de capital que utiliza.

Por ello podemos afirmar que es el EVA el instrumento más claro de comunicación de los resultados de los negocios al personal y a los accionistas5.

Las principales características del EVA son:

• Es una sola medida financiera

• Calcula el costo promedio de toda la inversión

• Es una herramienta ideal para la toma de decisiones; es más comprensible.

• La actuación etá ligada a la compensación

Es el EVA también un conjunto de herramientas administrativas (management) que tiene muy en cuenta la cantidad de ganancia que se debe obtener para recuperar el costo de capital empleado. Por ejemplo, si el EVA se proyecta en cero, eso significa que la compañía está ganando apenas lo necesario, y si se proyecta más pues se ganará más. La compañía que adopta el EVA replantea sus presupuestos de capital y sus procedimientos de evaluación, hasta lograr la meta deseada.

En cuanto a la motivación, la filosofía es que el progreso que trae el EVA sea compartido con los empleados. Que se utilice una política de compartir la riqueza, que según Stern Stewart & Co6 llaman, "La forma más socialista del capitalismo". Aquí hay que hacer que los empleados crean verdaderamente en el EVA, y para esto es necesario que se les pague y se les haga sentir como dueños de la compañía.

Finalmente, el cambio de mentalidad quiere decir que haya un lenguaje común en la toma de decisiones e identificación clara de las metas de la organización. Que todos los empleados de la empresa entiendan lo que se está haciendo y cuáles son las nuevas prioridades. Esto produce un verdadero cambio en el comportamiento empresarial, que se ve reflejado en las utilidades netas de la compañía.

Para describirlo mejor, se le puede entender mediante cuatro elementos primordiales que Stern Stewart & Co ha definido como als cuatro grandes (4M) measurement, Management, Motivation y Midset. (Medición, Administración, Motivación y Mentalidad).

En la medición se mira el proceso económico en oposición al proceso contable. Típicamente las empresas colocan una carga en el uso de capital y eliminan la distorsión de contabilidad, como la de sustraer los excesos en investigación y desarrollo. Por el contrario, con el EVA se capitalizan esos excesos en un lapso de tiempo y se puede explicar más claramente la conducta del precio actual de las acciones.

CONCLUSIONES

En conclusión ¿Qué es agregar valor?

La creación de valor, según muchos empresarios, es una acción que motiva al consumo humano por un incremento en el beneficio que presta un bien o un servicio, es decir, es la acción que atrae a las personas hacia aquellos objetos y servicios que de alguna manera cada vez satisfacen más eficientemente sus necesidades.

El Valor según, la creencia popular, se incrementa si el desempeño mejora o los costos se reducen. Otras ideas sobre la creación de valor se enfocan en mejorar el desempeño en el interior de la organización, puesto que la competitividad es sinónima de economía eficiente. Para lograrla, se requiere la adecuada combinación de tres factores básicos: asignación óptima de recursos, alta productividad y respuesta dinámica a los cambios tecnológicos y de mercado. La eficiencia en la asignación de recursos productivos se refiere a que éstos se distribuyan de manera que lleguen a quienes puedan agregarles mayor valor. Se considera que una empresa genera valor con los recursos que utiliza, cuando obtiene beneficios después de haber pagado el precio por el capital utilizado.

La administración de una empresa deberá cuidar todos los eslabones de la cadena generadora de valor: finanzas, clientes, operación eficiente e innovación. Este proceso es cíclico y su constante modificación garantiza una mejora continua del negocio. Como podemos apreciar, se presentan efectos contables y financieros los cuales son el resultado de la gestión gerencial de la compañía y el acompañamiento que estén recibiendo de los actores del proceso; por ello es tan importante una evaluación previa y durante el proceso, para poder así ajustar las variables que están limitando el desarrollo normal de las operaciones de la empresa.

Ya para concluir miremos cómo debe ser el uso correcto del EVA y su método de cálculo.

NOTAS:

1 Diseño de Abel María Cano Morales.

2 Modelo propuesto por el autor del artículo

3 En palabras del profesor Faus: "el VPN mide precisamente el valor que se espera que cree la inversión considerada".

4 Esquema diseñado por el Autor del Artículo.

5 Tom Coperland. Economic Value Added. 1999 pp. 123-128.

6 Compañía Norteamericana que patento el EVA, en el año de 1982.

BIBLIOGRAFÍA

ABETTI, PIER A. Linking Technology and Bussiness Strategy, American Management Association, New York, 1989.

AMAT Oriol. Un Nuevo enfoque para optimizar la gestión empresarial, motivar a los empleados y crear valor. Grupo editorial Norma. 1.999.

Amat, Oriol. (1999): "EVA: Valor Añadido Económico. Un nuevo enfoque para optimizarla gestión, motivar y crear valor. Ediciones Gestión 2000. Barcelona.

Bacidore].M./Boquist J.A./Milbourn T.T./Thakor A.V (1997): "The Search for the Best Financial Performance Measure" Financial Analysts Journal. May/june. Pg.: 11-20.

Bennett Stewart, G. (1991): "The Quest for value: the EVA management guide for

Sénior Managers" HarperCollins.

CANO Morales Abel Ma. Universidad Autónoma de Manizales, Facultad de Economía Empresarial Ponencia sobre el (Valor Económico Agregado) EVA vs (La Teoría de Restricciones) TOC, segundo congreso de Economistas Empresariales, Manizales Mayo de 2.000.

COPELAND, T. Koller, T. Y Murrin, J. (1996): Valuation: Managing the Value of Companies. John Wiley, Nueva York. (2a ed.). Pg.: 121-129.

COPELAND, Thomas E. and WESTON, Fred). Financial theory and corporate policy. 3th ed. Reading, Mass., Addison-Wesley, 1988

DAMODARAN, A. (1997): "Corporate Finance: Theory and Practice" John Wiley & Sons, Inc. New York

DRUCKER, Peter F. Los desafíos de la Gerencia para el Siglo XXI, Grupo editorial Norma. 1999.

FAUS, Josep. (1997): "Políticas y decisiones financieras" Estudios y ediciones IESE, S.L. Publicaciones de la cátedra Price Waterhouse de Finanzas. Barcelona. Pg.: 19-30

FAUS, Josep, Políticas y decisiones financieras. Finanzas estructurales para directivos. IESE, Universidad de Navarra, 1997.

FERNÁNDEZ, P. (2000): "Creación de valor para los accionistas" Gestión 2000. 1a

Edición, abril. Pg.: 21-31.

FERNÁNDEZ, R (2001b): "EVA, Economic profit and cash values added do not measure share holder value creation" SSRN Working Papers.

FERNÁNDEZ, R (2002): "Shareholder value creators and shareholder value destroyers in USA. Year 2000." IESE Business School. Social Science Research Network, Finantial Accounting (WPS). SSRN Working Papers.

FERNÁNDEZ, P. (2001): "A Definition of Shareholder value Creation" SSRN Working Papers.

GARCÍAS. Osear León, Administración Financiera, Fundamentos y Aplicaciones, Tercera Edición ampliada y revizada, Prensa Moderna Impresores S.A. 1999.

IRIMIA Diéguez, A. (2002): "La creación de valor para el accionista: una contrastación empírica" Tesis Doctoral. Departamento de Economía Financiera y Dirección de Operaciones. Universidad de Sevilla.

JAIN, R.K., TRIANDIS, H.C. Management of R&D Organizations: Managing the Unmanageable, Wiley Interscience, New York, 1990.

JENSEN, M./Murphy, K. (1990): "Performance Pay and Top-Management Incentives" Journal of Political Economy, vol.98, n°2. April. Pg.: 225-62.

LÓPEZ, Lubián, Francisco J. Dirección de Negocios y Creación de Valor. CISS Praxis, 2.000.

MASCAREÑAS, J. (2000): "Fusiones y adquisiciones de empresas" McGraw-Hill. Madrid.(3a ed.) Pg.: 341.

MILBOURN, T. (1996): "The Executive Compensation Puzzle: Theory and Evidence" IFA Working Paper. N°235. London Business School.

MURPHY K. (1985): "Corporate performance and managerial remuneration: and empirical analysis." Journal of Accounting and Economics n°7. North Holland. Pg: 11-42.

PARAJES, J./HERNÁNDEZ, C./López, A.(2001): "Creación de valor y decisiones de salida en las Sociedades de capital inversión. Dos nuevos indicadores: VB y VBR" Actualidad Financiera. Monográfico, 2o Trimestre. Pg.: 77-99.

Ramezani, C./Soenen, L./Iung, A. (2002): "Growth, Corporate Profitability, and

SHAREHOLDER, Valué Creation" Social Science Research Network, Finantial Accounting (WPS). SSRNWorkingPapers.

RAMÍREZ, Padilla David Noel, Contabilidad Administrativa, la base de las decisiones gerenciales acertadas. Editorial McGraW Hill. Quinta Edición 1998.

RAPPAPORT, Alfred. Creating Shareholder Value. The New Standard For Business Performance. Free Press, 1998.

RAPPAPORT, Alfred. (1998): "La creación de valor para el accionista: una guía para inversores y directivos". Ed. Deusto, S.A. Bilbao.

RODRÍGUEZ, Sandias (2001): "Del EVA al VAN: al valor financiero añadido" Actualidad Financiera, n°Vl. Monográfico, 2o Trimestre. Pg.: 49-56.

STEWART /BENNETIII. (1991) The Quest for Value. New York Harper Business.

SUÁREZ, A. (1995): "Decisiones óptimas de inversión y financiación en la empresa" Pirámide. Madrid. (17.aed.).

VÉLEZ Pareja, I. (2000): "La creación de valor y su medida. Un análisis crítico de EVA." I Congreso de profesores de costos y contabilidad directiva. Colombia. También 27 La creación de valor: una aproximación.en Social Science Research Network, Finantial Accounting (WPS), Vol.3, N°17, May 24, 1999.

VÉLEZ Pareja, I. (2001): "La creación de valor en la empresa" Social Science Research Network, Finantial Accounting (WPS), Working Paper n° 14.

VÉLEZ Pareja, I. (2001): "Value creation revisited: the economic profit" Social Science Research Network, Finantial Accounting (WPS).