ARTÍCULOS

Acumulación de activos: Una nueva revisión neokeynesiana

Carlos Julio Ramírez Arboleda

RESUMEN

El propósito del artículo está en presentar un modelo de acumulación de capital; la demanda por inversión es potencialmente importante para el comportamiento de la vida a lo largo del tiempo. Por lo tanto la inversión es altamente volátil; así, la demanda por inversión puede ser importante para las fluctuaciones de corto plazo. El modelo introduce dos importantes extensiones: considerar el sector privado y el público.

PALABRAS CLAVE

Acumulación de activos, inversión, rigidez, liquidez, activos, flujo, stock y equivalencia ricardiana.

ABSTRACT

The proposition of paper is presents a model of capital acumulation; investment demand is potencially important to the behaviour of standards of living over the long run. Therefore, investment is highly volatile; thus investment demand may be important to short run fluctuations. The model introduce two important extensions: to consideration private and public sector.

1. Reconsideración de los efectos de saldo real

Keynes y el equilibrio con paro

Keynes afirmó haber encontrado el equilibrio con paro. Keynes no dice que los mecanismos fallen debido a las intervenciones mal dirigidas del gobierno sino al sistema de precios-salarios mínimos y otras similares - o debido a los acuerdos privados para la restricción del comercio por parte de los sindicatos y los carteles industriales.

El argumento del Keynes sobre equilibrio con paro involuntario tenía dos partes. La primera consistía en una explicación de por qué el precio del trabajo –la tasa de salarios monetarios– no disminuía ante un exceso de oferta de trabajo. La segunda era una explicación de por qué incluso si ésta cayera, como había de suceder en un mercado competitivo que se comportara correctamente, el resultado no sería un aumento del empleo. (Keynes señaló que los dos puntos podían estar relacionados en el sentido de que una razón para la resistencia del trabajo a la deflación de salarios podría residir en una apreciación intuitiva de su inutilidad.)

En cuanto al primer punto, el argumento de Keynes era que los trabajadores en paro no tienen una forma efectiva de mostrar a los empresarios su disposición a trabajar por un salario real menor.

Estas observaciones, que ha parafraseado libremente, son bastante convincentes. Muchas de ellas están siendo formalizadas ahora, en lo que se conoce comúnmente como la teoría del contrato implícito1 y en la aplicación de las teorías del capital y del monopolio bilateral a las relaciones empleador-empleado.

Hoy día, como en la Gran Depresión, estas teorías explican por qué las pautas salariales del 8 ó 10 por 100 –como si sólo implican rigidez a la baja de los niveles de salarios– son erosionadas sólo muy lentamente por el paro. El mismo clima económico que genera un paro elevado también reduce la disposición de los empresarios a pagar altos y crecientes salarios monetarios a sus trabajadores en nómina.

Deflación y demanda agregada

De acuerdo con Keynes, la producción y el empleo permanecerían inalterados. Los precios disminuirían en la misma proporción que los salarios. Los salarios reales, los márgenes reales de beneficio, de hecho, todas las variables reales permanecerían inalteradas. En resumen, el equilibrio real de la economía –incluido el paro– es independiente del nivel de los salarios monetarios y los precios. No lo es, por supuesto, del salario real. Los empresarios ofrecerían más empleo a un salario real menor y los trabajadores –empleados previamente o en paro– estarían dispuestos a aceptarlo. Pero a menos que una reducción del salario monetario aumente algo la demanda real agregada, no existe un mecanismo por el que la mutua disposición a demandar y ofrecer más trabajo a un salario real menor –o posiblemente aun al mismo salario real– pueda ser llevada a cabo. Éste es el callejón sin salida keynesiano.

Este mecanismo denominado frecuentemente el "efecto Keynes", es el siguiente para menores salarios monetarios, precios y rentas; la oferta de dinero sería mayor en términos reales o en la propia unidad de salario de Keynes. La demanda de dinero para transacciones sería menor; el stock excedente de dinero presionaría al alza sobre los precios de los títulos que devengan intereses y reduciría los tipos de interés. A tipos de interés más bajo la inversión real sería mayor. Así, la demanda agregada, incrementada adicionalmente por el multiplicador, expandiría la producción y el empleo. Por lo tanto, la deflación de salarios y precios es el equivalente –extraña y suboptimizadora (second-best), equivalencia, desde el punto de vista de Keynes– a una política monetaria expansiva. Si una funciona, también lo hará la otra.

Aquí introduce la famosa trampa de la liquidez, la situación en la que un aumento de la cantidad real de dinero, bien por una intervención activa del banco central o por una deflación, será ineficaz. Esta es la situación en que los tipos de interés relevantes para la inversión están ya en el nivel más bajo que pueden alcanzar. El umbral absoluto de los tipos de interés nominales es cero, lo mismo que la rentabilidad del dinero. El umbral efectivo, al que el público se mostrara indiferente entre mantener dinero ocioso y comprar activos que devengan interés puede estar, pensaba Keynes, un poco por encima de cero.

Aun a corto plazo, los títulos del gobierno tendrían que proporcionar un porcentaje de beneficio mínimo con relación al atesoramiento de dinero, para compensar los costes de transacciones, la liquidez imperfecta y el riesgo. Los tipos de interés a largo plazo, que podrían ser considerados como una media de los tipos a corto plazo actuales y esperados, se mantendrían por encima de cero debido a las expectativas, o simplemente por miedo a que los tipos a corto se elevasen en el futuro desde su nivel más bajo.

El efecto Pigou

¿Puede suceder esto? Pigou no consideró el impasse de la trampa de la liquidez demasiado plausible. Pero lo aceptó con fines argumentativos y señaló que el valor real de la riqueza de la comunidad aumentaría con la deflación. El dinero, y otros activos expresados en dinero, son parte de la riqueza del público. Con precios más bajos, su poder de compra es mayor, mientras que el valor real de la riqueza mantenida en forma de bienes no varía. El público ahorra para acumular riqueza y mantener su consumo, o el de sus herederos en los períodos futuros, y para prevenir las contingencias. Cuando el valor real de sus activos aumenta, estos objetivos se satisfacen más adecuadamente y aumentarán el consumo corriente a expensas del ahorro. Este es el efecto Pigou o efecto "saldo real"2.

El primer intento de Pigou falló. Kalecki3 le recordó que la mayor parte de los activos monetarios privados, incluidos los depósitos bancarios considerados como dinero, tienen una contrapartida directa o indirecta en la deuda privada. La deflación elevaba tanto la carga de las deudas como el valor real de los activos. Como Pigou reconoció, la corrección le dejó con una base neta mucho menor. Un componente es la parte del stock de dinero del público, ofertada directamente por el gobierno: billetes y monedas y su equivalente en depósitos en el banco central mantenidos como reservas de los bancos, la cantidad conocida usualmente como base monetaria, dinero de alta potencia o dinero externo.

Un posible segundo componente lo constituyen las tenencias del público de obligaciones no monetarias del gobierno que devengan interés. Si éstas, o cualquier fracción de ellas, constituyen riqueza neta ha sido un tema de controversia al menos desde Ricardo4 y el debate todavía entusiasma hoy5.

Deflación y deuda según Irving Fisher

Al principio de la Gran Depresión otro gran economista, Irving Fisher, ofreció un diagnóstico, que era precisamente el opuesto al de Pigou6. Fisher pensaba que la dilación, no la deflación, era el remedio. Estaba impresionado por el aumento de las cargas que la bajada de preciso imponía a los deudores (empresas, propietarios, propietarios de viviendas y agricultores). Las presiones de la deuda, las suspensiones de pagos y las quiebras, pensaba, intensificaban y propagaban el hundimiento de la actividad económica. Recomendaba medidas –tales como la expansión monetaria, la devaluación y la elevación de los precios del oro– destinadas a restaurar los precios de los bienes a los niveles observados antes de la Depresión. Para Fisher en 1932-33, más aun que para Keynes en 1936, la elevación de los precios era una operación indispensable para la recuperación, y no solamente un subproducto incidental de otras medidas.

Traigo a colación la posición de Fisher para reconducir nuestra atención hacia la "reducción" de las deudas y créditos privados en el cálculo de la base del efecto Pigou. La cantidad bruta de estos activos "internos" era y es de mayor magnitud que la cantidad neta de la base. No importaría realizar una agregación si pudiésemos estar seguros de que las propensiones marginales a gastar a partir de la riqueza fuesen las mismas para los acreedores y los deudores. Pero si la propensión a gastar fuese sistemáticamente mayor para los deudores, aun en una pequeña cantidad, el efecto Pigou sería eliminado por este efecto Fisher.

Verdaderamente existen razones para esperar, o al menos, para sospechar, justamente eso. La población no está distribuida entre deudores y acreedores aleatoriamente. Los deudores han pedido prestado por buenas razones, la mayoría de las cuales indican una alta propensión marginal a gastar riqueza, o renta corriente o cualquiera de los recursos líquidos de que puedan disponer. Normalmente su endeudamiento se ve racionado por los prestamistas, no a causa de la imperfección del mercado, sino porque el que pide prestado tiene un mayor optimismo sobre sus propios proyectos futuros y su solvencia, o mayor disposición a asumir riesgos y eventualmente declararse insolvente, que lo que el prestamista considera como objetiva y prudentemente justificado. Las empresas que normalmente piden prestado tienen una fuerte propensión a mantener capital físico, bienes de producción duraderos. Sus carteras deseadas contienen más capital que su riqueza neta; les gusta correr riesgos con el dinero de otras personas. Las economías domésticas deudoras son frecuentemente familias jóvenes que están comprando casas y muebles antes de obtener ingresos que les permitan pagarlos al contado; dada la dificultad de pedir prestado contra salarios futuros, están restringidos en cuanto a la liquidez y tienen una elevada propensión al consumo.

Cuando los precios y salarios nominales se deflactan, el servicio y la deuda absorben una proporción más alta de las rentas de los deudores y la reducción o eliminación de sus márgenes de solvencia los descalifica para acceder al nuevo crédito. Las quiebras y suspensiones de pago producen el mismo resultado y transmiten la angustia de los deudores a sus acreedores, amenazando la solvencia y la liquidez de los prestamistas individuales y las instituciones financieras. Las empresas deudoras, al empeorar su situación patrimonial, dan prioridad a la restauración de su estructura financiera sobre la inversión real. La disminución del valor real de mercado de sus títulos, debido a la mayor carga de sus deudas, supera en mucho las ganancias de los acreedores. Estos puntos del argumento de Fisher pueden muy bien contrarrestar los efectos positivos del aumento del valor real de los activos nominales de los acreedores.

Estas consideraciones no se aplican solamente a los acontecimientos del pasado. Imaginen el desastre que ocurriría si los deudores que han pedido prestado en la década de los 70, previendo una continua inflación, se viesen de repente enfrentados con la estabilidad de precios. Pudiera ser que Leontief estuviese en lo cierto en cuanto a que una deflación suficiente haría que con más monedas se pudiese comprar todo el PNB. También provocaría que las deudas existentes fuesen un múltiplo astronómico del PNB.

Efectos a corto y largo plazo de los precios sobre la demanda agregada

Para situar en su justo lugar a Pigou y Fisher, se intenta distinguir entre las consecuencias de la deflación a "corto" y "largo plazo". Quizás el efecto Pigou se refiera al segundo, y el efecto Fisher al primero. Estoy seguro de que el mismo Pigou era consciente de esta distinción y por eso tituló su última contribución a este tema El estado estacionario clásico. Sus sucesores han sido menos cuidadosos, analizando sin ninguna reserva los efectos del saldo real en el análisis macro-económico a corto plazo.

Para entender el efecto Pigou a largo plazo debemos utilizar la imaginación y realizar un experimento histórico del tipo "como si". Imaginemos dos evoluciones alternativas de la misma economía, durante el mismo período de tiempo. Una característica común a ambas es el valor nominal de la base monetaria en cada instante en el tiempo; ésta es la misma en el escenario I y en el II. Al principio y durante un largo período ambas economías se encuentran en una trampa de la liquidez y están soportando paro. Durante este período los salarios nominales y los precios son un 50 por 100 más bajos en el escenario II que en el I, aunque los salarios reales, los otros precios relativos y las cantidades reales son las mismas en el momento inicial. El período dura lo suficiente para que todas las deudas contraídas al principio venzan y sean devueltas o contraídas de nuevo; alternativamente todas las deudas pendientes de pago fueron contraídas con conocimiento previo de los precios en cada escenario. Pigou diría que en el escenario II el empleo y la producción serían mayores que en el escenario I, y que aquél alcanzaría antes el pleno empleo.

Una reducción de precios no esperada en un solo escenario –precios bajos siguiendo a precios altos secuencialmente– es una cuestión totalmente diferente. Los contratos realizados cuando los precios estaban más altos y se esperaba que continuasen subiendo, continúan en vigor. En este sentido son válidas las observaciones de FIRE. Saldar dichos contratos requeriría un período de tiempo muy largo y aun entonces la economía no sería la misma que aquella en la que dichos contratos nunca hubiesen existido.

Precios y producción en los modelos macroeconómicos a corto plazo

En este punto nos gustaría realizar una digresión algo técnica. Si, como sospechamos, Fisher estaba muy probablemente en lo cierto con relación a los efectos a corto plazo de los movimientos del nivel de precios sobre la demanda agregada real, ¿qué implica esto para los modelos macroeconómicos a corto plazo? ¿Significa que la curva IS en el espacio r-Y se desplaza hacia arriba cuando el nivel de precios se eleva durante la expansión del ciclo? ¿Que, para un nivel dado de producción, por ejemplo el nivel de pleno empleo, la curva 1S en el espacio r-p tiene pendiente positiva? Antes de extraer estas conclusiones recordemos un efecto del nivel de precios a corto plazo de mucha mayor importancia hoy día que en la época de Fisher: la estructura progresiva de la imposición con relación a las rentas nominales y los beneficios; a corto plazo antes de que se produzcan ajustes legislativos, el hecho de que los impuestos sean una proporción mayor de la renta real cuanto más altos sean los precios actúa en la dirección de Pigou.

Pero aun así el efecto Fisher es más fuerte, y las respuestas a las preguntas anteriores acerca de la relación del lugar geométrico IS respecto a los niveles de precios son afirmativas; esto no significa que los lugares geométricos IS y LM conjuntamente generen una asociación de valores positivos de Y y p, en lugar de negativos, para actuaciones de política dadas. El efecto Keynes –el hecho de que una oferta nominal de dinero dada es menor en términos reales cuanto más alto sea el nivel de precios– actúa todavía en la dirección convencional. Particularmente para niveles elevados de producción y tipos de interés, lejos de la trampa de la liquidez, puede muy bien dominar cualquiera de los efectos directos del nivel de precios sobre la riqueza y el gasto. La curvatura de la función de preferencia por la liquidez, por tanto, contribuye a la asimetría de la situación. En conjunto, la demanda agregada podría estar positivamente" relacionada con el nivel de preciso para niveles bajos de producción y tipos de interés, pero negativamente relacionada para niveles cercanos al pleno empleo. Esto abre alguna posibilidad de equilibrios múltiples.

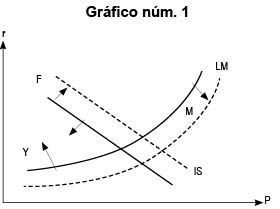

La situación puede ser analizada con la ayuda de algunos gráficos. En los gráficos núms. 1-3, los lugares geométricos IS y LM se dibujan para valores dados del stock nominal de dinero, M, y del producto nacional real Y. Estos representan combinaciones de tipo de interés y nivel de precios consistentes, por una parte, con el equilibrio monetario, y por otra, con el equilibrio de la demanda y oferta de bienes. El gráfico núm. 1 expresa el argumento convencional, incluido el efecto Pigou. El lugar geométrico LM tiene pendiente positiva: el stock real de dinero es menor cuando el nivel de precios es más alto y genera un tipo de interés más alto para inducir al público a realizar transacciones con saldos de caja menores. El lugar geométrico IS tiene pendiente negativa: de acuerdo con el efecto Pigou convencional, un nivel de precio más alto significa menos demanda de bienes y servicios, y genera un tipo de interés menor para compensar este efecto. Como muestra también el gráfico, la política monetaria expansiva "M" desplaza LM hacia la derecha mientras que la política fiscal expansiva "F" desplaza IS hacia arriba. Un aumento de Y desplaza LM hacia arriba (más demanda de dinero par cualquier p dada) y desplaza IS hacia abajo (suponiendo que la propensión marginal a gastar es menor que 1).

Los gráficos núms. 2 y 3 muestran un efecto Pigou inverso, o efecto Fisher. El lugar geométrico IS tiene pendiente positiva, porque el gasto de los deudores estimulado por un p más alto excede el gasto disuadido de los acreedores. En el gráfico núm. 3 el efecto es tan grande que IS tiene mayor inclinación que LM, y la estática comparativa de las políticas monetaria y fiscal se invierte.

Los gráficos núms. 4 y 5 son casos especiales de los gráficos núms. 1 y 3, en los que se elimina el efecto Keynes. Esto ocurriría en la trampa de la liquidez, o en el caso de una política monetaria acomodaticia que fijase el tipo de interés. Obsérvese que tanto en el gráfico núm. 5 como en el gráfico núm. 3, p e Y están relacionadas positivamente en vez de negativamente.

Los gráficos núms. 1-5 tienen dos utilizaciones. Una aplicación directa es la del mundo clásico de precios flexibles, con la producción real Y determinada por la oferta. La inversión del efecto Pigou altera algunos resultados tradicionales de la estática comparativa. Una aplicación indirecta es la del mundo Keynesiano donde Y está determinado por la demanda. Esto se refleja en los gráficos núms. 6 y 7. Las partes superiores de los gráficos núms. 6 y 7 muestran los lugares geométricos IS y LM en el espacio tradicional (Y, r). Cada lugar geométrico se expresa para M y p dados, pero son una familia de curvas para distintos valores de p, p0 <: p1 <: p2 ... Las distintas soluciones del modelo 1S/LM, enumeradas en los gráficos superiores, se trasladan a los gráficos situados debajo, donde forman las relaciones Yo. En el gráfico núm. 6 ésta tiene la pendiente negativa esperada, implicando por ejemplo que una reducción de los salarios monetarios (representada como un desplazamiento hacia debajo de la Y2) elevaría el empleo y la producción. Pero en el gráfico núm. 7, la inversión del efecto Pigou hace que YD cambie de dirección, haciendo ambiguas las consecuencias de una reducción del salario monetario (compárense los desplazamientos Y0s1 e Ys1) haciendo posible un equilibrio dual (Ys3).

Conclusiones teóricas y políticas

Existe otra importante diferencia entre los dos casos distinguidos anteriormente, la comparación "como si" de los niveles de precios alternativos y la deflación secuencial. La deflación actual –a menos que esté impulsada por la actuación del gobierno en vez de por los mercados– puede generar expectativas de nueva deflación. En ese caso la deflación esperada aumenta la demanda de dinero, haciéndolo más atractivo en relación con otros activos, especialmente respecto de los bienes y a los títulos sobre bienes. Este efecto contrarresta el efecto del nivel de precios y puede ser más fuerte. Si es así, la deflación no corrige la deficiencia inicial en la demanda agregada que la inició. En ese caso la inflación no tiene punto final. El caso simétrico es el de la hiperinflación, en la que la velocidad de circulación del dinero se eleva astronómicamente.

Tanto Keynes como Pigou eran conscientes de que este problema se planteaba en la práctica, pero no lo consideraron como una parte de su juego teórico. Fueron demasiado puristas. Recuérdese el tema central: ¿posee la economía de mercado, sin la ayuda de la política del gobierno, mecanismos eficaces para eliminar el exceso de oferta de trabajo y de capacidad productiva? Esta cuestión se refiere al tiempo real y a los procesos secuenciales. Por consiguiente, el "efecto Pigou" estático a largo plazo no autoriza a nadie a dar una respuesta positiva7.

Esto no significa que Keynes gane la batalla más abstracta del principio teórico. Keynes no demostró la existencia de un equilibrio con exceso de oferta, al menos en el sentido mágico de la palabra equilibrio en la economía clásica, o neoclásica, que estaba criticando. En ese sentido, el equilibrio es un estado estacionario, y un estado en el que se cumplen las expectativas. Una secuencia en la que los salarios y precios están bajando, y en la que las deudas están poniendo en dificultades a los deudores que nunca previeron los precios y salarios actuales, no es tal estado. Pigou acierta al restringir el "equilibrio" a las situaciones en que los mercados se vacían, mientras que el equilibrio con paro involuntario propuesto por Keynes no incorpora esa idea.

Pero ¿por qué debería preocuparse Keynes de tales cuestiones semánticas? Su importante mensaje fue que el equilibrio de Pigou puede no ser estable globalmente y que, aun si es estable, el desequilibrio puede ser prolongado y pertinaz. Las fuerzas que reducen los salarios monetarios y los precios son lentas y débiles, y las que transforman la deflación o desinflación en una demanda real mayor son inciertas. Como sabía Keynes, la subutilización y la baja producción prolongadas dañan fuertemente a la eficacia marginal del capital. En las recesiones cortas y suaves la inversión se mantiene a flote por la creencia de que un nivel de empleo alto y la prosperidad son la norma a largo plazo. Una vez que esta confianza se destruye, como demuestran de nuevo los acontecimientos actuales, es terriblemente difícil reanimarla. La enseñanza práctica es que la política activa, junto con la respuesta del mercado, es parte del mecanismo social para el mantenimiento o restauración del equilibrio.

2. Déficit público y acumulación de capital

La doctrina "ricardiana" y sus implicaciones

Un resumen dramático de la posición sería éste: la carga –o más neutralmente, el efecto– del gobierno se mide totalmente por el tamaño y el contenido de los gastos públicos reales. De esta forma el conocido teorema de Modigliani-Miller para la financiación empresarial se amplía al gobierno. Las preferencias básicas de los agentes individuales prevalecerán, con o sin gobiernos y empresas, mientras los agentes tengan la opción de realizar transacciones sin la intermediación de dichas instituciones.

Si el gasto del gobierno no se financia con impuestos corrientes, se financiará vendiendo obligaciones amortizables, que producen intereses, o bien mediante la creación de dinero. Si se financia mediante deuda no monetaria, el público debe tener en cuenta que los impuestos serán elevados en el futuro para pagar los intereses y; quizás, también el principal.

El aplazamiento de los impuestos no tiene, por tanto, ningún efecto, ni bueno ni malo. Dado el valor presente de las deudas impositivas, descontadas al tipo de interés de los títulos del gobierno, la distribución en el tiempo de los impuestos no tiene relevancia.

James Buchanan8 llama ricardiana a esta doctrina, y es verdad que Ricardo9 presentó el argumento con su característica claridad. Sin embargo, también añadió matizaciones importantes y concluyó que el aplazamiento de los impuestos mediante el préstamo interior es un ala política fiscal.

¿Pero qué ocurre si los impuestos se sustituyen por la emisión de dinero? El nuevo dinero elevará los precios, como es de esperar, lo suficiente para mantener inalterada la cantidad real de dinero. Alternativamente, si se espera que el nuevo dinero sea regularmente emitido, los individuos racionales esperarán que sus tenencias de dinero sean erosionadas por la inflación y ahorrarán en previsión de este impuesto.

Permítase recordar algunas de las implicaciones de estas doctrinas para la teoría y la política macroeconómica.

1. La eficacia de la política fiscal a corto plazo. De acuerdo con la teoría keynesiana convencional, las reducciones de impuestos y los aumentos de los pagos de transferencias incrementan la demanda agregada, elevando el empleo y la producción, o los precios, o ambos, dependiendo de la situación de la economía. La doctrina Ricardiana rechaza la potencia de la política fiscal compensatoria financiada mediante el déficit. El denominado multiplicador del presupuesto equilibrado se aplica en cualquiera de los dos casos. En resumen, la oferta de títulos del gobierno genera su propia demanda. No se necesita expansión de la renta, ni proceso multiplicador, para generar el ahorro que compre el déficit del gobierno.

2. Los efectos negativos de los déficit del gobierno. No "desplaza" la formación privada del capital o la inversión exterior. No pueden ser culpados de la inflación los legisladores y ministros tacaños o pródigos, en tanto que están queriendo financiar su déficit mediante bonos que producen intereses, en vez de emitir dinero.

3. La carga a largo plazo de la deuda pública. En el debate vigente durante largo tiempo sobre la deuda pública interna10 algunos economistas han afirmado que la carga que supone la desviación de recursos hacia el uso público, es decir, el valor actual de sus usos privados, no realizados, no puede ser desplazado en el tiempo. Otros han señalado que las generaciones futuras pueden ser gravadas en la medida en que la financiación del déficit disminuye los stocks de capital, humano y no humano, que ellas heredan11. La resucitada doctrina ricardiana afirma, sin embargo, que esto no sucederá, esto es, que el stock del capital no será desplazado por la deuda pública.

Los keynesianos creen que la política fiscal expansiva funciona en situaciones de bajo nivel de empleo, ya que los déficit absorben ahorro que, en ausencia de suficiente demanda de inversión privada, desaparecería a través de la reducción de la renta. Por el mismo motivo, creen que en las situaciones de pleno empleo a largo plazo la deuda pública satisface parte de la demanda de riqueza y desplaza parte de la de capital. Los Ricardianos creen que el gasto con déficit es inútil a corto plazo e inocuo a largo plazo.

4. El efecto Pigou. ¿Incluye su base toda la deuda pública, solamente la emisión de dinero, o nada? La posición Ricardiana afirmaría que una reducción permanente del nivel de preciso aumenta por igual el valorreal de las obligaciones no monetarias del gobierno y el valor real de las obligaciones impositivas asociadas. El punto de vista "keynesiano" justificaría el efecto Pigou al reconocer un mayor estímulo al consumo para los acreedores del gobierno que el consumo disuadido a los pagadores de impuestos futuros.

5. Los efectos de las operaciones de mercado abierto. Las compras de títulos del gobierno por parte del banco central eliminan tanto la corriente de pagos de intereses hacia el público como los impuestos futuros asociados a aquéllos. Desde el punto de vista Ricardiano, la transacción aumenta la riqueza de la economía doméstica en la misma cuantía. En cualquier caso, un Ricardiano monetarista podrá creer que el nivel de precios se ajustaría para mantener inalterada la cantidad real de dinero. Una "lluvia de bonos" no tendría efecto alguno. En esta forma el teorema Ricardiano de equivalencia es fundamental, quizás indispensable, para el monetarismo.

El punto de vista Keynesiano consideraría muy reducida la ganancia de riqueza y el estímulo al consumo atribuible a la reducción esperada de las obligaciones impositivas futuras. Por lo tanto, un aumento del stock de dinero procedente de transacciones de mercado abierto sería considerado como menos expansionista o inflacionista que la misma cantidad procedente de la financiación del déficit o "lluvia de dinero".

6. La seguridad social. Los seguros sociales para jubilación, muerte e incapacidad son una forma de deuda pública. A través de aportaciones obligatorias, bien del trabajador o del empresario durante la vida laboral, los ciudadanos reúnen un enorme, si bien no preciso, volumen de derechos sobre el gobierno. El cálculo Ricardiano nos dice que esos beneficios no estimulan el consumo en mayor medida de lo que lo retrae la corriente asociada de impuestos anticipados de la seguridad social. Verdaderamente la financiación de la seguridad social mediante los impuestos retenidos en el momento de percibirse la renta, no puede rendir, en principio, a los participantes por término medio más que la tasa de crecimiento del sistema. Cuando ésta es menor que la tasa de rentabilidad de la inversión privada, los participantes racionales podrían considerar la desviación forzada del ahorro como una pérdida neta.

Crítica de la doctrina Ricardiana según la reformulación de Barro

Quiero considerar su argumentación con algún detalle.

1. Ciclos vitales y herencias. Si los horizontes del consumidor no se proyectan más allá de su propia vida, si son indiferentes al nivel de vida de sus descendientes, el aplazamiento de los impuestos a la generación siguiente elevará claramente el consumo de la generación actual. Tal como teme James Buchanan, la emisión de deuda pública permite a la generación que toma las decisiones desplazar las cargas impositivas hacia las generaciones del futuro. En el otro extremo, para los consumidores con horizontes infinitos, la restricción presupuestaria intertemporal es independiente de la distribución temporal de los impuestos. De cualquier forma, esto es cierto si los bonos del gobierno rinden el mismo tipo de interés con el que los consumidores pueden realizar desplazamientos intertemporales del consumo. Por lo tanto, el plan óptimo de consumo/ahorro no se altera sustituyendo la imposición actual por la financiación mediante la deuda.

La contribución de Barro consiste en demostrar cómo las economías domésticas pueden tener, efectivamente, horizontes infinitos. La condición es que cada generación incluya en su función de utilidad, junto con el consumo en distintas etapas de su vida, la utilidad de la generación siguiente. La cadena de generaciones que se solapan comportándose de esta forma hace efectivamente infinito el horizonte de cada generación.

Esta ingeniosa construcción suscita algunos comentarios:

a) La cadena se rompe si alguna generación no tiene hijos o es indiferente a la utilidad de su sucesora. Si prevé este comportamiento, la generación actual tiene incentivos para aumentar su propio consumo si los impuestos son aplazados más allá de la ruptura en la cadena.

b) Como todo el mundo sabe, algunas economías domésticas de cada generación no tienen descendientes, o son indiferentes a la fortuna de sus propios hijos.

Estas economías domésticas consumirán más, si sus impuestos se reducen, a costa de las posteriores generaciones.

c) La utilidad de los padres puede muy bien depender, en algún grado, del volumen de sus donaciones a sus descendientes, independientemente de la utilidad o los recursos totales de ésos. La acción de dar se realiza frecuentemente, quizás normalmente, para la satisfacción del donante, no exactamente por el bienestar del receptor. Si es así, las donaciones se relacionan con la riqueza de los padres tanto como, o más que, con las necesidades esperadas de los herederos.

d) Existe una tercera vía por la que la cadena infinita puede romperse. Muchas familias, aun las preocupadas por a utilidad de sus hijos, pueden encontrar que la utilidad es óptima en las esquinas de donación cero en vez de en puntos interiores. Preferirían donaciones negativas, pero éstas no se encuentran entre sus opciones. Tales familias, por supuesto, no donarán más, pero consumirán más si sus impuestos se reducen y los de sus herederos se incrementan correspondientemente. Las soluciones de esquina son posibles cuando las funciones de utilidad de las familias conceden una ponderación pequeña a la utilidad futura de sus herederos, o asignan una gran probabilidad a la posibilidad de que la cadena se rompa de alguna manera. Las soluciones de esquina son más posibles también en las economías dinámicas, en las que los padres pueden esperar normalmente que sus hijos y nietos estén en mejor situación que ellos mismos.

2. Restricciones de liquidez. Aun dentro del ciclo vital de una generación, las familias no son capaces, generalmente, de desplazar el consumo a voluntad desde una fecha posterior hasta otra anterior. Cuando es posible tal sustitución intertemporal, sólo puede ser lograda generalmente, mediante un tipo de interés más alto que el que proporciona el ahorro. Existen buenas razones para todas estas divergencias de la regla establecida previamente por el teórico sobre los mercados de capitales perfectos, pero caen fuera del tema tratado ahora. La consecuencia de estos hechos cotidianos es que una proporción importante de las familias, aun en las sociedades opulentas, tienen restricciones de liquidez así como de riqueza. Los horizontes de sus planes de consu-mo son más cortos que la duración de sus vidas, y evidentemente que la duración de las vidas de sus descendientes. No serán indiferentes a la oportunidad de aplazar los pagos de impuestos. Aun si ellos mismos deben pagar posteriormente los impuestos, aumentarán su consumo actual.

Las restricciones de liquidez debilitan también la fuerza del argumento de que la seguridad social disminuye el ahorro total del ciclo vital de los consumidores. Las restricciones de liquidez impiden a las familias anular el intento desgobierno de que aplacen su consumo hasta que se jubilen. Además, algunas familias aumentarán, como afirma Barro, sus legados o dotes a sus herederos en vez de su propio consumo a lo largo de toda su vida, atenuando parcial si no totalmente los impuestos más altos que sus hijos deben pagar para sufragar los beneficios del seguro de jubilación de sus padres.

3. Impuestos que no son de suma fija. He aceptado el supuesto de Barro de impuestos de suma fija y he adelantado algunas razones de por qué los planes de consumo/ahorro no son neutrales con relación a la distribución en el tiempo de los pagos de impuestos. El sesgo se produce invariablemente en una dirección: comparada con la imposición corriente, la financiación mediante deuda del gasto público aumenta el consumo corriente y reduce el ahorro disponible para comprar activos que no sean los títulos del gobierno. Estas conclusiones se refuerzan si se consideran los impuestos normales hoy en lugar de los impuestos de suma fija.

Existen dos sentidos en los que el relevante la naturaleza del sistema impositivo. Primero, si las obligaciones impositivas no son cantidades concretas exigidas nominalmente sino cantidades relacionadas con as circunstancias de los individuos –la renta, la riqueza, el consumo, el tamaño de la familia, etc.–, los impuestos previstos dependen de las expectativas de esas circunstancias y de la legislación impositiva. Segundo, por supuesto, las recaudaciones que no son de suma fija inducen generalmente un comportamiento reductor del impuesto. Comenzando por el segundo punto, la imposición sobre la riqueza o sobre la renta procedente de la riqueza "desbarata" el caso "Ricardiano", como el mismo Ricardo sabía muy bien. Esto es mucho más evidente si los pagos de transferencia de suma fija a las deducciones tributarias per cápita se financian a través de emisiones de deuda que deben ser sufragadas, al menos en parte, por impuestos futuros sobre la riqueza. Pocos dudarán que esta combinación induce alguna sustitución en contra del ahorro y la formación del capital.

¿Qué ocurre con los impuestos sobre salarios? En la medida en que gravan rendimientos de las inversiones en capital humano, las anteriores observaciones son relevantes. También pueden inducir la sustitución en favor del ocio y otros usos del tiempo que escapan al escrutinio de los recaudadores de impuestos. Previendo tales sustituciones por parte de sus herederos, los padres sabrán, en un modelo de Barro, que para mantener las utilidades de sus herederos no es necesario mantener sus dotaciones frente a los aumentos esperados de los impuestos sobre salarios. Las sustituciones les llevarán a reducir el trabajo, de forma que los padres pueden con buen sentido, consumir parte de los frutos de las reducciones de impuestos.

El primer punto es importante aun si las sustituciones de la reducción impositiva son despreciables. La razón radica en que las obligaciones tributarias individuales y agregadas son al menos tan inciertas como las bases impositivas de las que dependen los impuestos.

a) Los padres del modelo de Barro no están, por supuesto, realmente seguros de la capacidad de sus herederos para obtener rentas. La función de la donación no es solamente elevar la utilidad esperada de sus herederos; también los protege contra los contratiempos o contra la incapacidad de sus descendientes para ganarse la vida. Unos padres dispuestos de esta forma proporcionarán una donación mayor cuanto mayor sea su estimación de la varianza de la capacidad del hijo. La imposición sobre la renta, la riqueza, o el consumo disminuye la varianza. Supongamos que la expectativa de impuestos más altos para sufragar la deuda se fundamenta en tipos impositivos más altos. El incremento de la carga impositiva media esperada sobre su heredero tenderá a elevar la donación de los padres; pero dada su incertidumbre sobre las otras dotaciones del heredero, antes de impuestos, la reducción de la varianza después de impuestos tiende a reducir las donaciones.

b) La misma situación puede lograrse, básicamente, sin recurrir al modelo intergeneracional. Supongamos que el gobierno da a un trabajador hoy los salarios de una semana, al tiempo que le indica que pagará impuestos adicionales equivalentes a los salarios de dos semanas al cabo de diez años. Sin embargo, la gratificación de hoy consiste en un bono que equivale al valor del consumo dentro de diez años. Si acepta se considerará más rico, es decir, su consumo futuro será más seguro. Por lo tanto consumirá más hoy. El bono compensa la reducción media de su renta futura después de impuestos. Puesto que el bono es seguro, la incertidumbre del consumo futuro se reduce. Además su varianza se reduce por el aumento en el tipo impositivo. A esto se añade que el bono tiene mayor liquidez. Podrá satisfacer el consumo en situaciones de emergencia con más seguridad y de forma más barata que pidiendo prestado contra rentas salariales futuras.

Los keynesianos siempre han afirmado que la tasa de descuento de los impuestos futuros es la más adecuada para los flujos de renta sobre los que se recaudan dichos impuestos12; dadas las incertidumbres respecto a estos flujos, esa tasa es más alta que el descuento de las obligaciones del gobierno. El diferencial significa que la emisión de bonos por el gobierno eleva realmente la riqueza neta, aun si los sujetos que pagan los impuestos esperan con razón que los mismos sean elevados para sufragar la nueva deuda.

4. Déficit y política de estabilización a corto plazo. Hasta aquí la discusión de los efectos de la financiación mediante deuda se ha ocupado solamente del equilibrio a largo plazo con pleno empleo. De ahí que el argumento justifique el punto de vista de que la financiación mediante deuda desplaza (crowd out), en alguna medida, el stock de capital, un punto de vista del que participan los keynesianos y los teóricos conservadores como Buchanan. El mismo argumento, se advierte al principio, sugiere que la política fiscal keynesiana funcionará a corto plazo. Es decir, la sustitución de impuestos corrientes por la emisión de deuda estimulará el consumo corriente. En condiciones de bajo nivel de empleo la expansión resultante de la demanda real agregada aumentará la producción y el empleo.

Todos los puntos enunciados anteriormente se verifican en el contexto del corto plazo y son reforzados por un potente mecanismo adicional. Si los recursos están desempleados por la inexistencia de demanda, su reempleo aumentará el flujo de rentas actuales y esperadas de las economías domésticas. El valor presente del flujo aumentará aún si las economías domésticas esperan, en último término, sufragar la deuda adicional con impuestos sobre sus rentas. El argumento keynesiano es totalmente consistente con las expectativas racionales.

¿Esto es cierto también para el argumento Ricardiano? Si los impuestos están de hecho relacionados con las rentas y son percibidos correctamente, la respuesta es no. Supongamos que las economías domésticas no gastan ninguna de sus transferencias o reducciones impositivas, y no compran bonos del gobierno para asegurar los impuestos futuros esperados. En ese caso las rentas no aumentan, los déficit continúan, crecen la deuda pública y las tenencias de bonos de las economías domésticas, así como los impuestos futuros esperados. Pero las expectativas de impuestos más altos no se realizan nunca.

Evidencia estadística reciente en apoyo de la doctrina ricardiana

No se intenta realizar una discusión completa de la evidencia estadística o econométrica del teorema de equivalencia ricardiana o de la posición opuesta keynesiana. La literatura sobre el tema es enorme. Incluye todas las estimaciones contrapuestas de los efectos de las políticas monetaria y fiscal en los modelos estructurales uniecuacionales y multiecuacionales. Se Advierte solamente que casi todos los modelos macroeconométricos de las economías del mundo, y en especial como referente Estados Unidos por su facilidad en la recolección de algunos datos, continúan mostrando multiplicadores significativos para las reducciones impositivas o los aumentos en los pagos de transferencias financiados mediante la emisión de deuda no monetaria. Estos multiplicadores implican que tales emisiones de deuda absorben ahorro privado. El modelo de St. Louis es una excepción, al no poder asignar ningún efecto expansivo duradero, en conjunto, a la política fiscal pura, ni siquiera al gasto total. Pero ese modelo no confirma tampoco la doctrina ricardiana. El mecanismo que anula la expansión fiscal podría ser el desplazamiento (crowding out) de la inversión privada por tipos de interés más altos. Bajo el argumento ricardiano, el ahorro adicional para pagar los impuestos futuros cumpliría esa función sin ninguna elevación de los tipos de interés.

Se limitará a realizar un breve comentario de algunos cálculos inspirados por la tesis ricardiana. El intento más directo es el de Kochin13. Alentado por la observación de que las altas tasas de ahorro personal aparecieron en 1970-71, coincidiendo con déficit federales sin precedentes, introdujo el déficit como una segunda variable explicativa en la regresión de las series temporales anuales del consumo personal respecto a la renta disponible (es decir, la renta personal una vez deducidos los impuestos) para los años 1952-71 y obtuvo coeficientes negativos para el déficit, en valor absoluto de dos a tres veces sus errores estándar. Kochin consideró estos resultados como la confirmación del punto de vista según el cual los consumidores ahorran racionalmente previendo los impuestos futuros (bien se trate de impuestos explícitos o de "impuestos" debidos a los efectos de la inflación sobre los saldos monetarios).

Su procedimiento conceptual y estadístico plantea numerosas cuestiones, pero, dada la finalidad de este, es innecesario entrar en ellas por dos razones. Primero, los coeficientes del déficit en las regresiones que selecciona son solamente una cuarta parte del valor absoluto de la propensión marginal al consumo de la renta disponible. Sus ecuaciones implican, por lo tanto, que un aumento de un dólar en la renta disponible y en el déficit, mediante una reducción impositiva o un pago de transferencia, sería un gran estímulo para el consumo. Segundo, la coincidencia casualmente observada que inspiró los cálculos de regresión de Kochin se invirtió después de 1971. En los cinco años siguientes los déficit se remontaron a nuevos récords, mientras que las tasas de ahorro personal fueron anormalmente Bajas. Estadísticamente, cuando en el análisis de regresión de Kochin se añade el período 1972-76, la variable déficit federal pierde todo su poder explicativo14.

David y Scadding15 analizan también el comportamiento del ahorro de las economías domésticas y concluyen que el déficit del gobierno no absorberá ahorro a corto o largo plazo. Sin embargo, su argumento es completamente diferente del teorema de equivalencia ricardiana que inspiró las regresiones de Kochin. Su punto de partida es la "ley de Denison" que establece la constancia a largo plazo de la Tasa de Ahorro Privada Bruta (TAPB); esto es, que la relación del ahorro privado (de economías doméstica y empresas) respecto al PNB en los Estados Unidos es estable. Su explicación es la "ultrarracionalidad": las economías domésticas internalizan las actuaciones de las empresas, sean sociedades o no, y ajustan su propio ahorro para compensar dólar por dólar las variaciones en el ahorro de las empresas. En resumen, amplían el teorema de Modigliani-Miller de la financiación a la acumulación.

Cualesquiera que sean los méritos teóricos y empíricos de esta proposición, en la actualidad la TAPB parece haber disminuido en un punto desde la Segunda Guerra Mundial, lo que parece no confirmar la neutralidad de la deuda pública. Por el contrario, implica que una reducción de los impuestos (netos de transferencias) aumenta el consumo dólar por dólar. De esta forma la "ultra-racionalidad", según David y Scadding, evidentemente no implica que el ahorro personal se ajuste para compensar los déficit del gobierno, sino exactamente lo contrario. Inquietados por esta consecuencia, que parece implicar que los consumidores internalizan el comportamiento de las empresas pero no las actuaciones del gobierno, los autores proponen una salida. Así, deciden que sus economías domésticas ultrarracionales deben considerarlos impuestos como la financiación del consumo colectivo, perfectamente equivalente al consumo privado, y los déficit como la financiación de la inversión pública, sustituible al 100 por 100 por formación de capital privado. Sobre estas bases concluyen que "un dólar extra de déficit del gobierno desplazará un dólar de gasto de inversión privada".

Una conclusión totalmente gratuita no confirmada por el estudio empírico del comportamiento del ahorro privado. Es especialmente absurdo aplicarla a las variaciones a corto plazo del déficit debidas bien a la variación cíclica automática de los ingresos y las transferencias o bien a políticas de estabilización discrecionales. Estas no alteran la distribución del gasto del gobierno entre consumo e inversión y ningún consumidor que pague impuestos, cualquiera que sea su situación en el aspecto de la racionalidad, pensaría así. A pesar de ellos, David y Scadding, así como muchos que citan su artículo, creen realmente que han asestado un golpe devastador a la utilización de la política fiscal como un instrumento de estabilización.

Taylor, utilizando datos trimestrales de Estados Unidos para el período 1953-69, encuentra que las propensiones marginales al consumo de las reducciones impositivas, especialmente las de las contribuciones a la seguridad social y las de los pagos de transferencia, son extraordinariamente bajas con relación a las de las variaciones en los salarios antes de impuestos16. Aun cuando sus resultados plantean dudas sobre la eficacia de las variaciones de los impuestos y las transferencias como instrumentos de estabilización, no confirman la hipótesis de la neutralidad de la deuda. Son más conscientes con los modelos de ahorro del ciclo vital o de la renta permanente, que implican que las medidas fiscales temporales tienen efectos más débiles que las variaciones permanentes de la renta. Los resultados de Taylor también son consistentes con las críticas al seguro de jubilación de reparto. En cualquier caso, la multicolinealidad cíclica de los impuestos, las transferencias, los déficit y las rentas antes de impuestos hace muy difícil estimar sus diferentes efectos sobre el consumo y el ahorro de las economías domésticas. Estadísticamente es difícil obtener un resultado mejor, para el corto plazo, que la relación del consumo respecto a la renta disponible17.

Efectos de la política fiscal sobre el estado continuo: apuntes para un modelo

Este repaso del debate teórico y empírico esperamos les haya convencido de que la financiación del gobierno no puede ser simplemente descartada e ignorada, por irrelevante para los resultados económicos reales. En conclusión, se debe elaborar un modelo que refleje los efectos a largo plazo, sobre la formación del capital y la inflación de las políticas alternativas de financiación.

El punto principal que se destaca aquí es el siguiente: la financiación del déficit puede provocar inflación, o puede desplazar (crowding out) formación de capital. Pero es improbable que produzca los dos efectos. En la medida en que es inflacionista hace al dinero un activo menos atractivo y potencia el ahorro en otras formas, incluido el capital productivo. Bajo políticas fiscales en las que los déficit son una proporción cada vez mayor de la renta nacional, la erosión, por la inflación actual y esperada, de los stocks de dinero y de deuda nominal las convierte en fracciones más pequeñas de la riqueza nacional. El "impuesto de la inflación" no es un impuesto de suma fija y la sustitución de unos activos por otros a fin de eludirlo, es razón suficiente para que los déficit financiados con la creación de dinero no sean neutrales. Puede parecer paradójico, pero realmente no es sorprendente que los stocks nominales mayores puedan llegar a ser stocks reales menores, no sólo relativamente sino en términos absolutos. A largo plazo, los stocks reales deben estar de acuerdo con las demandas de activos del público; el nivel de precios y la tasa de inflación ajustan las ofertas emitidas por el gobierno a esas demandas.

Por otro lado, es comprensible que la financiación del déficit sea antiinflacionista, en el sentido que los estados continuos correspondientes a las políticas fiscales con déficit más elevados muestren tasas de inflación menores. También presentarán tipos de interés más altos y stocks de capital menores. Pero la estabilidad es dudosa para las soluciones de estado-continuo de estas configuraciones.

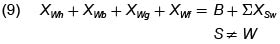

El modelo que se intenta desarrollar describe la política fiscal mediante tres parámetros: la fracción e del producto nacional neto comprado por el gobierno; la fracción (recaudada en impuestos netos de transferencias, la fracción y de déficit del gobierno financiado mediante el incremento de la base monetaria. La fracción restante l–y se financia mediante la emisión de obligaciones que producen interés, que por conveniencia considero que son bonos perpetuos que producen un cupón de 1 dólar por año libre de impuestos. La tasa de rentabilidad real del dinero es –i, el negativo de la tasa de inflación. La tasa real de los bonos, determinada por el mercado, es rB. El valor de mercado de los bonos es l/(rB + i), el recíproco de su tasa de rentabilidad nominal. El coste en interés real de la nueva deuda (tanto en forma de dinero como de bonos consolidados) ri es una media ponderada de las dos tasas reales, rB(l – y) + (~i)y. En un estado continuo, con y constante a lo largo del tiempo, éste es también el coste en interés real de la deuda existente. Si d es el ratio de la deuda total con relación al producto nacional, entonces la identidad presupuestaria del gobierno puede escribirse como:

(1) e–t = (g–rd)d = (g–rB(l–y) + iy)d

Donde g es la tasa de crecimiento natural de la economía.

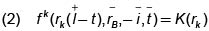

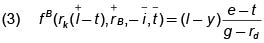

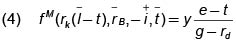

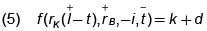

Los poseedores de riqueza también pueden mantener capital devengando una tasa rk. En el equilibrio del estado continuo, la ratio agregado capital/producto está inversamente relacionada con esta tasa mediante k(rK). Expreso las demandas de estado continuo para los tres activos, con relación a la renta agregada, como las funciones fj (rK(l – t), rB, – i,t), (J = K,B,M), es decir, como funciones de las tres tasas de rentabilidad después de impuestos y de la tasa impositiva. Estas deben igualar las ofertas de activos de estado continuo:

La suma de estas tres ecuaciones da la relación riqueza/renta:

La ecuación (5) es el stock equivalente de la curva IS, que expresa que el ahorro privado es igual a la inversión más el déficit del gobierno.

Los signos colocados encima de los argumentos en las funciones de las ecuaciones (2) - (5) indican los impactos supuestos. Los efectos del tipo de interés se suponen que son consistentes con la sustituibilidad bruta entre los activos, esto es, con los propios efectos dominantes. Es decir, un aumento del tipo de interés puede inducir ahorro adicional, pero solamente en el activo cuya tasa ha aumentado. Los impuestos, independientemente de su efecto sobre la rentabilidad después de impuestos del capital, se supone que desaminan todas las formas de acumulación de activos.

El sistema (2), (3), (4) –más la definición de rd dada anteriormente– determina las tres tasas

(rK, rB, –i) como funciones de los parámetros de política (e,t,y). Obsérvese que en cualquier estado continuo los recursos están totalmente empleados y las expectativas son racionales automáticamente. Los valores esperados y actuales de las variables coinciden y son constantes. El objetivo es analizar el efecto de t sobre la tasa de beneficio de estado continuo rKy, por lo tanto, sobre la intensidad de capital k(rK). La proposición de la neutralidad de la deuda es que la variación de í no produce efectos.

Para que se mantenga la proposición de la neutralidad, la tasa impositiva t no debe figurar en fK la parte izquierda de (2), ni directa ni indirectamente. Esto exige algunos supuestos especiales y poco plausibles:

a) Los impuestos no afectan a la rentabilidad del capital después de impuestos. La doctrina de la neutralidad supone impuestos de suma fija e ignora los efectos sustitución.

b) Los impuestos no afectan a las demandas de ahorro y de activos en otras formas, por ejemplo modificando la renta del trabajo a lo largo de la vida o alterando la detracción de las restricciones de liquidez. Como he advertido, la doctrina de la neutralidad supone horizontes infinitos.

c) La demanda de stock de capital es independiente de los rendimientos de los activos alternativos, en nuestro caso, dinero y bonos.

Si esas derivadas parciales de f son distintas de cero, las variaciones en t afectan indirectamente a la demanda de capital. En las ecuaciones (3) y (4), t afecta necesariamente a las ofertas de activos de la parte derecha, aun si los supuestos la) y (b) se utilizan para eliminar t de las demandas de activos de la izquierda. La reducción de t aumenta la deuda (suponiendo que g es mayor que rd) y modifica –probablemente disminuye– rB y –i. A menos que esas tasas sean irrelevantes para la demanda de capital fK, tanto rK como k(rK) están obligados a variar con t. Desde esta perspectiva, el argumento de Barro y su contrapartida de "la inflación como impuesto" sobre el dinero, puede considerarse como una racionalización rebuscada del punto de vista de que los activos financieros emitidos por el gobierno no son sustitutos, ni siquiera sustitutos imperfectos, del capital real.

No se presenta un análisis formal de este modelo18. Con la ayuda del gráfico núm. 8 podemos ver qué es lo que ocurre. El coste de utilizar un diagrama de dos dimensiones para un modelo tridimensional es que relegamos a un segundo plano cualquier cambio en las tasas de rentabilidad relativa de las dos clases de deudas, dinero y bonos. Mantenemos inalterada la composición de la deuda. El eje horizontal mide rd, hacia la izquierda de la línea vertical de rd = g el mismo eje mide g – rd. El eje vertical mide d, el ratio de la deuda pública respecto a la renta, así como la diferencia k, el ratio capital/producto. La curva WW indica que la riqueza deseada f es una función creciente de rd dada rK y otras variables. La curva SS representa la oferta de deuda pública (e - t)/(g - rd), como una función de rd. La curva es una hipérbola rectangular asintótica al eje horizontal y a la línea vertical de rd = g, cortando el eje vertical en (e - t)/g. En el espacio mencionado, el movimiento hacia arriba de SS deja menos espacio (vertical) para el capital k en la riqueza total WW. Esto significa que el movimiento hacia arriba de SS provoca un aumento en rK.

La curva DD representa el equilibrio de cartera, entre la deuda pública de composición fija (y, l – y) y el capital. La curva muestra los d y k deseados para cada valor de rd, supuesto que rK es consistente con la oferta de deuda pública, es decir, con la diferencia entre WW y SS, para ese rd La curva DD puede ser, o no, más inclinada que la SS. En el gráfico núm. 8 es menos inclinada. El punto E, representa un equilibrio. A su derecha existe exceso de oferta de deuda, exceso de demanda de capital; y a su izquierda lo contrario.

Las curvas de trazos WW?, S?S?, D?D? reflejan los desplazamientos asociados con un valor más alto de t. La mayor imposición reduce la riqueza deseada, disminuye la oferta de deuda pública, aumenta la demanda de deuda pública mientras que reduce la demanda de capital. La solución resultante E2 tiene un rd y rK más alto, así como menor intensidad de capital k que E1. Un rd más alto significa generalmente, para y dado, una tasa de inflación i más baja y una tasa real sobre los bonos rB más alta. De esta forma un aumento de la tasa impositiva es antiinflacionista pero "desplaza" (crowding out) capital.

Se producirían resultados opuestos si DD fuese más inclinada que SS, reflejando una elasticidad muy alta en las demandas de activos con respecto a las tasas diferenciales. Los desplazamientos en las curvas serían como en el gráfico núm. 8; pero E2 se encontraría al sudoeste de E1. El aumento del tipo impositivo favorece la formación de capital y también es inflacionista. Los equilibrios de estado continuo, aun pudiéndose comparar, pueden no ser estables.

En conclusión, se mantiene el punto de vista de que las respuestas a las cuestiones importantes con las que se empezó no se obtienen apelando a los primeros principios que, según se dice, confirman los teoremas generales de equivalencia y neutralidad. Por el contrario, deben verificarse en estudios empíricos de selección de activos y comportamiento del ahorro.

3. Selección de cartera y acumulación de activos

Una estructura para los modelos macroeconómicos de acumulación de activos

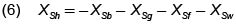

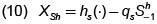

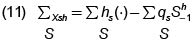

La estructura contable es sencilla. Consideremos una matriz de "flujos de fondos" en la que las filas (representadas por letras mayúsculas) representan activos (tales como dinero, bonos del gobierno, títulos, depósitos), mientras que las columnas (representadas por letras minúsculas) representan sectores de la economía (tales como economías domésticas, empresas, gobiernos, bancos, resto del mundo). Una entrada xSs representa las compras netas del activo S por el sector s durante un período particular. Una entrada negativa significa ventas netas. Si la matriz describe completamente un sistema cerrado, cada fila debe sumar cero. Una fila recoge las compras y ventas de todos los sectores de una partida particular y deben compensarse. Una columna recoge las compras y ventas de todos los activos de un único sector, y su total es el ahorro neto o desahorro del sector en todos los activos durante el período. La matriz puede acomodarse a cualquier grado de desagregación deseado, variando el número de sectores y activos.

La estructura contable surge como un modelo económico, cuando las entradas xSs o por lo menos algunas de ellas, se transforman en variables para ser explicadas por el comportamiento del sector. Las filas son interpretadas así como mercados de activos y las sumas cero de estas ecuaciones filas se convierten en las condiciones que determinan los valores de algunas variables en vez de simples identidades contables ex post. En general, una matriz de N activos proporcionará N ecuaciones y permitirá su solución simultánea para las N variables. Estas son las variables endógenas del modelo dentro del periodo. Cada una de estas variables se supone que toma un valor y solamente uno en cada período. Identificaré ahora rápidamente las variables endógenas.

Para el sector de las economías domésticas, la suma de la columna es el ahorro de las economías domésticas. Para el sector de las empresas, es el opuesto de la inversión de las empresas; es decir, las ventas netas de activos financieros por las empresas para financiar durante un período sus adquisiciones netas de activos de capital real. Para el gobierno, la suma es el superávit, o con signo negativo el déficit. Las ventas netas de activos del gobierno financian el déficit presupuestario; ésta es la famosa identidad presupuestaria del gobierno. Para los bancos y otros intermediarios financieros, las sumas de columnas son cero. Para el resto del mundo, las compras netas en la cuenta de capital representan el déficit del país por cuenta corriente.

Así la fila –(N + 1)ésima– obtenida sumando las N ecuaciones filas de activos, es la conocida identidad de la contabilidad nacional: el ahorro de las economías domésticas es igual ala suma de la inversión interior neta, el déficit del gobierno y el saldo por cuenta corriente. Cuando las partidas de esta fila son funciones de las variables del sistema al igual que las filas de las mismas es la suma, dicha fila también es una ecuación, no una identidad. Efectivamente es el lugar geométrico IS. Pero no es una ecuación adicional independiente. Para cada vector de las "incógnitas" endógenas del sistema, la ecuación IS es exactamente la suma de las ecuaciones de activos específicos. Cada una de las N + 1 ecuaciones puede ignorarse para los fines del análisis. El procedimiento simétrico parece ser el de omitir el lugar geométrico IS, por muy radical que pueda parecer una desviación como ésta del convencionalismo.

Al principio se hace referencia al espíritu que motiva la aproximación. Este es el de proporcionar una ecuación específica para cada activo, de forma similar a la ecuación general de ahorro/inversión. Es decir, el ahorro de las economías domésticas empleado en adquirir cualquier activo S, iguala la cantidad de inversión de las empresas financiada mediante ventas del activo S, más la cantidad de déficit del gobierno así financiado, más la cantidad del activo vendido por los extranjeros para financiar el superávit por cuenta corriente del país.

Tenemos aquí, de esta forma, una ecuación generalizada del activo S:

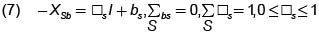

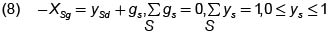

Donde h, b, g, f, w hacen referencia, respectivamente a las economías domésticas, empresas, gobierno, intermediarios financiero y resto del mundo. Representamos con la letra I la inversión neta de las empresas, el déficit del gobierno con la D y el saldo por cuenta corriente con la B. Es realista y conveniente modelizar el comportamiento de las empresas y el gobierno como sigue:

Los coeficientes  son las proporciones de inversión financiada mediante la emisión de distintos títulos de las empresas. Los coeficientes ys son las proporciones del déficit del gobierno financiado por la emisión de sus distintos pasivos, dinero y obligaciones temporales que producen interés. bs representa la refinanciación de las acciones y pasivos empresariales existentes. Igualmente, gr representa los intercambios realizados por el gobierno entre los instrumentos de la base monetaria y la deuda y las operaciones de administración de la deuda sustituyendo un tipo o deuda pendiente de pago por otra. Naturalmente, estas entradas serán cero en muchas casillas. Por ejemplo, el gobierno no opera en el mercado de acciones de las empresas. Obviamente, no resulta tan apropiado describir de esta forma las ventas que realizan los extranjeros de activos exteriores a los poseedores de riqueza interiores, o las ventas por parte de los extranjeros de las obligaciones adquiridas previamente de los sectores internos. No es tan normal pensar que estas transacciones conectan el déficit del resto del mundo B, a nuestro país. Sin embargo, el modelo necesita una ecuación de balanza de pagos. Supongamos que agrupamos todo el conjunto de activos disponibles para los sectores interiores en una fila (S = W), como sería apropiado si sus precios en las monedas exteriores y los tipos de interés fuesen todos exógenos a la economía que vamos a modelizar. En ese caso, la fila de este activo es la ecuación de la balanza de pagos, de la forma siguiente:

son las proporciones de inversión financiada mediante la emisión de distintos títulos de las empresas. Los coeficientes ys son las proporciones del déficit del gobierno financiado por la emisión de sus distintos pasivos, dinero y obligaciones temporales que producen interés. bs representa la refinanciación de las acciones y pasivos empresariales existentes. Igualmente, gr representa los intercambios realizados por el gobierno entre los instrumentos de la base monetaria y la deuda y las operaciones de administración de la deuda sustituyendo un tipo o deuda pendiente de pago por otra. Naturalmente, estas entradas serán cero en muchas casillas. Por ejemplo, el gobierno no opera en el mercado de acciones de las empresas. Obviamente, no resulta tan apropiado describir de esta forma las ventas que realizan los extranjeros de activos exteriores a los poseedores de riqueza interiores, o las ventas por parte de los extranjeros de las obligaciones adquiridas previamente de los sectores internos. No es tan normal pensar que estas transacciones conectan el déficit del resto del mundo B, a nuestro país. Sin embargo, el modelo necesita una ecuación de balanza de pagos. Supongamos que agrupamos todo el conjunto de activos disponibles para los sectores interiores en una fila (S = W), como sería apropiado si sus precios en las monedas exteriores y los tipos de interés fuesen todos exógenos a la economía que vamos a modelizar. En ese caso, la fila de este activo es la ecuación de la balanza de pagos, de la forma siguiente:

Esto es, los residentes poseedores de activos obtienen activos exteriores originando un superávit por cuenta corriente, o los adquieren cuando los extranjeros compran activos interiores a cambio.

Las economías domésticas aspiran a detentar stocks de valor hs, al final del período, en términos de bienes de consumo a los precios del período. Estos son funciones hs ( . ) de variables del período actual –tipos de interés, y rendimientos esperados de los activos, rentas, impuestos, etc.– y de las variables de estado determinadas antes del período. Estas incluyen los stocks de activos de las economías domésticas al comienzo del período Sh+. Parte de su demanda de stock al final del período se satisface, por supuesto, por esos stocks iniciales, valorados a los precios de los activos en (bienes de consumo) del período, qs. El resto del hs (que puede ser negativo) debe ser conseguido por compras (o ventas) durante este periodo. El ahorro específico de la economía doméstica en el activo S es:

El ahono total de la economía doméstica es por consiguiente:

La selección de cartera y el ahorro son decisiones simultáneas e integradas. La misma relación de argumentos aparece en (.), en las funciones de demanda del activo específico en (10) y en la demanda de riqueza conjunta (11).

Expresando el mismo razonamiento de otra forma, la acumulación deseada de un único activo, o de todos los activos juntos, se remite a las diferencias entre el valor real al final del período y valor real al comienzo del período. Un componente de esta diferencia es la ganancia o pérdida de capital, la variación en el valor de la tenencia inicial debido al aumento o disminución del precio real del activo. El resto es ahorro, las compras del activo por las economías domésticas que deben contribuir a lograr sus objetivos de acumulación. El supuesto en (10) y (11) es que las funciones de ahorro para el período, en relación con los precios del activo, tienen en cuenta totalmente las apreciaciones de las tenencias existentes asociadas con cada vector de precios de activo. Tal fungibilidad, dólar por dólar, entre compras de activo y ganancia de capital puede ser irreal. Las carteras de la economía doméstica pueden ajustarse a las ganancias y pérdidas de capital sólo parcialmente dentro del período en que ocurren, produciéndose los restantes ajustes posteriormente. Sería posible modificar la especificación en esta dirección.

Para la mayoría de los activos el precio real corriente qs varía inversamente con el tipo de interés real correspondiente rs, el rendimiento esperado de la tenencia del activo hasta el período siguiente. Rara la base monetaria y los depósitos bancarios a la vista el precio nominal del activo es idénticamente 1, el precio real qs es el recíproco del precio del bien 1/P, y el tipo de interés real es en realidad el opuesto de la tasa esperada de inflación. El supuesto es que el interés nominal sobre estos activos a la vista está legal o institucionalmente fijado en cero o alguna otra tasa tope. Para los activos exteriores, cuyo rendimiento y precio se supone que están fijados exógenamente en moneda extranjera, el precio real del activo nacional es proporcional a e/P donde e es el precio de la moneda extranjera, el tipo de cambio.

Los ajustes de cartera de los otros sectores pueden ser modelados análogamente a los de las economías domésticas, excepto que los del gobierno serían considerados como exógenos en un análisis de las políticas fiscal, financiera y monetaria. Supondríamos funciones de demanda de activos estables de los extranjeros WM) Para expresarlas en sus propias monedas y bienes de consumo. De esta forma tendríamos que multiplicarlas por ePW/P para convertirlas en valores reales de nuestro país, homogéneas con otras entradas en las filas.

El stock de capital existente K, se supone que lo poseen totalmente las empresas. En ausencia de deuda empresarial y de tenencias por parte de la empresa de otros activos financieros, cada unidad física de stock de capital estaría representada por un título de propiedad. Por lo tanto PqEE-1 sería la valoración del mercado de valores de un stock de capital cuyo coste de reposición, a los precios corrientes de los bienes, es PK-1. La valoración real qE estará inversamente relacionada con rE, el rendimiento de mercado en un período de la tenencia de acciones, y positivamente relacionada con las ganancias reales obtenidas de la actuación productiva del stock de capital. La inversión aumenta en K el stock de capital que se financia –suponiendo todavía empresas por acciones al 100 por 100– con la emisión de nuevas acciones de valor real  bien explícitamente mediante la venta de nuevos títulos o implícitamente a través de una retención equivalente y reinvirtiendo las ganancias.

bien explícitamente mediante la venta de nuevos títulos o implícitamente a través de una retención equivalente y reinvirtiendo las ganancias.

La acumulación de capital empresarial K, como una proporción del stock de capital existente K-1, es una función creciente de qE. El símbolo 1 hace referencia a  y es también una función creciente de qE. Valores elevados de qE, asociados con rendimientos de las acciones de mercado relativamente bajos rE, y tasas de rentabilidad interna relativamente altas RK, animan a las empresas a emprender tasas altas de inversión. Los costes de ajuste que inciden en la acumulación de capital aumentan con la tasa de inversión. Las empresas deben incurrir en estos costes, además de los precios normales de los bienes que están instalando como capital productivo. Por eso se requieren valores anormalmente altos de qE –por encima de 1– para incitar ritmos excepcionalmente altos de inversión. Así I es la medida adecuada de los recursos utilizados para la inversión corriente, aun cuando el aumento resultante del stock de capital productivo K puede ser una cantidad menor. Igualmente, cuando q es baja –menor que 1– se producirá desinversión en una economía estacionaria, o inversión que aumente el stock de capital menos que la tendencia normal en una economía en crecimiento19.

y es también una función creciente de qE. Valores elevados de qE, asociados con rendimientos de las acciones de mercado relativamente bajos rE, y tasas de rentabilidad interna relativamente altas RK, animan a las empresas a emprender tasas altas de inversión. Los costes de ajuste que inciden en la acumulación de capital aumentan con la tasa de inversión. Las empresas deben incurrir en estos costes, además de los precios normales de los bienes que están instalando como capital productivo. Por eso se requieren valores anormalmente altos de qE –por encima de 1– para incitar ritmos excepcionalmente altos de inversión. Así I es la medida adecuada de los recursos utilizados para la inversión corriente, aun cuando el aumento resultante del stock de capital productivo K puede ser una cantidad menor. Igualmente, cuando q es baja –menor que 1– se producirá desinversión en una economía estacionaria, o inversión que aumente el stock de capital menos que la tendencia normal en una economía en crecimiento19.

Las cosas son un poco más complicadas cuando se tiene en cuenta la utilización por parte de la empresa de la financiación mediante deuda. De acuerdo con el teorema de Modigliani-Miller, el valor de mercado del activo del stock de capital qk es independiente del ratio deuda/acciones, o más generalmente, de la estructura de la financiación empresarial20. De esta forma las empresas se pueden modelar como si fuesen empresas sólo con acciones. El teorema, va mucho más lejos. En cualquier caso, qk es una media ponderada de qE y de los q de otros instrumentos utilizados para financiar las tenencias de capital de la empresa. La inversión puede estar relacionada con qk, aun cuando esta valoración depende a su vez de la estructura financiera existente y de los rendimientos reales de todos los instrumentos financieros que se utilizan.

La modelación de los sectores de los intermediarios financieros –banco y otras instituciones– involucra algunas variaciones de la estructura general hasta aquí descrita. Durante un periodo, estas instituciones compran un vector XSf, de pasivos de empresa, gobierno, economía doméstica y extranjeros; algunas de estas entradas son, por supuesto, negativas y la suma total debe ser cero. (Estrictamente hablando, esta condición no puede lograrse sin el reconocimiento explícito de los títulos de otros sectores que poseen las instituciones financieras.) Para la mayoría de los activos, los bancos y otras instituciones financieras pueden obtener los stocks al final del período que deseen a los valores vigentes de tipos de interés y otras variables relevantes. Entre esos stocks estarán los pasivos de los bancos en cuentas de depósito, por los que los bancos pueden competir ofreciendo rendimientos competitivos. Pero esto no es cierto para los depósitos con interés fijo. Con topes al interés nominal efectivo sobre los depósitos, los bancos aceptan pasivamente como pasivo todo lo que el público decida depositara los tipos controlados. En tal fila, la entrada de la columna del banco es simplemente el opuesto de la suma de las otras entradas, y las demandas de activo de los bancos en otras filas están limitadas por este dato. Realmente es posible eliminar los depósitos con interés fijo del sistema y trasladar las demandas de estos depósitos hacia otros activos que surgen de la utilización que hacen los bancos de dichos depósitos.

Una de las filas de activo está constituida por la base monetaria, o dinero de alta potencia, como se le denomina a menudo. En la mayoría de los sistemas monetarios la base monetaria se define como reservas de los bancos o billetes y monedas en circulación. Las tenencias de los bancos de base monetaria dependen de sus depósitos. En muchos sistemas existen requisitos legales de reserva parcial. Las reservas pueden exceder las exigencias legales en cantidades que dependen de los tipos de interés de mercado y del tipo de interés al que el banco central presta. Para un sistema como el de Estados Unidos, es conveniente considerar los préstamos a los bancos por parte del banco central como una demanda negativa de base monetaria y la oferta de base monetaria como el exceso de las reservas pedidas a préstamo. El flujo de nueva base monetaria durante el período procede de la financiación, parcial o completa, del déficit presupuestario corriente del gobierno mediante la "emisión" de dinero y de las compras de mercado abierto por parte del banco central de activos interiores o de activos en moneda extranjera.

¿Cuáles son las N variables para las que un sistema con esta estructura puede resolverse, bien por el realizador del modelo o por el subastador walrasiano? Existen numerosas posibilidades, entre ellas las siguientes:

1. Tipos de cambio flexible, niveles de precio predeterminados y tasa de inflación esperada. (El supuesto es solamente que el nivel de precios hoy y el nivel de precios esperado para mañana no son endógenos en el período actual. No tiene por qué ser el mismo de un período a otro. Pueden ser variables de estado, como stocks de activos, moviéndose "entre períodos" de acuerdo con lo que ocurrió en el último período y en los anteriores.)

Las N variables endógenas dentro del período incluyen a lo sumo N-1 tipos de interés rso, lo que es equivalente, N-1 precios de activos variables qs, que están relacionados inversamente con los tipos de interés. Uno de estos precios de activos, el de los activos exteriores, es simplemente el tipo de cambio real e/p. Puede haber otros activos, como depósitos con interés fijo a tasas determinadas institucionalmente; en estos casos, como expliqué anteriormente, hay una cantidad endógena en vez de un precio o tipo de interés endógeno. Pero queda una ecuación de activo, la de la base monetaria, para la que no existe un correspondiente tipo de interés o cantidad endógena. De esta forma hay lugar para una N-ésima variable endógena y la elección natural es el producto nacional neto real Y.