ARTÍCULOS

La crisis argentina: origen, evolución y lecciones

Hugo Macías Cardona*

*El autor agradece los comentarios del economista Rubén Álvarez al primer borrador de este documento.

Economista, Universidad Nacional de Colombia. Magíster en Economía Internacional. Profesor de tiempo completo de la Facultad de Contaduría Pública, Universidad de Medellín. Miembro del Grupo de Estudios Internacionales de la Universidad de Antioquia. Ex-Profesor ocasional de la Maestría en Economía de la Universidad Nacional de Antioquia. Correo electrónico: hmacias@guayacan.udem.edu.co

RESUMEN

El carácter estructural de las dificultades en Argentina es el resultado de un conjunto de decisiones políticas y económicas que tienen tanto un componente externo como unas particularidades internas. A través de un breve recorrido histórico se muestra que el alto nivel de desarrollo generado en el pasado fue frenado durante los últimos 50 años por el peronismo; y que Argentina ha sido la economía de Sudamérica integrada mas temprano y de manera más fuerte a la economía mundial haciéndola vulnerable y recicladora de todas las crisis internacionales. Finalmente se describen los acontecimientos recientes y el panorama macroeconómico que han conducido a la crisis."

PALABRAS CLAVE

crisis Argentina, dolarización, desempleo, política económica, política fiscal, mercado, de capitales, sistema financiero.

ABSTRACT

The structural character of the difficulties in Argentina is the result of a set of political and economic decisions with an external component and some internal particularities. Through a brief historical journey it is shown that the high development level generated in the past was braked during the last 50years by the peronismo and that it has been the economy of integrated South America early andin way but strong to the world economy making it vulnerable and it led her to recycle all the international crises. The recent events and the macroeconomic panorama are described that have driven to the crisis.

KEY WORDS

fit Argentina, dolaritation, enemployment, economic policy, fiscal policy, stock market, financial sistem.

Este artículo tiene como propósito reunir la información necesaria para entender la crisis argentina, tanto en sus particularidades como en sus implicaciones para las economías de América Latina y para el discurso del liberalismo económico. Está dirigido a aquellos que quieren entender esa problemática en un lenguaje sencillo y pretende ser un documento de base para el análisis en los cursos de economía internacional de pregrado.

Se plantean en él cuatro hipótesis básicas: 1) La crisis está explicada más por la aplicación de políticas externas estandarizadas que por el reconocido desprestigio de la clase política gaucha. 2) La semidolarización de la economía trasladó en el tiempo la hiperinflación. 3) Las diferentes políticas liberalizadoras conducen a la pérdida total del control de la política económica interna, y 4) Argentina está señalando el camino que no deben seguir las economías latinoamericanas, al manifestar la crisis del sistema global de liberalización.

Autores como Paul Krugman hacen un llamado a la sensatez en el análisis de los fenómenos económicos internacionales en el sentido de no pretender que una crisis era un desastre anunciado y plenamente conocido, que la explicación está simplemente en las particularidades internas, que la "inmoralidad" de algunos funcionarios la creó y que "... como el asunto es serio debe plantearse con solemnidad"1. Confío en no apartarme de sus recomendaciones.

El artículo consta de cinco secciones incluyendo esta introducción; en la segunda se presenta una caracterización del país y una perspectiva histórica del desarrollo económico y los fenómenos políticos; luego se describe el desenlace reciente de los acontecimientos que condujeron a la crisis; en cuarto lugar se presentan la evolución macroeconómica reciente y una discusión sobre la percepción de la crisis por algunos agudos observadores externos y, finalmente, se presentan las lecciones y las conclusiones.

2. ¿Cómo ha llegado Argentina a la situación actual?

El 21 de diciembre de 2001 Argentina apareció en la primera página de la mayoría de los diarios del mundo: las manifestaciones sociales habían presionado la renuncia del Presidente De la Rúa luego de la dimisión de todo su gabinete conocida el 19 del mismo mes. El 22, la Asamblea Legislativa acogió la propuesta del Partido Justicialista de nombrar al gobernador Adolfo Rodríguez Saá como presidente provisorio por 60 días, convocando elecciones para el 3 de marzo de 2002; sus medidas populistas y las presiones políticas motivaron su renuncia el 30 de diciembre. El primero de enero de 2002 se posesionó como presidente Eduardo Duhalde, elegido por la Asamblea Legislativa para terminar el período en el 20032. Se trató del estallido de una crisis económica, política y social que venía incubándose y cuyo momento clave se había pospuesto3.

Para muchos observadores no se trató de una sorpresa. Desde 1999 era de público conocimiento el ingreso del país en una compleja situación que había menoscabado la confianza interna y externa sobre el futuro: recesión, alto desempleo, inflación negativa, déficit fiscal desbordado, crecimiento de la deuda y debilitamiento del sistema financiero.

Las dificultades económicas argentinas van más allá del escándalo coyuntural: se trata de un debilitamiento de toda la estructura. La deuda externa es 3.5 veces superior a la deuda externa colombiana, para una población ligeramente inferior a la nuestra; asciende a los 137 mil millones de dólares, que representan el 48% del PIB. Lleva tres años consecutivos de recesión (crecimiento negativo del PIB), tres años de inflación negativa, el desempleo ha subido continuamente desde 1998 ubicándose en diciembre de 2001 en 18.3% y en 34% en junio de 2002; los salarios fueron disminuidos en el 13%, también las jubilaciones; se establecieron límites al retiro de dinero en efectivo de las cuentas en el sistema financiero y, finalmente, se permitió la flotación del peso que acumulaba en junio de 2002 una devaluación del 300%, hundiendo la capacidad de compra.

2.1. Argentina antes de la crisis

La República Argentina es visiblemente diferente del resto de América Latina. De sus 37 millones de habitantes, 3 millones viven en la Capital Federal, y 14.2 millones en El Gran Buenos Aires (38% de la población total); son pocos los mestizos; el 85% de la población es de ascendencia europea, especialmente española e italiana; poseen extensas zonas despobladas; tienen el mayor ingreso per cápita de la región; disponen de obras de infraestructura de transporte de las mejores del mundo (tercera red ferroviaria más extensa); se ha considerado una despensa agropecuaria del planeta; poseen una industria y un sector de servicios altamente desarrollados; están integrados a la economía mundial desde el siglo XIX; antes de la segunda guerra mundial miles de europeos migraron a ese país en busca de ser "tan rico como un argentino". Todo esto contrasta con una cruda historia de dictaduras militares que la dominaron desde 1930.

Históricamente se han presentado distintos períodos de expansión, de estancamiento y de retroceso en la economía de Argentina. A partir de los trabajos del historiador Roberto Cortés Conde, puede ubicarse un primer período de rápida expansión entre 1900 y 1913; luego se presenta un período de estancamiento desde la Primera Guerra Mundial hasta finalizada la Segunda Guerra con una leve expansión en los años treinta. El Peronismo introdujo grandes reformas entre 1946 y 1955, que condujeron primero a un período de inestabilidad y luego a una expansión entre 1963 y 1973; allí empieza un largo período de estancamiento y declinación que perduró hasta los primeros años del gobierno de Alfonsín (1983-1989); ese período se caracterizó por la vuelta del Peronismo, el proceso militar, y el crecimiento del déficit fiscal, del endeudamiento externo y de las tasas de interés. A partir de allí se inicia una declinación permanente que se acentúo en los últimos cuatro años.

Entre 1880 y 1914 "resonaban todavía los fragores de los combates que pusieron fin al largo conflicto por la federalización de la ciudad de Buenos Aires cuando ya cientos de barcos anclaban en su puerto trayendo miles de personas para trabajar las feraces tierras pampeanas. Pero no sólo llegaba gente; con ella llegaban mercancías, especialmente, material para la construcción de ferrocarriles. En sus viajes de vuelta las bodegas cargaban lanas y cueros, y empezaban a incluir un producto novedoso: los cereales. Como las cargas eran más voluminosas en los viajes a Europa que en los trayectos a Argentina, en estos se completaban con el transporte de individuos, lo que permitía abaratar los pasajes facilitando la inmigración"4. El uso pleno de la capacidad de las bodegas y la generalización de la navegación a vapor hicieron bajar los fletes y aumentó la frecuencia de los viajes trasatlánticos. Empieza a evidenciarse que la internacionalización de esa economía y su nivel de integración, fueron anteriores al resto de los países latinoamericanos.

Incluso el economista británico Jevons señalaba en 1865 que "las llanuras de Norteamérica y Rusia son nuestros maizales; Chicago y Odesa, nuestros graneros; Canadá y el Báltico, nuestros bosques madereros; Australia contiene nuestras granjas de ovejas, y en Argentina y las llanuras occidentales están nuestras manadas de bovinos..."5. No aparecían todavía países como Brasil y México.

Si bien Colombia ya tenía para aquélla época algún comercio exterior y sé estaban consolidando las exportaciones cafeteras, nunca sé alcanzó el nivel de integración argentino, ni se desarrollaron obras de infraestructura de transporte que integraran a regiones alejadas de los puertos marítimos. Argentina ha sido la economía latinoamericana con mayor nivel de integración a la economía mundial, primero mediante el comercio y, recientemente, a través del mercado de capitales6.

Esa integración incluye una larga experiencia en el manejo cambiario que recientemente fue uno de los detonantes de la crisis. En la década delito venta del siglo XIX sucedió algo similar a la misma década en el siglo XX; Cortés (1998) refiriéndose a 1890, escribió: "Se había mostrado al mundo que la casa estaba en orden y la nueva ley de convertibilidad indicaba la disposición y el compromiso de no usar de la emisión para obtener recursos fiscales. Volvieron a recibirse importantes flujos de capitales desde el exterior. Hubo un renovado auge de la construcción ferroviaria que llegó al máximo de inversión en 1913..."7.

En su libro, publicado por el Fondo de Cultura Económica, abundan las citas históricas que reflejan que no es la primera vez que el país austral enfrenta situaciones similares. En política económica suelen repetirse las mismas historias, algo así como el mito del eterno retorno de Nietzche. Sin embargo, esta vez las consecuencias son mas graves.

La Primera Guerra Mundial puso fin a la belle époque en que los mercados de bienes y factores se habían desarrollado en el mundo; con esta última Argentina había alcanzado bastante progreso. Entre la primera y la segunda guerra mundial, el comercio del país se deprimió fuertemente por el nivel de destrucción en que quedó Europa (su más importante socio), por las dificultades logísticas que implicó y como respuesta a la caída global del comercio en ese período. Además el comercio de cereales estaba controlado por cuatro grandes compañías, y el de carnes, por pocos frigoríficos, todos extranjeros, con los que los múltiples productores tuvieron enfrentamientos8. En este período bajaron los precios internacionales de los alimentos presionando una disminución de salarios en el país, que experimentaron una leve recuperación a finales de los años veinte. La crisis mundial de 1930 y la llegada de la dictadura trajeron nuevos problemas.

A principios de los años treinta disminuyeron las importaciones por la depresión mundial, posibilitando un crecimiento de la actividad industrial interna, especialmente la industria textil, los cultivos de algodón, los productos de hogar y la industria farmacéutica; además se recibió inversión extranjera de Estados Unidos con condiciones especiales que incrementaron las posibilidades de empleo. La agricultura presentó crecimiento desde 1934 para abastecer el mercado interno y manteniendo las provisiones de alimentos a la Gran Bretaña aún durante la guerra. Entré 1935 y 1945 más de un millón de personas migraron a la ciudad de Buenos Aires para participar del proceso de expansión lo que condujo a un crecimiento de la demanda interna.

En 1946 se creó un marco institucional nuevo que modificó el papel del Estado, inaugurando una etapa que moldeó la segunda mitad del siglo XX. En la segunda posguerra él país mantuvo la mayor parte de las restricciones y regulaciones del tiempo de la crisis aislándose paulatinamente de las relaciones externas, mientras el mundo se reintegraba; justo durante estos años disminuyó el progreso económico.

Este período fue marcado en la esfera política por el movimiento que terminó llamándose el Peronismo, responsable del éxito y del colapso de la economía gaucha. Juan Domingo Perón fue Secretario de Trabajo en el gobierno de Edelmiro Farrel en 1944 y ocupó la presidencia desde 1946 hasta su derrocamiento y exilio en 1955. Desde allí fundó el Partido Laborista, que luego se llamó Movimiento Justicialista: una mezcla de nacionalismo económico y populismo social. Aún en el exilio, el movimiento peronista permeó la sociedad argentina, mostrando diferentes características y llegando a distintas capas de la población, incluidos los jóvenes universitarios; se formó una corriente radical de izquierda, que llegó a disputarse la dirección del movimiento.

En 1973 el peronismo ganó las elecciones con Héctor Cámpora, quien permitió el regreso de Perón y su elección como Presidente al final del mismo año. En 1974 falleció Perón y lo sucedió en el poder su vicepresidenta María Estela Martínez de Perón; durante el mandato de ella se agudizó la división del justicialismo.

Distintos analistas, entre ellos Cortés (1998) y Krugman (2000), otorgan gran parte de la responsabilidad sobre la crisis actual al peronismo; en la esfera económica se tomaron medidas proteccionistas y se implemento una política "redistributiva".

Fueron muchos los mecanismos de protección utilizados. Se generaron "rentas de protección" estableciendo aranceles que favorecían a sectores específicos y subían los precios a los consumidores; ya se había fijado desde los años treinta un tipo de cambio diferencial más alto para las importaciones que para las exportaciones; en el gobierno de Perón se generaron tasas de interés reales negativas que favorecieron a sectores específicos; se permitió acceso selectivo al crédito externo de empresas privadas, con aval del gobierno; se limitaron las empresas proveedoras del Estado comprando a precios más altos que los de la libre competencia; el gobierno de Juan Carlos Onganía (1966-1970) utilizó recursos públicos para operaciones de salvamento de empresas privadas para conservar los niveles de empleo9.

Jugó un papel importante el ambiente institucional en el que se desarrollaron las relaciones sociales. "El marco en el cual los particulares arreglaban sus intercambios, dentro de las normas legales y bajo el arbitraje de la justicia, cambió por otro en el cual el beneficio resultaba de la intervención del Estado. En vez de transacciones entre particulares se pasó a la presión de grupos de interés sobre el gobierno para conseguir mercados reservados o garantías de beneficios. Ese nuevo mundo corporativo reemplazó al de la belle époque10. Sin embargo, algunos grupos minoritarios lograron mayor nivel de influencia sobre el Estado, conduciendo a un empeoramiento en la distribución del ingreso. De un país dividido por conflictos regionales en la primera mitad del siglo XX, se pasó a uno dividido por conflictos sectoriales. La debilidad del sistema político no permitió que el proteccionismo arrojara los buenos resultados que hubo en otros países. El nivel de influencia alcanzado por los grupos y su inestabilidad los llevaba a tratar de alcanzar el máximo de beneficios en el menor tiempo posible. Durante décadas los argentinos se especializaron en generar mecanismos de extracción de rentas al Estado.

Las empresas que no lograron acceder a mercados privilegiados optaron por desarrollar mercados informales con altos niveles de evasión tributaria, sin dejar de solicitar medidas proteccionistas que les permitieran pagar los altos costos laborales. De esta manera se inició un proceso de informalización de la economía.

2.2. Situación macroeconómica de los últimos 12 años

En esta sección mostraremos la evolución reciente de los principales indicadores económicos con apoyo en las estadísticas publicadas por la CEPAL y por el Ministerio de Economía de Argentina.

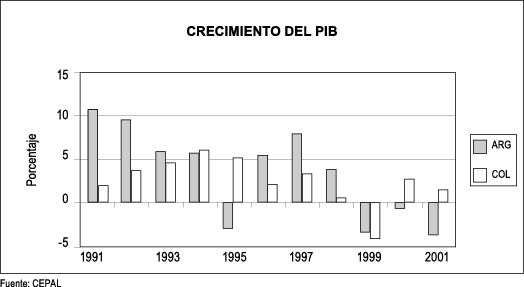

La variable que permite describir la situación más general de la economía es el crecimiento del producto interno bruto. Allí puede observarse el nivel de volatilidad y de reciclaje de las crisis externas que presenta el país objeto de análisis.

La participación de los servicios dentro de la producción total es superior a la producción de bienes. A partir de las cifras oficiales del Ministerio de Economía, puede explicarse de la siguiente manera la composición de la producción: los servicios representan el 66.4% de la producción, mientras que la producción de bienes representa el 33.6%. En orden descendente la producción de servicios está constituida por el grupo de actividades inmobiliarias, empresa*ríales y de alquiler (24.8%), el comercio mayorista, el minorista y las reparaciones (21.7%), el transporte, almacena' miento y comunicaciones (12.6%), la administración pública y defensa (9.6%), la enseñanza (7%), la intermediación financiera (6.3%), otros servicios comunitarios, sociales y personales (6.0%), los servicios sociales y de salud (5.6%), hoteles y restaurantes (4.2%) y hogares privados con servicio doméstico (2.1%). La producción de bienes la componen la industria manufacturera (55.1%), la construcción (16.2%), el grupo de la agricultura, ganadería, caza y silvicultura (15.4%), el suministro de electricidad, gas y agua (6.5%), la explotación de minas y canteras (6.2%) y la pesca (0.7%)11.

Mientras que Colombia ha tenido un solo año de crecimiento negativo del PIB en los últimos 70 años (1999), Argentina está transitando el quinto año dé recesión en los últimos 8 años. Este comportamiento da cuenta de la gravedad de la crisis y de su profundización a partir de 199912.

El nivel de apertura en el mercado de capitales hizo que el país percibiera de manera fuerte la crisis mexicana de 1995, cuya transmisión se conoció como el "efecto tequila". Para 1999 la devaluación del real profundizó en Argentina la recesión general que se presentó en América Latina, pero mientras la región se recuperó para el año siguiente, el país austral quedó sumido en la recesión.

Como es de esperarse, el desempleo ha aumentado cada vez que se presentan dificultades en el crecimiento. Los ciudadanos gauchos estaban acostumbrados a tasas de desempleo ligeramente superiores al 5% anual, aún en los años en que la hiperinflación tenía desestabilizado el sistema. En 1995 y 1996 esta tasa superó el 15%, tuvo una leve recuperación en los años siguientes,pero al momento de estallar la crisis, en diciembre de 2001, alcanzó la cifra oficial récord de 18.3%. Cifras extraoficiales indican que para el segundo semestre de 2002 el desempleo es superior al 34%. Nótese que a pesar de la gravedad de la crisis, en Colombia teníamos tasas de desempleo mayores en los 4 años previos.

El mejor indicador de la economía durante los años noventa fue el de la inflación. Después de soportar incrementos periódicos en la mayoría de los precios en los años ochenta cuando la inflación anual alcanzó 4 dígitos, en 1991 la Ley de Convertibilidad (con el mismo nombre que la de 1890), gestionada por el Ministro de Economía Domingo Cavallo, fue absolutamente exitosa en materia de reducción del crecimiento de los precios.

La ley de Convertibilidad consistió en fijar la tasa de cambio en un peso argentino por cada dólar norteamericano de manera permanente y permitir que los ciudadanos eligieran hacer sus transacciones en la moneda que prefirieran. La hiperinflación había generado desconfianza masiva en la moneda local y hacía que todo quien la recibiera la gastara lo más rápido posible para evitar la pérdida de su poder de compra. Ante tal desconfianza en la moneda local, se abrieron las puertas" para que los ciudadanos realizaran sus transacciones en una moneda estable, pero el peso continuó circulando. De esta manera, se logró bajar el crecimiento de los precios de tres dígitos a una inflación inferior al 5% en solo tres años y mantenerla en niveles cercanos al 0% hasta 1998.

Este bajo crecimiento de los precios empezó a generar dificultades en 1999, cuando la inflación fue negativa y se mantuvo así hasta el 2001. Sucede que la disminución de los precios opera como un fuerte desincentivo a la producción, lo que la convirtió en una de las causas de la recesión.

Mantener el tipo de cambio atado al dólar hizo enormemente vulnerable a la economía y la condujo a percibir problemas externos que le generaron nuevas dificultades no controlables. En el primer trimestre de 1999, Brasil, que es su principal socio comercial en la región, devaluó en un 50% su moneda, afectando gravemente el nivel de competitividad de las exportaciones gauchas. Adicionalmente el dólar de Estados Unidos se revaluó frente al euro, generando entonces un doble efecto negativo para las exportaciones del país. La ley de convertibilidad había terminado con la posibilidad de contrarrestar, vía política monetaria y cambiaría, los efectos negativos externos13.

Contrario a lo que se ha manifestadoen la prensa y en las declaraciones de funcionarios del FMI, el gasto público argentino no es exagerado comparado con el de los demás países de la región; está en el mismo nivel que en los países de América Latina: ligeramente superior al 30% del PIB.

No obstante, el tener que acudir a la deuda externa para financiar las inversiones, se ha convertido en el principal problema económico, al aumentar los niveles de vulnerabilidad. Desde la recesión de 1995, provocada en parte por el "efecto tequila", la deuda ingresó en una senda insostenible. El país empezó a endeudarse por encima de su capacidad, lo cual sumado a la pérdida de discrecionalidad en la política monetaria y cambiaría convirtió algunas dificultades económicas en un deterioro de toda la estructura productiva del país.

En realidad el deterioro de la base productiva se produjo en la mitad de los noventa y la crisis sólo vino a explotar 6 años después porque estuvo escondida detrás del endeudamiento externo. Paradójicamente la única alternativa de salida de la crisis es adquirir mayores niveles de deuda que le permitan a la economía tener un mínimo de funcionalidad, con el agravante de que ahora la moneda local está devaluada y resultará más difícil recaudarlos recursos necesarios para pagar la deuda.

3. Desenlace de la crisis reciente

Como hemos visto, a partir de 1999 la situación empezó a tornarse insostenible y por diversos mecanismos logró posponerse su detonación hasta diciembre de 2001. A continuación se presentan los hechos más relevantes de ese período.

El 10 de diciembre de 1999 asumió la Presidencia Fernando De la Rúa y nombró como Ministro de Economía a José Luis Machinea, para que liderara el proceso de contención de las dificultades económicas. El 6 de octubre de 2000 renunció el Vicepresidente Carlos Álvarez, por escándalo sobre soborno de De la Rúa al Congreso; esto provocó el cierre de los créditos externos. No obstante, el 18 de diciembre de 2000 se recibieron 40.000 millones del FMI (el tamaño de la deuda externa colombiana total).

El 2 de marzo de 2001 renunció el Ministro de Economía y el gobierno cambió todo el gabinete, intentando cumplir las exigencias del FMI. El 16 de marzo el gobierno presentó su plan de ajuste fiscal, provocando la renuncia de tres ministros que estaban en desacuerdo. Dos días después el gobierno convocó a un acuerdo político nacional y nombró a Domingo Cavallo como el tercer Ministro de Economía en 19 días. Cavallo fue el creador de la Ley de Convertibilidad que había logrado acabar con la hiperinflación 10 años atrás y contaba con suficiente aceptación en el FMI.

El 10 de julio de 2001 Cavallo presentó su plan para cumplir con el punto del Consenso de Washington que "recomienda" déficit fiscal cero, reduciendo gastos. El 30 el Senado aprueba la Ley con compromiso de gastar sólo los recaudos y reduciendo en 13% los salarios y pensiones públicas. El 14 de octubre el Peronismo ganó las elecciones, donde se renovó la totalidad del Senado y la mitad de la cámara de Diputados.

El 1 de diciembre se anunció el gran detonante de la crisis: el corralito financiero; consistió en limitar la cantidad de dinero que los "ahorristas" podían extraer del sistema financiero. Esta decisión la tomó el Ministro de Economía para contrarrestar la fuga masiva de capitales que se estaba presentando en el país, que lo dejaría ilíquido. Según sus análisis el 97,5% de los titulares de cajas de ahorro del país no retiraban mas de 250 pesos semanales14.

Él mismo explicaba el corralito diciendo que "El dinero es suyo, sigue estando ahí y rindiendo el interés que usted pactó con el banco; lo puede transformar, si quiere, de pesos a dólares sin ningún costo y lo puede usar como quiera; la única limitación es que en efectivo, billetes y monedas, sólo podrá extraer hasta 250 pesos por semana"15. Mil pesos o dólares mensuales equivalían en diciembre a $2.300.000, lo cual no sería un gran problema en Colombia; pero en Argentina lo fue porque sus niveles de ingresos (y de gastos) son mucho mayores que los nuestros.

Aparte de garantizar la estabilidad en el sistema financiero, las restricciones en el uso de efectivo pretendieron formalizar la economía argentina y se constituía en un ambicioso plan de control a la evasión. De no haber encontrado tal resistencia habría sido un gran paso modernizador. El gran ganador sería el sistema financiero, que habría ampliado su multiplicador y con él aumentaría de manera sustancial la rentabilidad extraída del dinero de sus "ahorristas"16.

El 6 de diciembre se empezó a presionar a los Fondos de Pensiones para que convirtieran sus fondos en títulos financiadores del Estado y al día siguiente el ministro viajó a Washington á"negociar con el FMI una postergación del pago de la deuda. Allí continuaron las presiones del Fondo para hacer que el país cumpliera los puntos del Consenso de Washington, señalando esta vez la necesidad de eliminar las exenciones tributarias que el mismo Cavallo había creado; con ello se buscaba tener una respuesta positiva en el recaudo y restablecer la confianza de los acreedores internacionales. Se requería de un programa aprobado por el FMI para presentarlo a los acreedores (canje local de bonos provinciales, el tramo minorista y deuda extranjera en bonos por 50.000 millones) y negociar una reducción del costo de la deuda, que en el ámbito local oscilaba entre el 5% y el 7% y se negoció a un promedio del 6%, una tasa aún alta pero que compensa la iliquidez de los títulos. El segundo canje local tendría una tasa de interés menor porque tendrían una mayor liquidez. En principio el fondo no solicitó la libre flotación del peso.

A pesar de las dificultades, la administración de De la Rúa hizo esfuerzos, por reducir el déficit fiscal: "El gasto público primario consolidado de Nación y provincias en 1999 fue de 76.000 millones de pesos; en 2001 bajó a 69.085 millones de pesos, es decir bajó exactamente 7000 millones, que es lo que aumentó dé 1995 a 1999"17. Además se incrementaron las tarifas impositivas en tres ocasiones (enero del 2000, abril de 2001 y agosto de 2001) conduciendo a una disminución del recaudo, informalizando la economía y generando mayores niveles de evasión. El premio Nobel de Economía, Joseph Stiglitz, plantea que el FMI cometió un error fatal al "apoyar" una política fiscal restrictiva como lo había hecho en el Asia Oriental y con las mismas desastrosas consecuencias18.

El Ministro de Economía esperaba concluir la renegociación de la deuda en marzo de 2002 bajando sustancialmente el costo y disminuyendo las amortizaciones más inmediatas; además planeaba concentrarse en el tema del crecimiento económico a partir de ese mes. La reacción de los ciudadanos ante sus medidas no le permitió ejecutar sus planes, ellos no estaban dispuestos a esperar más, y menos ahora que se les había puesto en esa situación dé iliquidez. Los "ahorristas" corrientes desconfiaban enormemente de su gobierno y temían que sus recursos fueran utilizados para cancelar las obligaciones externas y no les fueran devueltos en el futuro.

Cavallo admitió que durante todo el año el endeudamiento público había consumido los recursos disponibles para él crédito y que el sector privado no tuvo acceso a recursos para inversiones; en muchos casos ni siquiera para financiar la producción, lo cual también hizo caer el consumo interno. Pero hizo énfasis en que el gasto público en 2001 se redujo prácticamente a los niveles de 1996 (de 76.000 millones en 1999 a 69.000 en 2001 -la cifra de 1996 fue 68.500 millones de gasto consolidado). El FMI encontró que las provincias; se endeudaron por encima de lo acordado vía bonos y que estaban presionando para seguir aumentando el gasto; sin embargo en el futuro no se trataba tanto de seguir disminuyendo el gasto, sino a su crecimiento.

De unos intereses de deuda pagados en 2001 por 13,000 millones se pagaría solo 6.500 en 2002 si se completaban las operaciones de canje de deuda (ya se había avanzado en la local, le quedó pendiente canjear la deuda global). Cavallo esperaba que manteniendo el equilibrio fiscal desaparecieran las presiones de devaluación y aumentaría la competitividad por la disminución de la competencia por recursos en el país.

La deuda de las provincias es más pequeña (23.000 millones), pero es más costosa, por lo cual es un gran problema: casi 4.000 millones de pesos anuales. "No haber incluido una solución integral al problema de la deuda provincial en mayo, se constituyó en la principal causa de la pérdida total del crédito de Argentina a partir de julio, porque al no tener una solución para el problema de su endeudamiento, las provincias planearon una demanda excesiva de crédito adicional y una gran presión sobre el gobierno nacional por más transferencias y eso desencadenó en la pérdida total del crédito para la Argentina"19. La provincia peor administrada fue la bonaerense; su gobernador era Eduardo Duhalde.

A pesar del optimismo del Ministro (que él mismo calificaba como exagerado), los disturbios se apoderaron de las ciudades desde el 14 de diciembre y fueron arreciándose cada vez más20. Los ciudadanos demostraron que podían soportar cualquier medida económica, menos una que se entrometiera en el uso corriente de su dinero.

Finalmente, el 19 de diciembre la Cámara limitó los poderes a Cavallo, lo cual provocó, en medio de los disturbios, la renuncia de todo el gabinete del gobierno y la del propio Presidente de la República dos días después. Se generó, adicionalmente, una grave crisis de gobernabilidad; el presidente provisorio, Adolfo Rodríguez de Saá, suspendió el pago de la deuda externa, se incrementaron las divisiones y las disputas en el interior de los partidos... el país quedó sumido en un caos total, del cual nadie tenía una solución medianamente fácil. La primera medida económica del presidente Eduardo Duhalde fue dejar flotar el peso acabando con 10 años de convertibilidad y permitiendo una fuerte devaluación de la moneda local. Todos los países (incluidos Brasil, España, Italia) dieron la espalda al gobierno argentino, Condicionando cualquier posible apoyo a !la adopción de las medidas "sugeridas" por el FMI.

El panorama exigía que se estableciera un gobierno de transición que adoptara las medidas impopulares que ayudaran al país a salir de la sima. Algunos analistas de la prensa argentina dudaron siempre de que esa fuera la intención de Duhalde y consideraron que su aspiración sólo era ser un presidente interino; que dejaría las medidas al próximo Presidente, para que hiciera realmente el gobierno de transición21. Esta apreciación se confirmó con la convocatoria a nuevas elecciones para no extender Su mandato hasta octubre de 2003.

Durante este gobierno el deterioro de la economía continúa con la permanencia del "corralito financiero", de la recesión, crecimiento del desempleo, regreso de la inflación y una profunda devaluación (El dólar cerró el primer semestre de 2002 bordeando la barrera de los 4 pesos, 300% de devaluación).

4. Las lecciones

Es necesario hacer una diferencia entre las causas reales de la crisis y los fenómenos que la desencadenan. Las primeras están en el comportamiento de las variables internas como los niveles de ahorro, inversión, capacidad de competencia, nivel de eficacia del sistema financiero, credibilidad del Banco Central, estructura institucional, déficit fiscal, financiamiento externo y apertura del mercado de capitales. Los detonantes de la crisis están en el frente monetario y cambiario como la misma política cambiaría, la fuga de capitales, las restricciones de liquidez y la desconfianza externa en la capacidad de pago.

El comportamiento de las variables internas se diferencia del de los demás países de la región en la estructura institucional (especialmente la política), el manejo cambiario, el nivel de apertura en el mercado de capitales y las decisiones de endeudamiento. Los dos últimos son los que han integrado más la economía austral a la economía mundial y los que la han hecho más vulnerable (incluso más que su integración comercial). Por lo tanto, el país ha permanecido expuesto a los vaivenes del mercado internacional de capitales, al mismo tiempo que su capacidad de respuesta y adaptación a tales cambios fue obstaculizada por la convertibilidad. Podemos concluir entonces que la apertura del mercado de capitales no era compatible con la política cambiaría, pero no se consideraba un problema grave antes de la situación argentina22.

En este sentido el premio Nobel de Economía (2001) y exVicepresidente del Banco Mundial, Joshep Stiglitz, señala que las dos primeras lecciones de esta crisis son que "es muy arriesgado fijar la tasa de cambio al dólar" y que "el tipo de cambio debe permitir adaptarse a las sacudidas de la globalización"23. Esta es la primera alerta que Argentina lanza a los países de la región que aún pretenden dolarizar sus economías; la situación de ese país mostró que no es una política sostenible por la pérdida de capacidad de reacción a fenómenos no controlables. Además las escaladas de los precios locales en el primer semestre de 2002 indican que la hiperinflación amenaza con trasladarse en el tiempo, convirtiendo su contención en uno de los principales propósitos del Ministro Lavagna. En medio de la inestabilidad resultará muy difícil evitar su reaparición.

En los años ochenta el país había conseguido muy altas tasas de crecimiento y mantuvo el desempleo bajo control, a pesar de la hiperinflación. En los noventa el gobierno se concentró en acabar con el crecimiento exagerado de los precios, pero dejó de lado las variables reales, conduciendo al profundo deterioro que hoy conocemos. Allí está otra lección: no se deben concentrar los esfuerzos en controlar solo la inflación abandonando el crecimiento y el desempleo, ni se "pueden ignorar las condiciones sociales de subempleo. A pesar de que en los últimos tres años la inflación dejó de ser un gran problema en América Latina, varios países vienen acercándose a la alta tasa de desempleo que Colombia ha "liderado". En este sentido la región no está muy lejos de Argentina.

El sistema financiero que tenía una alta participación extranjera dejó de proveer los recursos necesarios al sector privado, dejándolo en una situación de iliquidez. Como el mismo Cavallo lo reconoció, parte de la responsabilidad estuvo en el uso de los escasos recursos locales para financiar el déficit público. Allí se perciben limitaciones de la política monetaria para lograr que el sistema financiero sea eficaz y se evidencia que un mercado de capitales abierto no garantiza que los inversionistas privados locales dispongan de los recursos necesarios. La lógica del capital financiero hace que los recursos se utilicen en las actividades más rentables, aunque no sea en el sector productivo.

Stiglitz resalta que en presencia de recesión no se puede inducir una política fiscal restrictiva y por eso le asigna la mayor responsabilidad de la crisis argentina al FMI. Esta institución contribuyó a que se aplicara la misma política en los países de Asia Oriental, produciendo los mismos resultados que en Argentina. Buena parte del déficit se explica más por la caída de los recaudos que por el crecimiento del gasto, lo cual tiene su origen, como vimos, en el viejo proceso de informalización de la economía promovido indirectamente por el peronismo.

Sin embargo, hacen falta otras políticas para enfrentar situaciones similares a la de Argentina; ni siquiera el FMI tiene una solución diferente a seguir aplicando las medidas del Consenso de Washington, que bastantes estragos han creado a lo largo del planeta. Por ahora lo que hay que hacer es evitar a toda costa llegar a una situación similar, de la cual no estamos muy lejos.

Se han hecho abundantes recomendaciones para salir de la crisis. Dentro de ellas resalta la de Hanke24 y Schuler25, quienes proponen eliminar el impuesto a las transacciones financieras, reducir inmediatamente el IVA del 21 al 15 por ciento (con miras a bajarlo al 10 por ciento en el largo plazo) y Unificar el impuesto sobre planillas y el ISR a Una tasa única del 25 por ciento con meta a reducirlo al 20 por ciento26. En el mismo documento resaltan el efecto positivo del recaudo percibido en Ecuador al eliminar el impuesto de 0.8% a las transacciones financieras y la revocatoria de la Corte de Constitucionalidad de subir el IVA de 12% a 14%. No obstante, ellos recomiendan que "... en lugar de que la estabilidad monetaria sea un resultado de un presupuestó balanceado, éste se logrará sólo si antes se estabiliza la moneda a través de la dolarización"27. El planteamiento contradice la recomendación del FMI de generar disciplina fiscal para alcanzar la estabilidad monetaria.

Argentina ha estado más integrada a la economía mundial que los demás países latinoamericanos, lo que la condujo a ser el país de la región más vulnerable a las crisis internacionales. Ahora los ciudadanos no están dispuestos a soportar más reducción del gasto, el férreo control a la evasión tributaria y la' defensa de la estabilidad en el sistema financiero local. Esto hace difícil que se pueda retomar el camino de la recuperación, mientras el peso* sigue perdiendo valor y la deuda sigue creciendo.

Quien más influyó en el desempeño económico del país en los últimos 12 años fue Domingo Cavallo logrando unos años de estabilidad, pero haciendo que retrocediera a los años ochenta. Ahora se requiere de austeridad, cero suntuosidad, trabajo duro y control interno.

5. Conclusiones

Repitiendo el Consenso de Washington, el FMI ha señalado que las causas de la crisis están en el alto crecimiento del gasto público auspiciado por una clase política corrupta. A pesar de que los mismos argentinos manifiestan desconfianza abierta y un fuerte rechazo a sus dirigentes, las cifras de Domingo Cavallo demuestran que en los últimos años el crecimiento del gasto no ha sido desbordado. Por el contrario, la política fiscal restrictiva que intentó responder a la disminución de los recaudos, fue la causante de la profundización de las dificultades y del deterioro de toda la estructura productiva. Esta misma política se "recomendó" a los países de Asia Oriental, produciendo resultados similares.

La pérdida de confianza en el Banco Central por su incapacidad para reducir la hiperinflación hizo necesario semidolarizar la economía, lo cual funcionó para el objetivo propuesto. Sin embargo el control sobre los precios estuvo acompañado de un deterioro progresivo de las variables reales, evidenciando la necesidad de haber abandonado la convertibilidad hace por lo menos cuatro años. Dadas las características de la crisis (especialmente la devaluación, el sobre endeudamiento y la falta de confianza externa) el abandonó de la convertibilidad está conduciendo a una reaparición de la hiperinflación; No sólo los productos importados están ejerciendo fuertes presiones en este sentido.

Adoptar el dólar de la manera que lo hizo Argentina implica renunciar a la política monetaria y cambiaría; eliminando de plano la capacidad de respuesta a los fenómenos monetarios externos. Esto sumado a una mayor apertura del mercado de capitales que en los países de la región, la hizo fuertemente vulnerable a las crisis externas. La Unión Europea ha demostrado que sólo se debe compartir la moneda con aquellos países con que hay coordinación de la política macroeconómica;;lodemás es demasiado arriesgado en medio de la reconocida inestabilidad del sistema global de liberalización.

Argentina ha señalado el camino equivocado que podrían tomar las economías latinoamericanas. De un lado presenta el riesgo que se corre al intentar dolarizar la economía y los posibles efectos ele largo plazo28; además, deja en evidencia que los beneficios obtenidos por mantener un mercado de capitales abierto son menores que el daño causado al exponer la economía a los vaivenes externos; es un buen ejemplo de estudio a cerca de los resultados de mantener una política monetaria por encima de la fiscal; adelanta lo que puede ocurrir a quien permita un crecimiento de la deuda externa hasta ese nivel y, finalmente, señala el efecto de una política fiscal restrictiva en un escenario de disminución del crecimiento.

NOTAS:

1 Krugman (2000), pgs 12-14.

2 Diario argentino "Clarín", diciembre 19-31 de 2001, enero 1-2 de 2002. '

3 En la primera semana de julio de 2002, el Presidente convocó de nuevo a elecciones que se realizarían en la primera semana de noviembre del mismo año, demostrando de nuevo que la inestabilidad política no se había solucionado.

4 Roberto Cortés Conde (1998), "Progreso y declinación de la economía argentina: un análisis histórico institucional". Fondo de Cultura Económica, pg 19;

5 Citado por Paul Kennedy, en: Hacia el siglo XXI. Editorial Plaza & Janes, pg 22.

6 México tiene hoy un nivel de exportaciones y de recepción de inversión extranjera mayor, pero está integrado mas a la economía norteamericana que a la mundial como tal.

7 Cortés (1998), pg 24.

8 Ibíd., pgs 27, 33.

9 Op. Cit, pgs 114-115.

10 Ibíd., pg 111.

11 Cifras promedio calculadas a partir de información trimestral del período 1993:01-2002:01. Ministerio de Economía.

12 Eso no hace más pobres a los argentinos que al resto de latinoamericanos, se trata de una crisis de quienes han tenido el mayor ingreso per cápita de la región, a pesar de la iliquidez. En diciembre de 2001 ese ingreso superaba los U$8.000.

13 Es decir, frente a esas decisiones externas, Argentina necesitaba devaluar su moneda para no perder su nivel de competencia, pero no podía hacerlo por la restricción de la Ley de Convertibilidad.

14 Cavallo, rueda de prensa de diciembre 02 de 2002. El documento en formato PDF puede consultarse en la página Web del Ministerio de Economía.

15 Op. Cit Pg 02.

16 También es muy probable que en el mediano y largo plazo generara un mercado negro de transacciones en efectivo y la posibilidad de que el dinero que salía del sistema financiero nunca regresara a él. De esta manera, la medida podría generar resultados totalmente opuestos a los que se proponía.

17 Ibíd., pg 3.

18 Stiglitz, 2002.

19 Cavallo, diciembre 13.

20 Uno de los mecanismos de protesta más utilizado fue el "cacerolazo" que ya se había popularizado en Venezuela. Incluso la "tecnología" hizo que se reprodujera un disco compacto conocido como el"cacerolazo mix", con el cual se escuchaba el ruido en toda la ciudad aunque sus habitantes permanecieran en casa.

21 La Nación, junio 26 de 2002.

22 Recuérdese que en este sentido jugaron un papel importante la devaluación del real en el Brasil y la apreciación del dólar frente al euro, situación que era poco previsible y menos con el carácter de simultánea y duradera.

23 Stiglitz, 2002.

24 Steve H. Hanke es profesor de economía aplicada en la Universidad de Johns Hopkins en Baltimore y Presidente de Toronto Trust Argentina.

25 Kurt Schuler es Economista en el Comité Económico del Congreso estadounidense.

26 En: Hanke y Schuler, marzo 27 de 2002.

27 Ibíd.

28 Panamá ha mostrado de manera persistente dificultades para generar empleo, mientras que Ecuador en sus pocos años de adopción del sistema aún no logra una estabilización. Estos son temas para otro trabajo que describa dificultades adicionales de la dolarización.

Bibliografía

BANCO MUNDIAL (1990); Argentina: reformas encaminadas a lograr la estabilidad de precios; serie de estudios del Banco mundial sobre países, Washington.

BENENCIA, Roberto (2000); Argentina: la problemática social de la población limítrofe. En Revista Comercio Exterior, Vol 50, No.3, pgs 251-257.

CAVALLO, Domingo (2001); Conferencias de prensa editadas en formato PDF. En: www.mecon.gov.ar

CLARÍN, periódico argentino.

CORTÉS CONDE, Roberto (1998); Progreso y declinación de la economía argentina: un análisis histórico institucional; Buenos Aires, Fondo de Cultura Económica.

EL MERCURIO, periódico chileno.

FANELLI, José María (2002); Crecimiento, inestabilidad y crisis de la convertibilidad en Argentina. En: Revista de la CEPAL No. 77. Agosto.

HANKE, Steve H. y SCHULER, Kurt (2002); Argentina: dolaricen para recaudar más. Documento del CATO Institute, Washington, marzo 27.

KRUGMAN, Paul (2000); El retorno de la economía de la depresión; Barcelona, editorial Crítica.

LA NACIÓN, periódico argentino.

LÓPEZ MURPHY, Ricardo; NAVAJAS, Femando; URBIZTONDO, Santiago y MOSKOVITZ, Cyntia (1998); Determinantes del ahorro interno: el caso argentino. Documento de trabajo R-324, Banco Interamericano de Desarrollo, Washington.

STIGLITZ, Joseph (2002); Las lecciones de Argentina; en: Diario el País de España, enero 10.