ARTÍCULOS

La valoración de empresas

The Company Valuation

Juan Diego Ortiz Hoyos*

* Economista Industrial Universidad de Medellín. Docente Universidad de Medellín. Analista profesional Isagen S.A. E.S.P. Dirección electrónica: jortiz@isagen.com.co

RESUMEN

La valoración de empresas es un concepto relativamente nuevo en Colombia que está tomando bastante importancia por el contexto de globalización de la economía. En teoría existen diversas formas de valorar una empresa las cuales varían dependiendo del objetivo que se busca al realizarla. Sin embargo, sobresalen los métodos del flujo de caja, más precisamente el método del flujo de caja libre y el descontado. Para ambas se parte del concepto del flujo de caja en el cual se destacan el EBITDA, el movimiento de activos y pasivos, el flujo de inversión y el flujo financiero. Para poder realizar una valoración lo más importante es tener las proyecciones financieras de la compañía, particularmente en lo que tiene que ver con el estado de resultados, balance general y flujo de caja proyectado. Por último es necesario calcular el costo de capital, tasa a la cual se descuentan los flujos futuros (libres o disponibles) y el valor residual, el cual representa las ganancias de la empresa hacia futuro.

PALABRAS CLAVE

Valoración, flujo de caja, proyecciones financieras, costo de capital

ABSTRACT

The company valuation is a relative new concept in Colombia taht is taking enough importance by the global context of the economy. In theory, there are several ways of evaluating a company which varies depending on the goal that is sought to do them; however, the methodologies of the cash flow stand out, more exactly the free cash flow and discounted method. For both it is started from teh concept of the cash flow in wich EBITDA, the assets and passive movement, the inversion flow and the financial flow. In order to make a valuation, the most important thing is to have the company financial projections, specially in what has to do*with the profit and loss statement, balance sheet and projected cash flow. Finally, it is necessary to calculate the cost of capital, rate to which are discounted the future flows (free and available) and the residual value wich represents the company gains toward future.

KEY WORDS

Valuation, cash flow, financial projections, cost of capital

Aunque en el mundo y, sobre todo, en los países más desarrollados el tema de la valoración de empresas ha sido bastante trabajado por diversas circunstancias, en Colombia se ve como un tema relativamente nuevo y que cada día comienza a tomar mayor importancia. Por ello entonces, en este artículo se pretende exponer las razones por las cuales la valoración de empresas ha tomado notable importancia, se explicarán los métodos más utilizados para la valoración, se hará referencia a la información básica necesaria para realizar valoraciones y se finalizará con un ejemplo en el cual se ilustre de una forma sencilla la manera de realizar valoraciones.

1. ¿Por qué en Colombia este tema tiene importancia?

El tema de la valoración de empresas está muy ligado a la apertura económica. Es importante recordar que en el proceso de apertura económica el País se vio sometido a varios cambios estructurales importantes que tenían por objeto dinamizar puntuales sectores de la economía. Es así entonces, como se le da un cambio a la regulación extranjera directa y de portafolio, se dan nuevas bases de competencia y desarrollo del sistema financiero, se abren las fronteras de competencia y se dan cambios sustanciales en el régimen de seguridad social entre otros. Ante un nuevo esquema de mercado que estaría determinado por la competencia nacional e internacional, las empresas colombianas vieron, como fórmula de supervivencia, la eficiencia y productividad empresarial. Sin embargo, la mayor parte de ellas no estaban preparadas para una competencia tan fuerte como la que se les estaba presentando y muchas comenzaron a buscar estrategias para mantenerse en el negocio y se abrieron posibilidades de fusiones y adquisiciones.

Los inversionistas extranjeros, por su parte, comenzaron a ver en Colombia un país con buenas oportunidades de negocio, a pesar de los problemas de orden social, y se interesaron en la búsqueda de empresas en sectores dinámicos de la economía para comprarlas o convertirse en socios estratégicos de las mismas. Todo lo anterior llevó a que para realizar fusiones, adquisiciones, compras y/o ventas de empresas fuera necesario conocer el valor de éstas y por ello entonces fue indispensable realizar valoraciones de empresas.

Con el modelo de apertura económica el Estado comenzó a vender empresas de su propiedad en sectores como el financiero, el eléctrico, el portuario, entre otros, para lo cual fue necesario que al fijar los precios de venta éstos correspondieran a valoraciones realizadas por bancas de inversión nacionales o extranjeras.

Por otro lado, una vez los empresarios colombianos entraron en franca competencia se dieron cuenta de que los negocios (independientemente del sector o la actividad) debían ser manejados con perspectivas de largo plazo, conociendo de antemano el Objetivo básico financiero –OBF–1 y buscar para ello la constante maximización de la riqueza del propietario o, lo que es lo mismo, la maximización del valor de la empresa. Por ello entonces, la administración moderna trabaja aspectos tales como la búsqueda permanente del OBF y toman bastante fuerza aspectos tales como la generación de ingresos futuros y la eficiencia en el manejo de los recursos. Es así como Eliyahu Goldratt en el capítulo 8 de su libro LA META, destaca la importancia de dichos aspectos y los coloca por encima de la reducción de costos. Los elementos expuestos apuntan, entonces, a que es fundamental en la administración moderna la constante valoración de la empresa como medida básica para la medición de la creación de valor y, por ende, del aumento en los beneficios para los dueños de la empresa.

Por último, cabe destacar que en algunas compañías colombianas la valoración de la empresa está siendo utilizada para evaluar cada una de las decisiones que en ella se pretenden realizar. La evaluación de nuevos proyectos, decisiones de endeudamiento, de capitalizaciones y reestructuraciones financieras, entre otros, se miden con el impacto que cada una de ellas pueda tener sobre el valor de la empresa.

2. ¿Qué se necesita para valorar la empresa?

Para poder realizar la valoración de una empresa se requiere de la mayor información posible y son las proyecciones financieras en donde ésta se encuentra de una manera ordenada y coherente.

Por proyecciones financieras se entiende el hecho de planificar las decisiones financieras de la empresa, lo cual consiste en la proyección sistemática de los acontecimientos y las acciones que se esperan del manejo de una empresa expresado todo en forma de presupuestos, informes financieros y estados contables. Un aspecto importante de las proyecciones financieras es que permite examinar, con anticipación, los efectos de políticas nuevas, así como establecer las necesidades futuras de fondos, lo que se convierte en herramienta fundamental para negociar con los bancos y acreedores. Por último, las proyecciones también pueden convertirse en una herramienta de control al compararse los resultados reales contra lo presupuestado. Para la construcción de las proyecciones de una empresa debe contarse con un buen flujo de información ya que de ésta depende el éxito de la planeación.

Resulta de suma utilidad que en las actuales condiciones del mercado los empresarios realicen la proyección de sus negocios y con base en ello tomen decisiones fundamentales para el futuro de la compañía. Para efectos de proyecciones es importante estimar el estado de resultados, el balance general y el flujo de caja, siendo éste último de vital importancia no sólo para determinar el futuro del negocio, sino también para la valoración de la empresa.

3. Flujo de caja

En el nivel financiero cada vez toma mayor importancia el flujo de caja, ya que los estados financieros clásicos como son, por ejemplo, el estado de resultados y el balance general presentan bastantes limitaciones para la toma de decisiones. Por ello los administradores financieros requieren de herramientas que les permitan de la mejor forma posible manejar las tesorerías, recursos y políticas de la empresa.

Es necesario diferenciar para el manejo de las compañías el concepto de causación y caja; la mayoría de los estados financieros tradicionales son construidos bajo el criterio de causación lo que hace difícil prever los ingresos reales y pagos reales en un determinado período, mientras que a través del flujo de caja se pueden conocer realmente los ingresos y egresos por los diferentes rubros permitiendo realizar una correcta planeación de recursos y, con base en esto, determinar las futuras necesidades de liquidez de la empresa. Sin embargo, es importante anotar que la construcción del flujo de caja no es fácil e, incluso, se requiere de la mayor información posible. El criterio bajo el cual trabaja el flujo de caja es el de comparar los saldos del inicio del período con los de final del período y establecer las diferencias, las cuales se constituyen en los ingresos o egresos de efectivo del respectivo período. Con el flujo de caja construido se puede analizar entonces cuáles fueron las cuentas o conceptos que liberaron recursos y las que comprometieron recursos, algo que es fundamental en la dirección empresarial.

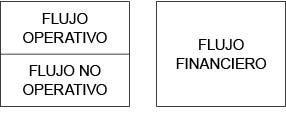

Las partes que conforman el flujo de caja de una empresa son las siguientes:

En el flujo operativo están todas las cuentas del activo y del pasivo que hacen parte de la operación del negocio tales como cuentas por cobrar, cuentas por pagar, caja y bancos, entre otras.

En el flujo no operativo están todas aquellas cuentas de activo y pasivo que no están directamente relacionadas con la operación del negocio.

En el flujo financiero se ubican aquellas cuentas que, de una u otra forma, financian la operación de la empresa tales como proveedores, pasivos financieros y aportes de los accionistas.

4. Flujo de caja libre

El flujo de caja libre es lo que queda disponible para atender los compromisos de servicio de la deuda y gastos financieros (acreedores) y pago de dividendos (accionistas). Aunque el concepto como tal no es nuevo, hay que aclarar que los empresarios (principalmente en las medianas y pequeñas empresas) apenas comienzan a interesarse por este tema.

El flujo de caja libre se construye de la siguiente manera:

Una vez aclarado el concepto de flujo de caja libre se puede hacer referencia a la relación de éste y la valoración de empresas. La pregunta sería el cómo saber cuanto vale una empresa. Con lo anterior se dice que una empresa valdría según su capacidad de generar flujos de caja futuros y esos flujos de caja hacen referencia básicamente al flujo de caja libre ya que como se mencionó con anterioridad, con éste se atenderían los pagos a los acreedores y accionistas. Hasta aquí debe tenerse en cuenta que no se ha discutido el tema del flujo de financiación ni el de reparto de dividendos, aspectos que dependen de las políticas de los propietarios. En conclusión, el flujo de caja libre es el valor que permite atender a acreedores y accionistas.

De acuerdo a la deducción del flujo de caja libre hay dos aspectos que es importante tenerlos en cuenta y son el capital de trabajo y la reposición de los activos fijos.

Capital de trabajo neto operativo (KTNO)

Antes de hablar del concepto de capital de trabajo neto operativo, es conveniente hacer referencia al capital de trabajo. Este se define como la sumatoria de las cuentas por cobrar y los inventarios. Los requerimientos de capital de trabajo están íntimamente relacionados con la operación de la empresa, por lo tanto se dice que las cuentas por cobrar y los inventarios representan prácticamente todo el activo corriente de la empresa, suponiendo que el nivel de caja tiende a cero. Así mismo, estas dos cuentas están relacionadas con los ingresos operacionales de la empresa, ya que al aumentar las ventas aumentarán también las cuentas por cobrar al utilizar los clientes los planes de pago y crédito ofrecidos.

Una vez definido el capital de trabajo, es importante hablar del capital de trabajo neto operativo el cual es igual a las cuentas por cobrar, más los inventarios, menos las cuentas por pagar a proveedores de bienes y servicio. En este caso se incluye parte de los pasivos corrientes ya que no todo aumento en el capital de trabajo de un negocio tiene que ser cubierto con el flujo de caja que genera la empresa, pues ésta también puede hacer uso de los planes de crédito que ofrecen los proveedores y en el balance general este punto se refleja en las cuentas por pagar a proveedores de bienes y servicios. Vale la pena anotar que aunque en los pasivos corrientes hay un rubro importante constituido por las obligaciones financieras, éstas no hacen parte del capital de trabajo neto operativo pues no tienen una relación directa con los ingresos operacionales de la empresa.

Flujo de inversión y/o reposición de activos fijos

El flujo de inversión corresponde a aquellos desembolsos que realiza la empresa para los proyectos de inversión o expansión que tenga definidos. Estos desembolsos deben ser cubiertos con el flujo de caja de la empresa; sin embargo, es importante anotar que podría conseguirse financiación directa a un proyecto de este tipo.

La reposición de activos fijos hace referencia a una parte del flujo de caja de la empresa que debe tener como finalidad garantizar que las máquinas y edificios de la empresa funcionen adecuadamente. Para ello, entonces, se debe pensar que la depreciación que se causa debe ser destinada para tal fin, o sea para reponer activos fijos y, en caso de que ésta sea insuficiente, para cubrir la reposición de los activos los propietarios deben cubrir el déficit con deuda o disminuir el reparto de utilidades.

5. Valoración de empresas

En términos teóricos hay muchas formas de valorar una empresa. Se pueden encontrar métodos contables, de mercado y basadas en el flujo de caja de la compañía.

Dentro del primer grupo se encuentra un método que hasta hace algún tiempo era bastante aceptado, el del valor en libros, el cual parte de la base de que el valor de un activo está determinado por el costo de su adquisición más los respectivos ajustes que se le van haciendo a lo largo de su vida útil.

En el segundo grupo se tienen métodos como el del valor de reposición, el cual postula que el valor de un activo es el valor que costaría reponerlo en un momento determinado; sobresale también el método del valor de mercado el cual aplica sólo para empresas que están inscritas en bolsa y se dice bajo este supuesto que una empresa vale de acuerdo a su capitalización bursátil que es igual al número de acciones en circulación por el precio de cierre de la acción. Otro método es el de valor por múltiplos, el cual se basa en estudios de procesos de venta similares y, de acuerdo con rangos que se establecen se determina cuanto puede valer una compañía. Por último, el método de los flujos de caja presenta procesos como el del flujo de caja libre y el flujo de caja descontado. Es importante anotar que también es posible realizar la valoración de una empresa a través del método del EVA3 el cual está siendo bastante utilizado por las empresas internacionales y se basa en la utilidad operacional después de impuestos. Esta metodología sostiene que el valor intrínseco de mercado de una compañía está dado por la suma del capital invertido en ella y un premium (o descuento) que es el valor presente de los EVA.

En este artículo sólo se hará referencia a los dos métodos referenciados en el método del flujo de caja, por considerar que éstas son bastante útiles y se acercan, de forma confiable, al verdadero valor de una empresa. Teniendo muy claro, como punto de partida, que el valor de una empresa está determinado por su capacidad de generar flujos de caja futuros.

6. Método del flujo de caja libre

Para calcular el valor de una empresa utilizando este método se determina el valor presente de los flujos de caja libre futuros de la empresa descontados al WACC4 vigente y se suma el valor presente del valor residual de la empresa, se resta el valor en libros de la deuda y se suman otras inversiones que la compañía posea y que por no generar flujos de efectivo directamente no fueron considerados en el flujo de caja libre.

Este método se considera bastante completo, ya que la información que utiliza no corresponde a un sólo período y además tiene en cuenta los planes de inversiones y sus respectivos rendimientos. El gran inconveniente que tiene, es el de la información, ya que para construir los flujos de caja es necesario conocer las inversiones, ingresos futuros, costo de capital, costos operacionales, entre otros, es decir, no sólo información histórica, sino también información proyectada.

Dentro de la valoración de empresas hay dos conceptos fundamentales que son el de costo de capital o el WACC y el valor de continuidad.

6. 1 Costo de capital–WACC–

Como se ilustró en el punto anterior, tanto los flujos de caja futuros como el valor de continuidad se traen a valor presente con una tasa de descuento, tasa que se conoce como el costo de capital o WACC. El costo de capital es el costo que tienen para la empresa las diferentes fuentes de financiación tales como endeudamiento financiero, patrimonio y proveedores. Esta tasa es bastante importante ya que es la que determina de forma exacta el costo mínimo de los recursos y, con base en ella, se trabaja para que el negocio o la actividad económica rente por lo menos dicho costo y a partir de allí se considera que se genera valor. Hay varias formas a través de las cuales se puede obtener el costo de capital, como por ejemplo, el método operativo, el de contribución financiera, el del beta apalancado, entre otros, pero el más trabajado y utilizado es el WACC.

Para llegar al WACC se halla una tasa promedio ponderado de todas las deudas financieras que posee la compañía; esta ponderación se hace con respecto al monto de los respectivos créditos. Es importante tener en cuenta que al hallar la tasa efectiva del costo de cada crédito debe ser descontado el escudo fiscal a que tiene derecho éste ya que las empresas pueden descontarse hasta el 35% de los gastos financieros para el pago de impuestos.

Por último, debe tenerse en cuenta que, dependiendo del objetivo de la valoración, podría trabajarse con el costo de capital histórico o el costo de capital esperado. Sin embargo, para definir con cual de los dos se trabaja tendría que considerar el objetivo de la valoración, es decir, si es para fijar el precio de venta de la empresa, si es para determinar la creación de valor, si es para evaluar el aporte económico de una decisión de inversión o para conocer el impacto de una política específica en el futuro de la compañía.

En conclusión, el costo de capital es una variable de suma importancia para la determinación del valor de la compañía e, incluso, se convierte en una herramienta básica para la medición de la creación o destrucción de valor.

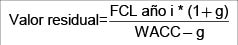

6. 2 Valor de continuidad

También llamado valor residual y es equivalente a realizar una valoración de la empresa para el año de corte o último año de proyección. Básicamente lo que trata de reflejar el valor de continuidad es cuánto crecerá la empresa a perpetuidad y para ello puede partirse de un enfoque moderado o pesimista; el primero supone que la empresa crecerá a una tasa g que podría equivaler, por ejemplo, a un crecimiento igual al de la inflación y la economía, el segundo supone que la empresa no tendrá crecimiento alguno en el futuro.

Enfoque optimista

Enfoque moderado

7. Método del flujo de caja disponible

En términos conceptuales este método parte al igual que el anterior del flujo de caja libre, pero se diferencian en que el flujo a descontar en el segundo es el disponible y en que la tasa de descuento es el equity.5

La diferencia entre flujo de caja disponible y libre, es que el primero incluye el servicio de la deuda y el segundo no y de aquí surge la segunda aclaración: como el flujo disponible es el remanente que le queda a los accionistas (ya se restó la deuda) la tasa a descontar los flujos no puede ser el WACC, pues éste es el costo de la deuda, sino una tasa que mida el costo del patrimonio que es el equity.

8. Ejemplo práctico

Por último, se expondrá un ejemplo de valoración por el método del flujo de caja libre que tiene por objeto ilustrar una forma práctica de valorar una empresa.

Antes de comenzar es necesario aclarar que uno de los puntos más difíciles es llegar a la construcción del flujo de caja, para lo cual es necesario tener unos buenos conocimientos contables y financieros, principalmente en el manejo de las cuentas del balance general, las del estado de resultados y diferenciar correctamente entre el concepto de caja y el de causación.

Teniendo en cuenta que el objetivo principal del presente artículo es tratar específicamente el tema de valoración, para el ejemplo se partirá de un flujo de caja hipotético ya construido y no se hará referencia a su composición por ser bastante extenso y se aparta del objetivo del artículo.

Suponga el caso de una empresa X la cual se valorará para ser ofrecida a un inversionista estratégico extranjero.

Se parte de la siguiente información general:

En el cuadro se puede apreciar que el costo de la deuda está entre el 10 y el 14%. Para hallar el WACC se procede de la siguiente forma:

La deuda está distribuida en tres créditos los cuales fueron contratados a tasa fija y a 6 años. Las participación de cada crédito dentro del total y su respectiva tasa nominal están en la segunda y tercera columna del cuadro. Con estos datos se halla la tasa efectiva después de impuestos así:

Se calcula el valor futuro de un peso a una tasa de interés que refleje la deducción de la tasa nominal el beneficio tributario de los gastos financieros en un tiempo determinado, que para efectos del ejercicio sería:

VA = 1 Tasa = (tasa nominal / 2) * (1 –35%) N = 2

El N=2 significa que el crédito se paga bajo la modalidad semestre vencido.

Para el primer caso sería:

VA=1 Tasa =(11%/2)*(1–35%)N = 2VF=7. 3

Para los demás sería de la misma forma, sólo cambia la tasa nominal. Debe tenerse en cuenta que el 35% hace referencia a la tasa de impuesto a la renta que opera en Colombia.

Con las tasas efectivas se halla la tasa ponderada la cual es igual a la tasa efectiva después de impuestos multiplicada por la participación del crédito dentro del total. Después, las tasas ponderadas se suman y se obtiene el costo promedio de los créditos que para efectos del ejercicio es igual al 9%.

Una vez obtenida la tasa promedio se procede a hallar el WACC como se puede apreciar en el siguiente cuadro:

En la columna, estructura financiera, se encuentra la distribución pasivo-patrimonio de la empresa. El costo anual para el pasivo es el costo promedio de los créditos, dato obtenido en el cuadro anterior y para el patrimonio es el costo que representa la remuneración de los propietarios (más adelante se deduce este valor). Con los costos de cada fuente de recursos se halla la ponderación de cada uno al multiplicar su participación por el costo. Los dos valores obtenidos se suman y el resultado es el WACC.

El costo del patrimonio se halla de la siguiente forma:

Lo que se hace en este punto es aplicar el modelo CAPM como se explica en el cuadro y se llega al costo del patrimonio. Es bueno aclarar que la tasa libre de riesgo es la tasa que renta un activo en ausencia total de riesgo. Por ejemplo, los bonos del tesoro en Estados Unidos o los TES en Colombia. El premio del mercado es una tasa que refleja los rendimientos por encima de la tasa libre de riesgo que un inversionista obtendría en un determinado período de tiempo. La beta apalancada es un indicador de riesgo que mide qué tan riesgoso puede ser un activo ante variaciones del mercado.

En el cuadro 5 se puede observar en un horizonte de tiempo de cinco años el flujo de caja libre de la empresa y en la columna del lado el valor presente de cada flujo de caja. Aquí es importante tener en cuenta que la tasa de descuento es el costo promedio ponderado de la deuda o WACC, que en este caso es el 12. 53%. La sumatoria de todos los flujos de caja futuro es el punto de partida para hallar el valor de la empresa. El valor presente de cada flujo de caja libre se obtiene así: Para el primer año VF=300 N=1 !%=12. 53 VA=266. 60

Para hallar el valor presente de los años restantes varía el valor futuro y el tiempo.

Una vez conocido el valor presente de los flujos de caja se halla el valor de continuidad, para lo cual se trabajará con el método del enfoque optimista, así:

En el primer cuadro se puede apreciar g que representa la tasa a la cual crecerán los flujos futuros de la empresa a perpetuidad. Como se explico anteriormente esta tasa por lo general puede ser una tasa combinada de la inflación futura y el crecimiento del PIB esperado que para este caso es el 6. 82%.

Una vez calculado el valor residual o de continuidad debe traerse éste a valor presente con una tasa de descuento (WACC), lo que es igual a: 3. 879

Con la información obtenida se puede hallar el valor de la empresa, como se puede observar en el siguiente cuadro:

Por último, para llegar al valor de empresa se parte de la sumatoria de los valores presentes de los flujos de caja libre, a lo que se le suma el valor presente del valor de continuidad y se resta el valor de la deuda de la empresa, con lo cual se llega al valor de las operaciones.

Como aclaración final debe tenerse en cuenta que en el momento de descontar los flujos de caja libre y el valor residual, se requiere utilizar la misma tasa, la cual bajo este método es el WACC y no debe pasarse por alto el restar el valor de la deuda de la empresa pues debe recordarse que, dentro del flujo de caja libre, no ha sido restado el valor del servicio de la deuda.

NOTAS:

1 OBF: objetivo básico financiero; este término es utilizado por Oscar León García en su libro Administración Financiera, para hacer referencia al hecho de que el objetivo básico financiero de cualquier empresa debe ser la maximización de la riqueza del propietario.

2 ABITDA, término inglés que significa (utilidad antes de intereses, impuestos, depreciación y amortización).

3 es una marca registrada de Stern Stewart & Co. firma consultora de los Estados Unidos. Es un método con el cual se mide la creación o destrucción de valor en las empresas.

4 WACC: , que equivale al costo promedio ponderado del capital.

5 Equity: costo de los aportes de capital vigentes.

Bibliografía

GARCÍA, Osear León. Administración financiera. Cali: Prensa Moderna Impresores, 1999.

VILLAREAL, Julio. Documento Valoración de Empresas. S. P. I.

COPELAND, Tom. Valuation: Measuring and managing the valué of companies. Canadá: John Voiley & Sons, 1995.

ORTIZ, Héctor. Flujo de caja y proyecciones financieras. Santafé de Bogotá: Universidad Externado de Colombia, 1998.