ARTÍCULOS

Una mirada global a la década de los noventa

Jaime Horacio Montoya R.*

*Economista U. de A. Docente Facultad de Economía Industrial

El análisis está compuesto por tres secciones; la primera, ilustra la dinámica de la economía colombiana en términos de una aproximación a los ciclos económicos durante los años noventa; en la segunda, se analiza un poco más el comportamiento de variables específicas para explicar el origen de los desequilibrios; en la tercera, se presenta un acercamiento teórico muy simple, pero potente, para explicar lo sucedido durante el segundo quinquenio de la década.

1. Los ciclos económicos en los noventa

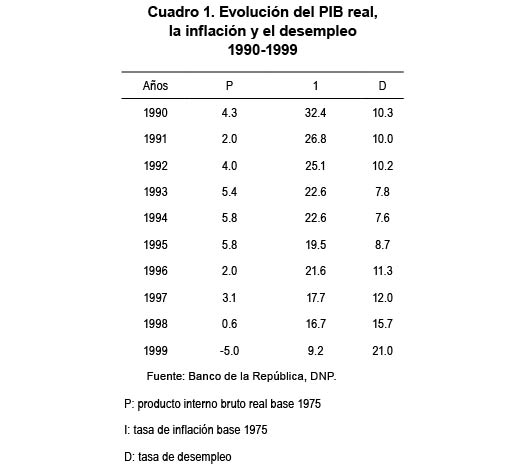

Algunos estudios realizados por instituciones e investigadores en economía, señalan que tasas de crecimiento del producto observado de alrededor de un 5.5% nos ubican en la tasa de crecimiento de largo plazo de la economía; así, tomando como base las ideas Keynesianas a cerca de las fluctuaciones económicas y los ciclos económicos, podemos identificar tres fases o ciclos como puede observarse en el cuadro 1 y en el gráfico 1; el primero de ellos, al comienzo de la década, alcanzó el fondo en 1991 cuando el crecimiento del PIB real se situó en un 2%, crecimiento muy inferior al de los cinco años inmediatamente anteriores cuyo promedio fue de 4.6%.

La tasa de desempleo, por su parte, registró un 10%, cifra también inferior al promedio de los cinco años anteriores (11.1%); debe observarse que la tasa de desempleo tuvo una tendencia decreciente desde 1986 hasta 1991 debido a crecimientos muy significativos del producto interno bruto a causa de la bonanza cafetera del período 1986-1989 y a los incrementos del gasto público y de los medios de pago, aunque éstos últimos lo hicieron a tasas decrecientes, durante el segundo quinquenio de la década de los ochenta.

Con relación a la tasa de inflación, su comportamiento, a finales de los ochenta, fue creciente y originado en la expansión del gasto agregado que identificamos en el párrafo anterior; al final de 1991, la tasa de inflación fue del 26.8% y el promedio entre 1987-1990 fue del 28%.

A comienzos de 1992, se inició el proceso de recuperación económica y la brecha entre el producto observado y el potencial disminuyó y desde 1993 hasta los primeros meses de 1996 la economía colombiana experimentó un ciclo de expansión económica; en efecto, en 1993, el producto creció en 5.4% mientras que durante 1994 y 1995 creció a tasas superiores a la del pleno empleo situándose en 5.8% aproximadamente.

La expansión indujo a grandes incrementos en la demanda laboral, y por supuesto, a una declinación fuerte en la tasa de desempleo; en promedio, entre 1993-1995, el desempleo fue del 8%, la tasa más baja durante toda la década pasada e incluso, en la década de los ochenta. La inflación debería presentar un comportamiento ascendente durante este período, sin embargo, después de alcanzar un 32.4% en 1990, inició un proceso de reducción que se mantuvo durante el segundo quinquenio; las razones que explican este comportamiento son, básicamente, un mayor control sobre los medios de pago, el cambio en la formación de expectativas de inflación a partir de 1991 (La Nueva Constitución eliminó el esquema de expectativas adaptativas o indexación de variables con la inflación de períodos anteriores e introdujo un nuevo sistema basado en la formación de expectativas racionales que privilegian lo que se espera suceda hacia adelante con la inflación, es decir, las variables se ajustan con la inflación que se espera prevalezca en el período corriente y siguientes y no con la inflación pasada) y las reformas impositivas, como el IVA, que frenan el gasto.

El tercer ciclo se inicia desde comienzos de 1996 cuando el producto interno bruto real entra en una senda decreciente que persiste durante el resto de la década; de un crecimiento del 5.8% en 1995, pasamos a -5% en 1999; en promedio, entre 1996 y 1999, el producto creció a un ritmo del 0.2% y la pérdida total en crecimiento es cerca de 10 puntos porcentuales. El desempleo aumentó obstensiblemente y de la tasa del 8% de 1995 pasó al 21% aproximadamente a finales de 1999. Consecuentemente, la tasa de inflación cayó desde un 19.5% hasta el 9.2% en el mismo lapso; el descenso se debió a la crisis de demanda agregada, a expectativas de inflación a la baja, que como meta a lograr, es una señal dirigida por el Banco de la República a los agentes y a menores ritmos de crecimiento de la oferta monetaria.

2. El origen de los desequilibrios

A modo de facilitar el análisis, se agruparon en dos las categorías de desequilibrios que influenciaron la actividad económica durante la década pasada: a) las de origen institucional y político(relativas a los problemas de credibilidad interna y externa debidos al narcotráfico, al proceso ocho mil y al estado de guerra que vive el país, entre otros) que aumentan el riesgo país tanto para la inversión extranjera como para la local, y que, sin duda, indujeron efectos negativos en el crecimiento de la economía, particularmente después de 1995 y b) las de origen estrictamente económico. Nos centraremos exclusivamente en las segundas sin perjuicio las primeras y para los cuales se puede consultar la bibliografía existente.

En el cuadro y gráfico 2 se presentan los componentes del gasto total como proporciones del producto interno bruto real; puede notarse que el gasto público (considerado como el gasto en consumo de la administración pública más el gasto de inversión) presenta una tendencia creciente durante la década; dos hechos relevantes para este proceso, fueron las nuevas erogaciones derivadas de la nueva Carta Política y la gran explosión del gasto después de 1995 durante el gobierno de Ernesto Samper.

El gasto del gobierno comenzó la década con una participación en el producto interno bruto real del 17.4% hasta ubicarse en un 25.2% al final de 1999, es decir, ganó cerca de 8 puntos porcentuales. En contraste, el gasto privado total pierde participación; el consumo de los hogares cae desde un 683% en 1990 al 66.8% en 1999 (sin embargo, su descenso debe ser mayor pues la información para los tres últimos años es todavía preliminar); la inversión privada comienza con un porcentaje del 9.4%, alcanza valores máximos en cerca del 20% durante 1994 y 1995, y desciende a un 5.9% al final de 1999. Este comportamiento entre el gasto del gobierno y el gasto privado, se conoce en la literatura económica como "efecto expulsión del gasto privado" y se explica por los efectos que tiene, sobre las tasa de interés, un mayor gasto gubernamental; de forma inducida, el crecimiento del costo del crédito deprime la demanda de inversión privada, el consumo de los hogares y reduce el tipo de cambio afectando también las exportaciones.

El efecto expulsión puede analizarse, en parte, utilizando el cuadro y gráfico 3. Nótese como el carácter expansivo de la política fiscal y el contractivo de la política monetaria presionaron al alza las tasas de interés a mantenerlas en niveles muy elevados; las pérdidas de participación del gasto privado sobre el producto, son el resultado de un elevado costo del crédito a causa de una mayor demanda de recursos, por parte del gobierno, en el contexto de restricciones de liquidez.

Los impactos de la expansión fiscal también se reflejan en el comportamiento de la balanza comercial; según el criterio de la absorción (que explica el origen de los déficit externos como una situación en la cual los gastos de consumo familiar, los de inversión privada y los del gobierno superan el crecimiento del producto y su cubrimiento se hace con la importación de bienes y servicios; una ecuación que normalmente representa este fenómeno es: XN =

Y-C-I-G, donde XN es la balanza comercial), el déficit existente durante la fase de expansión se explica por los crecimientos de los componentes del gasto y después de 1995 se debe fundamentalmente al sector público debido a los descensos del gasto privado (ver gráfico 2). El déficit comercial también está correlacionado con la evolución del tipo de cambio nominal y la tasa de cambio real (cuadro y gráfico 4).

^pueden apreciarse dos fenómenos a resaltar: a) la revaluación persistente de la tasa de cambio real combinada con una tasa de cambio nominal creciente y b) el déficit comercial durante la mayor parte de la década; así, a pesar de un tipo de cambio nominal más alto, la competitividad externa empeora; el descenso en la competitividad se da porque las variaciones en el tipo de cambio nominal son inferiores a la inflación como se pude observar en el gráfico 5.

Durante toda la década el promedio de inflación fue de 21.5% mientras que el de la devaluación registró un promedio de 18,6%; la fase más crítica es la comprendida entre 1993-1997 en donde el promedio de la inflación fue de 21.5% y el de la devaluación fue apenas de 7.1%; el superávit comercial de 1999 se explica por un cambio más fuerte en la devaluación nominal combinado con un descenso muy pronunciado de la tasa de inflación, induciendo una devaluación real para ese año en particular y por el gran descenso en la absorción interna.

3. Una aproximación desde la teoría

Este apartado se dedica a un acercamiento teórico para abordar la dinámica de la economía colombiana durante el segundo quinquenio de la década anterior; el modelo a utilizar está basado en Dornbusch-Fischer(1991), el cual, mediante algunas modificaciones, se puede extender al ámbito de economías pequeñas y abiertas; éste se elige por dos razones básicas: la simplicidad en su formulación y la potencia que posee para explicar las fuentes de los desequilibrios macroeconómicos en el corto, mediano y largo plazo. El modelo consta de una función de demandas y ofertas agregadas ampliadas con expectativas de inflación y ajuste lento de precios y salarios, que refleja las rigideces de los mercados, sobre todo, en el corto y mediano plazo.

Los componentes del gasto agregado los expresamos como sigue:

a) el consumo de los hogares: C = c(Yd, i)

= Co + ∝(l-t)Y + c(i)

cí = –δi

Co es el consumo autónomo originado en fuentes distintas al ingreso corriente; puede interpretarse como un desahorro de períodos anteriores. Se omite la inclusión de los impuestos indirectos, como el IVA, pero se tienen en cuenta para el análisis.

Yd: es el ingreso corriente disponible por las familias y que se asigna al consumo y al ahorro.

∝: es la propensión marginal a consumir sobre la renta disponible.

t: es la tasa de impuesto sobre la renta.

i: tasa de interés nominal.

La función postula que el consumo es una función creciente en la renta o ingreso, en el consumo autónomo y decreciente con la tasa de interés.

b) la función de Inversión:

I = Io - br -1( trc); con I(tcr) = qtcr

r = i–π

Io: inversión autónoma (no se relaciona con las tasas de interés ni con el producto corriente; podría estar relacionada con expectativas futuras de ganancias).

b: se define como un parámetro de sensibilidad de la demanda de inversión respecto de cambio en la tasa de interés real.

tcr: es la tasa de cambio real.

q: se define como un parámetro de sensibilidad de la demanda de inversión respecto de variaciones en la tasa de cambio real.

π: es la tasa de inflación,

r: es la tasa de interés real.

La idea de que el tipo de cambio real afecta las decisiones sobre la inversión se deriva de que Colombia no tiene un sector productor de bienes de capital desarrollado.

c) el gasto del gobierno: se supone exógeno en el nivel G = Go.

d) el sector externo: se reduce a la balanza comercial para efectos de simplicidad; los flujos de capital operan como un factor que compensa la balanza comercial; déficit comerciales son financiados con ingresos de capital y los superávit con salidas de capital; la balanza comercial la podemos expresar de la forma siguiente:

X = x(tcr) = Xo + ×tcr

M = M (Y, tcr) = Mo + mY - ztcr

XN * (Xo - Mo) + (× + z )tcr - mY

Xo: son las exportaciones autónomas (nivel no relacionado con los tipos de cambio y el producto interno aunque podría relacionarse con la dinámica de la economía mundial).

×o = es un parámetro de sensibilidad de las exportaciones a variaciones en el tipo de cambio real

Mo: nivel de importaciones autónomas (nivel independiente del producto y de la tasa de cambio real).

m: propensión marginal a importar.

z: coeficiente de sensibilidad de importaciones respecto de variaciones en el tipo de cambio real

× + z: coeficiente que mide el efecto global en la balanza comercial cuando varía el tipo de cambio real.

XN: es la balanza comercial que se define como la diferencia entre exportaciones de bienes e importaciones de bienes.

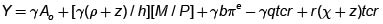

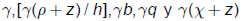

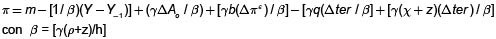

La función del gasto agregado parte de la condición de equilibrio entre producto y demanda agregada y toma toma la forma siguiente:

son los multiplicadores de la demanda de equilibrio cuando varía la política fiscal o algún componente autónomo del gasto, la política monetaria, las expectativas de inflación, y la tasa de cambio real a través de la inversión y del sector externo, respectivamente. Si varían los componentes y asumimos que en el gasto autónomo total cambia sólo el gasto del gobierno, el cambio total en la demanda es:

son los multiplicadores de la demanda de equilibrio cuando varía la política fiscal o algún componente autónomo del gasto, la política monetaria, las expectativas de inflación, y la tasa de cambio real a través de la inversión y del sector externo, respectivamente. Si varían los componentes y asumimos que en el gasto autónomo total cambia sólo el gasto del gobierno, el cambio total en la demanda es:

El Δ es la variación en cada una de las variables; el cambio en la oferta monetaria real está dado por la diferencia entre la tasa de variación de los medios de pago m y la tasa de inflación π. La ecuación de demanda por componentes también se puede expresar como una relación entre la tasa de inflación corriente y la demanda:

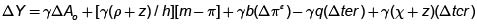

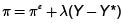

La función de oferta agregada se caracteriza por un ajuste lento de precios y salarios ampliada con expectativas de inflación y es de la forma:

Se puede cararcterizar el comportamiento de los componentes de demanda y de oferta para responder a dos cuestiones básicas: ¿cuáles son los orígenes de la gran crisis a partir de 1995 y porqué la inflación en 1999 alcanza un dígito?

En el cuadro 5 se presentan las variaciones de los componentes del gasto; para toda la década la variación media del gasto público, como proporción del 4.2% y en el resto del quinquenio lo hizo producto interno bruto real, fue 3.3%; al 2.4%; es decir, se desacelera pero su entre 1990 a 1994 en promedio creció al crecimiento sigue siendo positivo.

Los saldos reales, medidos por la diferencia entre la tasa de variación de los medios de pago MI y la tasa de inflación, decrecieron en promedio durante la década en un -0.3%; en los primeros cinco años su balance es positivo pues crecieron en promedio en 4,7% debido a expansiones de los medios de pago por encima de las tasas de inflación, mientras que en los cinco años siguientes su crecimiento medio fue negativo en un -53%, ocasionado por crecimientos menores de la cantidad nominal de dinero( por las restricciones monetarias propiamente dichas como por los procesos de intervención en el mercado de divisas para defender la banda cambiaría) a las tasas de inflación (gráfico 6).

Los efectos sobre la demanda de recursos para la inversión son claros: la reducción de los medios de pago, en términos nominales, implican una menor presión sobre los precios (una tasa de inflación menor debe impactar al alza el costo real del crédito) pero, al mismo tiempo, eleva las tasas de interés nominal; así, la tasa de interés real r se eleva por dos vías: en términos reales, por medio de una menor tasa de inflación, y en términos nominales, por medio de las tasas de interés nominal.

En el gráfico 7 se relacionan las curvas de r, I y del tcr; las relaciones inversas de la demanda de inversión con la tasa de cambio real y la tasa de interés real se manifiestan durante toda la década. El proceso de revaluación hasta 1994, que incluye la fase de expansión económica, explica en parte el crecimiento de la inversión; asi mismo, las alzas leves desde 1994 hasta 1996 están correlacionadas con descensos de la inversión privada, y después de 1997, el repunte al alza en tcr presionan también efectos negativos sobre la demanda de inversión.

La tasa de interés real manifiesta una tendencia creciente, especialmente desde 1995 y los niveles alcanzados son superiores a los del inicio de la década.

Si el consumo de los hogares está relacionado con la tasa de interés, entonces su descenso se da por 3 canales: vía ingresos familiares disponibles menores debidos al desempleo creciente, reducciones en las compras por efectos de la imposición indirecta y por el pago de las deudas contraidas durante la expansión entre 1993-1994.

Los resultados de la balanza comercial, gráfico 8, implican un gran déficit originado en un descenso en las compras en bienes internos y en un aumento en las compras de bienes externos debido al proceso de apertura indiscriminado, a la ruptura del pacto cafetero que significó una caída en las ventas del café colombiano frente a otros países productores, al "boom" de importaciones durante la fase de expansión (principalmente de artículos de consumo final y vehículos), a las crisis cambiarías de los países vecinos, a la desaceleración de la economía mundial que redujeron la demanda de materias primas y a la revaluación nominal y real.

La balanza comercial, en relación con el producto interno bruto real, registró un déficit medio, para toda la década, de -3.8% y durante los últimos cinco años del -7% aproximadamente.

Nótese entonces que todos los componentes del gasto descendieron desde 1995, a excepción del gasto del gobierno; las menores presiones de demanda, año tras año, presionaron a descensos de la tasa de inflación, y particularmente durante 1999 cuando la crisis se profundizó más, la inflación efectiva fue muy inferior a la meta trazada por el Banco de la República.

Del lado de la oferta agregada, los componentes de la inflación corriente son dos: las expectativas de inflación if los desequilibrios del mercado laboral y de bienes y servicios; este último componente está representado por la brecha de la producción, medida por la diferencia entre la producción observada y la potencial. La brecha es positiva sólo entre 1994 y 1995, durante la fase de expansión económica; en el resto de años es negativa; en los primeros cinco años la diferencia media alcanzó un porcentaje de -1.2% y entre 1995 y 1999 fue de -4.2%. La apertura de la brecha se explica por los descensos del producto efectivo originados en la contracción de la demanda. Según la función de oferta, los excesos de oferta laboral y los excesos de inventarios presionaron, los primeros, a crecimientos menores de salarios, y el segundo, a un descenso de precios y ambos fenómenos se materializaron en tasas de inflación secuencial-mente menores.

^por otra parte, la oferta agregada se ve afectada por las expectativas de inflación; éste componente explica los traslados de la curva de oferta en el corto y mediano plazo; si el banco central se impone como metas de inflación tasas cada vez menores en el contexto de: 1) un proceso desinflacionario que comenzó en 1992, 2) políticas monetarias y crediticias contractivas, 3) ritmos muy controlados de devaluación, 4) políticas impositivas que reducen el gasto, 5) desempleo creciente y crisis de demanda en los últimos cinco años, es lógico esperar que el público se forme una expectativa de reducción de inflación, aunque con cierta reticencia, debido a problemas de credibilidad en la autoridad monetaria y en el gobierno.

Las reducciones significativas de la inflación provinieron del gran descenso del gasto agregado; es claro que desde el lado de la oferta agregada se requiere que los mercados sean perfectos y que los precios y salarios se ajusten con gran velocidad para lograr reducciones importantes en la tasa de inflación; pues bien, éste no es el caso de la economía colombiana en donde la competencia perfecta es un caso particular y no el general y por tanto existen muchas fricciones que impiden ajustes rápidos en precios y salarios; adicionalmente, la credibilidad en las autoridades económicas es muy poca por lo que el componente esperado de inflación tiene un pequeño impacto en la inflación corriente. Esto último implicó que los traslados de la curva de oferta agregada hacia la derecha fueron pequeños

En términos de una representación gráfica, la dinámica de la economía colombiana podría ser la siguiente:

En síntesis, la economía colombiana pasa desde el punto Eo, una posición de algo más del pleno empleo, con un déficit comercial a una situación totalmente contraria en el punto El: un gran desequilibrio interno con superávit comercial (aunque temporal); los traslados de la DA son superiores al los de la SA por lo comentado en los párrafos anteriores.

En este punto, cabe hacer dos preguntas que creemos serán la preocupación de los economistas e investigadores; la primera, ¿cuántos años tardará la economía para recuperar el crecimiento de pleno empleo?; segunda, ¿es sostenible la inflación de un dígito en un proceso de crecimiento, bajo las condiciones estructurales existentes?

Conclusiones

1) Las fluctuaciones económicas de la década anterior, tuvieron su origen en ciclos de demanda agregada; los ciclos identificados fueron tres: una crisis que tocó fondo en 1991, una fase de expansión entre 1993-1995 y la crisis que persiste actualmente y que comenzó a principios de 1996.

2) Las expansiones fiscales y las restricciones monetarias, presionaron al alza las tasas de interés real; la mayor demanda de recursos financieros por parte del gobierno deprimió el gasto privado, de forma que, los descensos en la demanda agregada obedecen, en parte, al fenómeno del "efecto expulsión".

3) El déficit comercial de la década anterior se explica por los siguientes factores: un tipo de cambio real que cayó durante la mayor parte del tiempo debido a tasas de devaluación inferiores a los cambios en el nivel de precios, a la expansión del gasto agregado entre 1993-1995, a las pérdidas de mercados para el café colombiano y a la desaceleración de la economía mundial y regional.

4) La reducción permanente de la tasas de inflación, se logra a través de la utilización del tipo de cambio como ancla ( se devalúa artificialmente por debajo de lo que el mercado señala ), a la revaluación del tipo de cambio real, a las restricciones de liquidez, a la reformas tributarias que frenaron el gasto de consumo y al descenso vertiginoso de la demanda agregada a partir de 1996; particularmente, el último factor fue el causante fundamental para que la inflación, en 1999, alcanzara un dígito.

5) La sostenibilidad de una tasa de inflación de un dígito, manteniendo tasas de desempleo elevadas, es una posibilidad en el corto plazo pero no lo es ni en el mediano ni el largo plazo; para ello se requieren cambios estructurales y algunas de ellas pueden ser: a) desde el lado de la oferta agregada, los esquemas culturales de los empresarios, quienes prefieren y piensan más en los beneficios de corto plazo que en procesos innovadores que garanticen una corriente de beneficios más estables en el mediano y largo plazo, b) en la gestión de las políticas públicas y privadas encaminadas a mejorar la productividad de la economía, y las cuales se han fundamentado hasta el momento, en reformas al mercado laboral y a seguridad social que lo único que han producido es un incremento en la desigualdad de la distribución del producto entre los factores productivos: un incremento permanente de la competitividad debe recaer sobre todos los factores de producción y las formas tecnológicas de más producción, y c) en la formulación políticas económicas coherentes que no enrarezcan el entorno económico y brinden confianza a los agentes.