ARTÍCULOS

Modelación econométrica de la demanda de importaciones de Antioquia

Hernando Rendón Obando*

*Docente titular de la Universidad Nacional, sede Medellín. Profesor de Cátedra (U. de M.)

INTRODUCCIÓN

Uno de los mecanismos a través de los cuales una economía nacional se inserta en los flujos comerciales internacionales es el de la importaciones de bienes y servicios, siendo las exportaciones el otro mecanismo de inserción.

Desde principios de la actual década, la economía colombiana y la del departamento han experimentado un gran crecimiento de las importaciones, tanto de bienes de consumo como de bienes de capital. Este expansión de las importaciones ha estado asociada al nuevo modelo de desarrollo basado en la liberación comercial, consistente en la reducción de aranceles y eliminación de los controles cuantitativos a las importaciones. Simultáneamente a este proceso de reducción de aranceles se ha presentado una substancial revaluación la tasa de cambio real, lo cual ha abaratado las importaciones respecto a la producción doméstica.

Las importaciones tienen varios efectos sobre la actividad económica tanto desde el punto de vista de la oferta como de la demanda. Con respecto al primer efecto, estas pueden ser complementarias a la producción nacional, suministrando bienes que no se producen internamente: es el caso de los bienes de capital e intermedio que importamos. Pero también pueden ser bienes competitivos de esta producción, teniendo un efecto de desplazamiento sobre esta. Este es el caso para muchos bienes de consumo. Aquí el efecto sería por el lado de la demanda.

El objetivo de este articulo es contribuir al conocimiento de los determinantes de la evolución de las importaciones de Antioquia mediante la formulación de un modelo econométrico. El articulo se compone de cuatro partes, siendo la primera esta introducción. En la segunda de describe el modelo teórico que pretende explicar las importaciones y se hace un breve descripción de la evolución histórica de las series: en la tercera se analizan las propiedades de integración y cointegración de las variables. En la sección cuarta se desarrolla un modelo de correccción de errores de las importaciones. El artículo termina con un resumen y algunas conclusiones.

1. LA DEMANDA DE IMPORTACIONES

El punto de partida es la hipótesis de país pequeño, en el sentido de que los agentes económicos del departamento, tienen poca capacidad para influir en el preció a que compran los bienes en el mercado internacional. Esto se puede justificar con base en la reducida participación del país y con mayor razón del departamento en el mercado internacional. Esto es, los agentes económicas del departamento son tomadores del precio en el mercado internacional. En estas condiciones, el volumen importado es determinado por el nivel de la demanda.

La teoría del comercio internacional establece que esta demanda depende de las siguientes variables: los precios de los bienes domésticos sustitutos de las importaciones, de los precios de las importaciones y de una variable de escala que hace referencia a la demanda de los agentes domésticos por los bienes importados. Generalmente la condición de homogeneidad de grado cero en los precios es impuesta con lo que la demanda es una función de los precios relativos y de la variable de escala. Ver Goldstein y Khan (1985). Se considera que esta demanda es un función decreciente de los precios relativos, reflejando un efecto sustitución entre la producción doméstica y las importaciones, y creciente de la variable de escala.

De acuerdo con lo anterior la demanda de importaciones se puede expresar así: I

MA=f(PRI, Y,) (1)

donde las variables son:

MA= Demanda de importaciones.

PRI= precios relativos de las importaciones

Y= producto real

Una forma funcional muy utilizada para (1) es la doble-logarítmica:

ma =a1 y-a1 pri (2)

en donde las letras minúsculas denotan logaritmo de la respectiva variable en mayúsculas.

La relación anterior es una relación de largo plazo, es decir que rige en el caso hipotético en que todos los ajuste se ha completado. Sin embargo, los datos sobre las importaciones así como de las otras variables reflejan posiciones de desequilibrio, por lo que la mencionada relación no es la forma funciona: adecuada para describir estas situaciones de desequilibrio.1 Por otro lado la teoría económica es de poca ayuda en la modelación de estos procesos de ajustes, siendo determinados en gran parte con base en los datos.

Los datos son: MA= importaciones agregadas en millones dólares de 1990, utilizando como deflactor el índice de precios al por mayor de USA, base 1990=100: PRI= índice de precios relativos de las importaciones, ajustado con el arancel promedio, utilizando como precios externos el valor unitario de las importaciones de Colombia, con base en 1990 y como precios domésticos el índice de precios al productor base 1990=IPQ; el arancel promedio se obtuvo a partir de las Cuernas Nacionales como el cociente entre las los derechos de importaciones y el valor de las importaciones a precios corrientes; Y- producto interno Bruto de Antioquia en millones de pesos de 19752. Las series tiene una frecuencia anual y cubren el período 1960-1994.

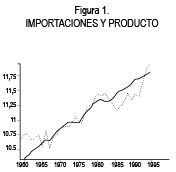

La figura 1 muestra la evolución de las importaciones conjuntamente con el producto interno bruto de Antioquia, ajustado la primera en su media para hacer las dos series comparables. La gráfica indica que la serie de las importaciones ha experimentado varios quiebres en su tendencia: en 1967 y en 1982, mientras que la del producto presenta una evolución más suave. Sin embargo ambas series presentan un tendencia creciente a lo largo del período, lo que sugiere una relación de largo plazo. La gráfica 2 muestra las importaciones y los precios relativos durante el período.

2. Integración y cointegración.

Esta sección presenta tests de raíces unitarias a las variables de interés. Luego el procedimiento de máximo verosimilitud de Johansen (1988). es aplicado a fin de contrastar la existencia de cointegración de las importaciones con las variables producto real y precios relativos.

2.1 Integración.

El cuadro 1 presenta los resultados de los tesis de Dickey-Fuller (1981) para cada una de las variables originales (en logaritmos) y para sus cambios, esto es, para sus primeras diferencias. Esto permite contrastar las hipótesis nulas de que sean integradas de orden 0.1(0) y de orden 1,I(1)

De acuerdo con los resultados del cuadro, las variables parecen ser integradas de orden 1, esto es estacionarias en primeras diferencias. Obsérvese como la hipótesis nula de que sean integradas de orden uno (1(1)) no es rechazada para ninguna serie como si lo es la de integrada de orden 2 (1(2)). Tal resultado es confirmado observando la figura 4 que muestran la series en primeras diferencias. Es evidente el comportamiento estacionario de estas con su cruzar permanente de su media.

2.2 Cointegración.

El análisis de cointegración es útil para detectar relaciones de largo plazo entre las variables ma, y y pri. El procedimiento utilizado es el de máximo verosimilitud de Johansen. Este procedimiento se basa en una ecuación multivariante que combina variables en diferencias y en niveles, es decir una ecuación en forma de corrección de errores. Concretamente, sea Y'x = (ma, pri, y) el vector 3 * 1 de variables todas integradas de orden 1. Entonces: Dyt = m+afiDYt-1+ pYt -1+ Ut es un vector autoregresivo (VAR) expresado en forma de modelo de corrección de errores. La matriz clave para el análisis de cointegración es p por cuanto su rango equivale al número de vectores cointegrantes. Johansen considera tres posibilidades para la matriz p:

(1) La matriz es de rango pleno, esto es r=3. En este caso Yt sería un vector de variables estacionarias, esto es integradas de orden 0. Sin embargo, este caso, se descarta por el supuesto de que el vector Yt se compone de variables integradas de orden 1, es decir no estacionarias y el concepto de cointegración no está definido para variables estacionarias.

(2) La matriz es de rango nulo. Esto significa que la matriz p es nula, lo cual implica que no se dan relaciones de cointegración entre las variables integradas de orden 1. Por tanto el VAR asume la forma de variables en primeras diferencias, que serían estacionarias por el supuesto de que son I( 1) en niveles.

(3) El rango r está entre 0 y 3. En este caso existen máximo r vectores de cointegración entre las variables. Johansen muestra cómo calcular el rango de la matriz p y como ésta se puede descomponer en el producto de dos matrices 3*r de rango completo: ab', donde a es la matriz de coeficientes con los cuales los errores de equilibrio entran en cada ecuación del VAR y las columnas de b son los vectores de cointegración. Johansen demuestra que este procedimiento posee mejores propiedades en términos de eficiencia respecto al método de Engel-Granger (E-G) por lo siguiente: en primer lugar, por tener en cuenta la posibilidad de varias relaciones de cointegración entre las variables, lo que no hace el procedimiento de E-G; en segundo lugar, porque, a diferencia del procedimiento de E-G, los resultados no dependen de cual variable sea la dependiente. El método de Johansen genera dos estadísticos: el máximo valor propio y el de la traza. El cuadro 2 presenta estos estadísticos. Tanto el estadístico máximo valor propio como el de la traza indican rechazo de la hipótesis nula de ningún vector de cointegración a favor de al menos uno a un nivel de significancia del 5%.

El cuadro 2 también reporta la matriz b' cuyas filas, corresponden a los vectores de cointegración. La primera fila se puede expresar como:

ma=-1.6pri+1.04y (3)

Relación que se puede identificar con la demanda de importaciones, dados los signos de los coeficientes: esto es, negativo para los precios relativos y positivo para el producto. Así mismo en el cuadro 2 se presenta la matriz a, la cual esta compuesta por los coeficientes que miden como el vector de cointegración influye sobre cada variable en el VAR en niveles y diferencias. Es decir, indican como Dma, Dy y Dpri son impactadas por el desequilibrio de error. Obsérvese como es grande el impacto para Dma, mientras es muy pequeño para Dy y Dpri. Esto quiere decir que estas últimas parecen no depender del desequilibrio del error. Esto es sumamente importante para la estrategia de modelación a seguir, por cuanto esta ausencia de efectos del vector de cointegración en estas variables significa que pueden ser asumidas como débilmente exógenas para los parámetros de largo plazo. La implicación práctica de esto es que se puede modelar la demanda de importaciones mediante un modelo uniecuacional, sin que sea necesario estimar el modelo de Dpri y Dy, denominados los modelos marginales3. Un test de exogeneidad débil contrasta si el error de equilibrio interviene en las ecuaciones para Dy y Dpri4. Es decir, contrasta si el respectivo coeficiente de la matriz a es cero. Este test- no reportado aquí, no rechaza la nula. Así mismo el test sobre la hipótesis conjunta de que las dos variables sean débilmente exógenas para el vector de cointegración da un estadístico Chi2(2)= 1.3, el cual tampoco rechaza la nula. De otro lado, el test de la hipótesis conjunta de homogeneidad di- grado uno en el ingreso y la exogeneidad débil de las dos variables da una Chi2(3)=3.30, cuyo valor de probabilidades es 0.35, indicando también el no rechazo de la nula. Por tanto las variables pri. e y son débilmente exógenas para los parámetros de la función de demanda de importaciones y además la elasticidad de largo plazo de las importaciones al producto es de la unidad.

El análisis de cointegración permite contrastar la significancia de cada una de las variables en el vector de cointegrante, es decir, evaluar la hipótesis de si cada una de las variables tiene algún poder explicativo del logaritmo de las importaciones. Específicamente, contrasta la hipótesis nula de que el coeficiente asociado a una variable es cero en el vector de cointegración. Los resultados de estos tests son:

pri:Chi2(l)= 14.8; y:Chi2(l)= 19.5. Cada test se distribuye asintóticamente como una Chi2(l) bajo la hipótesis nula de que la respectiva variable no influye sobre la demanda de importaciones. Los altos valores de las chi2 sugieren el rechazo de la nula. Por tanto la demanda de importaciones del departamento de Antioquia depende, en el largo plazo, de los precios relativos y del producto.

3. Modelo de corrección de errores de las importaciones.

En vista de los resultados de cointegración y de exogeneidad, en esta sección se desarrolla un modelo uniecuacional de corrección de errores para la demanda de importaciones del departamento de Antioquia, aplicando la metodología de modelación econométrica de lo "general a lo específico". Mediante esta metodología se parte de un modelo general autoregresivo y de rezagos distribuidos (modelo ADL). Es autoregresivo por cuanto incluye rezagos de la variable dependiente y de rezagos distribuidos por incluir valores contemporáneos y retardos de las variables explicativas. El orden de los retardos dependerá de lo necesario para generar residuales que se comporten como ruido blanco, es decir no autocorrelacionados y del tamaño de la muestra. A partir de aquí se inicia un proceso de simplificación a fin de hallar un modelo más parsimonioso. Este modelo debe satisfacer ciertos criterios que se pueden resumir en dos: que sea consistente con los datos y con la teoría económica. El primero implica que los residuales del modelo cumplan los supuestos de independencia serial, varianza constante a lo largo de la muestra (homocedasticidad) y normalidad. Por otra parte el segundo supuesto exige que el modelo pueda ser interpretado por la teoría económica. Ver Pagan (1989) sobre esta metodología y otras alternativas. El modelo general no restringido bajo la forma de corrección de errores se da en el cuadro 3. Este cuadro presenta una serie de diagnósticos que permiten evaluar el modelo desde el punto de vista estadístico. Estos tests contrastan contra varias hipótesis alternativas: correlación serial hasta de orden dos (AR1 -2); contra curtosis y asimetría (NORMALIDAD): proceso autoregresivo en la varianza del término de error de orden 1 (ARCH); finalmente, contra errores en la forma funcional (RESET). Los test se distribuyen como Chi2 y F bajo la hipótesis nula5. Entre corchetes se dan los valores de probabilidad. Valores de probabilidad elevados (mayores al 5%) indican evidencia a favor de la hipótesis nula. De acuerdo con la econometría moderna, estos diagnósticos se interpretan como tests de especificación errónea del modelo, en cuanto un rechazo de la hipótesis nula no implica una aceptación de la alternativa, sino más bien una indicación de alguna inadecuación de la especificación del modelo. Ver Harvey (1990) para una interpretación en este sentido de los tests. Por tanto de acuerdo con esta interpretación, se puede decir que el modelo general no presenta problemas de especificación o que es una adecuada representación del proceso generador de los datos. Aunque la interpretación desde el punto de vista del análisis económico del modelo ADL es difícil, ya que los parámetros tienen signos "erróneos" o no significativos, es útil para obtener la solución de largo plazo o solución de equilibrio del modelo dinámico. Esta solución de largo plazo es:

ma=1.06y-1.6pri (3)

En la ecuación de largo plazo los coeficientes tienen los signos esperados y además son semejantes a los obtenidos en el análisis de cointegración mediante el VAR. Sin embargo, como se dijo antes, este modelo general no restringido es poco útil para el análisis económico, por lo que es necesario simplificarlo. Esto implica iniciar un proceso de búsqueda de una especificación más parsimoniosa. El proceso de simplificación implica la imposición de restricciones en los parámetros cuya validez es evaluada mediante estadísticos F y Chr para las restricciones lineales y no lineales, respectivamente. Si estas restricciones sobre el modelo general son aceptadas por los mencionados estadísticos entonces son impuestas y así el modelo general es simplificado. Adicional mente, en cada etapa se tiene en cuenta los resultados de los diagnósticos. En caso de que algún test rechace la hipótesis nula la restricción no es aceptada por los datos. Una restricción lineal común que se aplica es la de que el coeficiente de determinada variable sea cero (restricción lineal homogénea) en la ecuación de corrección de errores. En la imposición de este último tipo de restricciones se tubo en cuenta lo siguiente: no se aplican a las variables en niveles del modelo de corrección de errores, ya que estas conforman el vector de cointegración, pero si a las variables en diferencias (en tasas de crecimiento). Con estas guías generales se llegó a la siguiente ecuación:

La ecuación 4 tiene propiedades estadísticas bastantes interesantes. En primer lugar, pasa todos los tests de especificación errónea, incluyendo los dos nuevos: HETP y HETC. El primero contrasta la hipótesis nula de que la varianza término de error de la ecuación sea una función de las variables explicativas y de sus potencias cuadradas, mientras que el segundo la nula de que esta varianza sea función de las variables explicativas, de sus cuadrados y del producto entre ellas. Por tanto, ambos tests contrastan heterocedasticidad, ver White( 1980). Así, estadísticamente, el modelo 4 parece estar bien especificado de acuerdo con los diagnósticos ; además las restricciones en el modelo general de corrección de errores 3 que dan origen a la ecuación 4 son aceptadas por los datos de acuerdo con el test, F(8,16)=0.69[0.70]. En este caso su elevado valor muy superior al los niveles de significancia del 5% indica evidencia a favor de la hipótesis nula, lo cual significa que el modelo general de corrección de errores (MCE) 4 incluye el modelo más específico 3. Las figuras siguientes confirman la bondad del ajuste de la mencionada ecuación a los dalos. La primera muestra los valores observados y estimados de Dma por la ecuación 4. Es evidente que la ecuación traza razonablemente bien los valores observados de Dimp En la siguiente se grafican los residuales de la ecuación 4. Se nota como son pocos los residuales por encima de 2 en valor absoluto. Es decir no es importante la presencia de valores atípicos lo cual es consistente con los resultados del test de Normalidad. Finalmente, la tercera gráfica el correlograma de los residuales, sugiriendo la no significancia de la correlación entre los residuales.

En segundo lugar, el modelo 4 es notablemente constante, no obstante los cambios en las variables condicionantes debido a las modificaciones de la política comercial. Una manera contundente de mostrar esta constancia del modelo a lo largo de la muestra es a través de la reestimación de la ecuación por medio de los mínimos cuadrados recursivos, procedimiento que genera gran cantidad de resultados que se evalúan fácilmente en forma gráfica6. La figura 8 muestra los residuales y una banda cuyos límites se calculan como 0-2* s y 0+2*s.

Se observa que los límites de la banda se han mantenido constantes, lo que indica constancia de la desviación estándar de la regresión. Así mismo los residuales se han mantenido dentro de la banda lo cual sugiere la ausencia de outliers. La Segunda gráfica muestra una sucesión de tests de estabilidad de Chow, escalado por su valor crítico al 5%. Por tanto cuando la curva sobrepasa la línea punteada es evidencia de valores significativos del test, es decir, evidencia de quiebres estructurales en la ecuación. La gráfica indica que el test no ha sido significativo en gran parte de la muestra.

La ecuación 4 reúne adicionalmente una serie de propiedades interesantes desde el punto de vista económico. Si bien la ecuación 4 es un modelo dinámico y como tal describe el comportamiento de corto plazo de las importaciones, incluye como un caso especial la solución de largo plazo, lo cual resulta de las características de los modelos de corrección de errores, En efecto, suponiendo que las variables so i estables en sus niveles, esto es suponiendo que Dpri=Dy=0. resulta la ecuación de largo plazo que liga las importaciones (ma) a los precios relativos (pri) y al producto (y). Por tanto, a pesar de modelar la dinámica de las importaciones, ninguna información de largo pla/o se ha descartado, lo cual es sumamente importante toda vez que esta información es generada por la teoría económica. Esta solución de largo plazo es la ecuación 2, reproducida aquí para facilitarla lectura.

ma=y-1.5pri

Dada la forma logarítmica de las variables estos coeficientes son elasticidades de largo plazo o de equilibrio de la demanda de importaciones. Comparando con el promedio nacional, la elasticidad respecto al ingreso coincide, pero la de los precios relativos está por encima del límite superior en el rango de elasticidades obtenidos en estudios para el agregado nacional [-0.34, -0.88)7. Esto puede deberse a que, a diferencia de los estudios realizados para las importaciones a nivel nacional, este estudio cubre los años a partir de los 90's donde el comercio es más libre, permitiendo un mayor papel a los precios relativos en las decisiones de importar de los agentes económicos. La elasticidad unitaria respecto al ingreso significa que el cociente de las importaciones respecto al pib en el largo plazo es una función decreciente de los precios relativos y creciente del índice de liberación de importaciones.

La ecuación 4 como un modelo de corrección de errores admite una interpretación de corto plazo. Como las variables están en logaritmos, sus diferencias equivalen a tasas de crecimiento. Por tanto la tasa de crecimiento de las importaciones Dma depende de la tasa de crecimiento del ingreso Dy, de la tasa de crecimiento de los precios relativos Dpri y del error de desequilibrio del año anterior (ma-y+1.5pri)t, Es precisamente este último término el que da el nombre de modelos de corrección de errores (MCE) a este tipo de modelos. Esto se puede entender mejor si se interpreta el coeficiente de esta variable compuesta como la parte que de este error se corrige en cada periodo. Su signo negativo es esencial para garantizar la estabilidad dinámica del modelo, es decir para que las importaciones en el largo plazo se ubiquen en el valor "deseado" dado por la ecuación 2. Así si este error del año anterior es positivo, esto es, si imp > (y-1.5pri), entonces los agentes económicos reducirán la tasa aotual de crecimiento de las importaciones, a fin dt llegar al nivel de equilibrio de las importaciones. Lo contrario si este error es negativo, en cuyo caso las importaciones observadas estarían por debajo de su valor de equilibrio. Dado el signo negativo del coeficiente, el efecto sobre la lasa de crecimiento contemporánea de las importaciones es positivo, lo que lleva las importaciones al nivel óptimo. El coeficiente en este caso es muy alto lo que indica un ajuste bastante rápido al equilibrio. Las otras variables que explican la dinámica de las importaciones, poseen los signos que cabría esperar: esto es, negativo para la tasa de crecimiento de los precios relativos, positivo para el producto. La significancia de la tasa de crecimiento del producto y su coeficiente muy cercano al de largo plazo muestra la importancia que el comportamiento cíclico de la economía ejerce sobre las importaciones. A corto plazo, la demanda interna puede diferir del nivel de producción, diferencia que se ajusta por medio de las importaciones, lo que explicaría el impacto relativamente grande del producto en el corto plazo.

4. RESUMEN Y CONCLUSIONES

En este estudio se ha modelado la demanda de importaciones del departamento de Antioquia. Se ha encontrado una elasticidad unitaria al producto o ingreso y de 1.5 a los precios relativos en el largo plazo. Para el producto, los resultados indican que estas elasticidades son prácticamente iguales, reflejando quizás el papel de ajuste de las importaciones a los desequilibrios entre la demanda interna y la oferta doméstica. Para otros países.

esta elasticidad se ha encontrado mayor en el corto plazo que en el largo plazo. Probablemente, el hecho de que la economía departamental es también abierta al resto del país explica el que la elasticidad de corto plazo no sea mayor a la de largo plazo. Es decir los desequilibrios entre la oferta y demanda internas son equilibrados adicionalmente por las importaciones del resto del país. En comparación con los resultados a nivel nacional de otros estudios, la elasticidades frente a los precios relativos es superior, lo que puede indicar un mayor grado de sustitución entre la producción doméstica y las importaciones, resultados de las reformas comerciales de principios de los 90's.

NOTAS:

1 Sobre los factores que justifican los modelos dinámicos ver Hendry, Sargany Pagan (1984)

2 Las fuentes de los datos son: importaciones: los anuarios de Comercio Exterior del DAÑE ; precios: Estadísticas Monetarias y Financieras del FMI; el PIB de Antioquia se obtuvo del Anuario Estadístico de Antioquia

3 Para detalles acerca del concepto de exogenieidad y sus diferentes grados ver Engie et. al. ( 1983); Ericsson, N. (1992) y Maddala (1992).

4 Ver Johansen ( 1992) sobre este test de exogeneidad.

5 Sobre estos tests se puede consultar Gujarati ( 1995) y Maddala (1992).

6 Ver Novales (1994) acerca de los mínimos cuadrados recursivos.

7 Ver Herrera S. y G. Alonso (1990) y Villar. L. (1985).

BIBLIOGRAFÍA

• Engle. R.F, Hendry, D.F. y Richard. J.F( 1983) Exogeneity. Econometrica. 51,277-304.

• Engle, R.F. y Granger. C.W. (eds) (1991) Long Run Economics Relationships. Oxford:()xford University Press.

• Ericsson, N.R.(1992) Cointegration. exogeneity and Policy Analysis:an Overview. JournalofPolicy Modelling. 14. 251-259.

• Goldstein, Moris y Moshin S.Khan. " Income and Price Efects in Foreign Trade" en Ronald W. Jones y Peter b. Kenen, eds., Handbook of International Economics, vól. II, Amsterdam, North Holland, cap.20

• Harvey, A.C (1990) Econometric Time Series. Hemel Hempstead:Phillip Alian Herrera Santiago y Alonso, Gloria Amparo (1990) "La demanda de importaciones en Colombia: 1952-1989" Ensayos de Política Económica No 18.

• Gujarati, D., 1996. Basics Econometrics. New York: Macgraw-Hill.

• Hendry, D.F., Pagan, A.R. y Sargan, J.D (1984) Dynamic Specification en Griliches, Z, y M. D. Intriligator, (eds( 1984). Handbook of Econometrics. Vol. 1. Cap.l 8. Amsterdam: North Holland

• Johansen, S.(1988) Statiscal analysis of Cointegration Vectors. Journal of Econmics Dynamics and Control. 12,231-254.

• Johansen. S. (1992) Testing Weak Exogeneity and the Order of Cointegrationin U.K Money Demand. Journal of Policy Modelling, 14,313-334

• Lora, E. Ocampo, J.A y Roberto Steiner (1994) Introducción a la Macroeconomía colombiana. Bogotá: tercer Mundo editores.

• Maddala, G.S. (1992) Introduction to Econometrics. Nueva York: MacMillan-Publishing Company.

• Mackinnon. J.G (1995) Critical Values for Cointegration Tesis en Engle y Granger (1991), pp: 267-27ó.

• Novales, Econometría. Bogotá: McGraw-Hill.

• Ocampo, José A. La apertura externa en perpectiva. En Apertura económica y sistema financiero. Asociación Bancada de Colombia. Bogotá, 19?0.

• Pagan, A.R. (1989) Three Econometric Methodologies: A critical apraisal. Journal of Economic Surveys, 1.3-24

• Villar, Leonardo (1985) "Determinantes de las importaciones en Colombia" Ensayos de Política Económica No 8.