ARTÍCULOS

MÉTODOS DE VALORACIÓN DE NUEVOS EMPRENDIMIENTOS*

VALUATION METHODS FOR NEW VENTURES

MÉTODOS DE VALORAÇÃO DE NOVOS EMPRENDIMENTOS

Jenny Moscoso Escobar**; Sergio Botero Botero***

** Candidata, Doctorado en Ingeniería - Industria y Organizaciones, Facultad de Minas, Universidad Nacional de Colombia, Sede Medellín. MSc en Finanzas, Universidad Eafit y Especialista en Economía de la Empresa, Universidad Eafit, Medellín. Administradora de Empresas, Universidad de Antioquia, Medellín, Colombia. Profesora Asistente Universidad de Antioquia, Facultad de Ciencias Económicas – Departamento de Ciencias Administrativas, Medellín, Colombia. Investigadora Grupo de Investigación en Gestión Organizacional –Gestor–. Correo electrónico: jmoscoso@economicas.udea.edu.co.

*** Ingeniero mecánico, Universidad Pontificia Bolivariana, Medellín, Colombia. D.Sc., George Washington University, Estados Unidos. M.Sc., Catholic University of America. Estados Unidos. Profesor Asociado, Departamento de Ingeniería, Facultad de Minas, Universidad Nacional de Colombia. Director del Grupo de Investigación Modelamiento y Análisis Energía Ambiente Economía –MAEAE-. Correo electrónico: sbotero@unal.edu.co.

Recibido: junio 12 de 2012

Aceptado: mayo 24 de 2013

RESUMEN

Este artículo tiene como objetivo analizar los diferentes métodos de valoración de empresas e identificar los más apropiados para valorar las empresas que se encuentran en las primeras fases del ciclo de vida. Para cumplir este propósito se realizó una revisión de literatura que permite conocer los métodos de valoración aplicados a las diferentes empresas del sector real, diferenciando los procedimientos para las empresas en etapa temprana a partir de la identificación de las particularidades de estas en términos de disponibilidad de información y madurez del negocio. Como conclusión se identifica que los métodos más apropiados para valorar estos emprendimientos son los basados en flujos de caja con tasa de descuento, ajustada al riesgo, y el método de certeza equivalente;, adicionalmente se plantean métodos alternativos en los cuales se utilizan multiplicadores apropiados a los emprendimientos.

PALABRAS CLAVE

Valoración de empresas, emprendimiento, empresas en etapa temprana, financiación.

CLASIFICACIÓN JEL

G32; L26

CONTENIDO

Introducción, 1. Fomento de emprendimiento y ciclo vital de la empresa en Incubación 2. Métodos y modelos de valoración 3. Valoración de empresas en etapas tempranas, 4. Conclusiones, Bibliografía.

ABSTRACT

The objective of this paper is to analyze different business valuation methods and identify the most appropriate ones for valuating companies that are in their first face of the life cycle. To meet this purpose, a literature review was done in order to compare the different valuation methods been applied in businesses of the real sector, differentiating the procedures for early stage companies from identifying their specific features in terms of availability of information and business maturity. As conclusion it is identified that the most appropriate methods to value this new ventures are based on cash flows with risk-adjusted discount rates and the certainty equivalent method in addition to alternative methods that use appropriate multipliers for the new ventures.

KEY WORDS

Business valuation, new venture, early stage business, financing.

JEL CLASSIFICATION

G32; L26

CONTENT

Introduction, 1. New venture promotion and vital life cycle of the starting business 2. Valuation methods and models 3. Business valuation in early stages, 4. Conclusions, Bibliography.

RESUMO

Este artigo tem como objetivo analisar os diferentes métodos de valoração de empresas e identificar os mais apropriados para valorar as empresas que se encontram nas primeiras fases do ciclo de vida. Para cumprir este propósito se realizou uma revisão de literatura que permite conhecer os métodos de valoração aplicados às diferentes empresas do setor real, diferenciando os procedimentos para as empresas em etapa inicial a partir da identificação das particularidades destas em termos de disponibilidade de informação e madureza do negocio. Como conclusão identifica-se que os métodos mais apropriados para valorar estes empreendimentos são os baseados em fluxos de caixa com taxa de desconto ajustada ao risco e o método de certeza equivalente, adicionalmente planteiam-se métodos alternativos nos quais se utilizam multiplicadores apropriados aos empreendimentos

PALAVRAS CHAVE

Valoração de empresas, empreendimento, empresas em etapa inicial, financiamento.

CLASIFICAÇÃO JEL

G32; L26

CONTEUDO

Introdução, 1. Fomento de empreendimento e ciclo vital da empresa em Incubação 2. Métodos e modelos de valoração 3. Valoração de empresas em etapas inicial, 4. Conclusões, Bibliografia.

INTRODUCCIÓN

Considerando que las finanzas son una herramienta que facilita la toma de decisiones en la administración, la valoración de empresas se ha constituido en un área de vital importancia en la estrategia empresarial. En este sentido se han desarrollado diferentes teorías sobre cómo hacer una correcta valoración de empresas. Algunos autores como Damodaran (2002, p. 211), Fernández (2008, p.24) y Mascareñas (2008, p. 4) plantean como postulado que el valor de cualquier inversión depende de su capacidad para generar flujos de caja futuros y su riesgo intrínseco; sin embargo, para tomar decisiones sobre la valoración de empresas en las fase temprana del ciclo de vida se debe considerar que la poca información financiera y de mercado de las empresas dificulta la valoración y determinación apropiada de las tasas de descuento para estimar el valor presente de los flujos futuros, como lo argumentan Mongrut y Ramírez (2005, p.3), Smith y Kihlom (2004, p. 218) y Metrick (2007, p. 179). Pero a pesar de la incertidumbre, estas valoraciones permiten, al empresario y al inversionista, mirar desde sus perspectivas las condiciones de valor agregado y financiamiento en el largo plazo. Al margen de la identificación de los datos cuantitativos (flujo de caja, información, etc.), según Gallinal, Moscoso y Riaño (2011), muchos inversionistas valoran la empresa subjetivamente desde su percepción del potencial de crecimiento, de generación de beneficios futuros o de posicionamiento estratégico.

Basado en lo anterior se ha encontrado un problema, y es que si una empresa en etapa temprana pretende crecer, en la mayoría de los casos debe buscar fuentes de financiación mediante el incremento en patrimonio o la obtención de deuda, para lo cual es pertinente tener una valoración convincente para que inversionistas y prestamistas tengan unas bases de análisis y tomen decisiones sobre la financiación. Es así como se necesita desarrollar metodologías de valoración apropiadas a nuevos emprendimientos.

Es importante notar que los diferentes métodos utilizados para elaborar valoraciones son aplicables a empresas con trayectoria, que cuentan con información financiera histórica y, además, se desempeñan en entornos conocidos que les posibilitan hacer proyecciones bajo cierto nivel de certidumbre. Pero para empresas en etapa temprana de financiación (Start Up) o emprendimientos, se requiere utilizar otro tipo de métodos menos dependientes de información histórica.

Con estas consideraciones, se desarrolla una metodología a partir de una revisión bibliográfica de los métodos de valoración de empresas para identificar cuál se ajusta más a las condiciones y características de una empresa en etapa temprana con el fin de cerrar la brecha del valor estimado entre un inversionista y el empresario.

Además de la presente introducción, este documento continúa con la siguiente composición; en la segunda sección se realiza una aproximación al emprendimiento y al ciclo vital que deben tener las empresas en incubación con el fin de resaltar su papel en el tejido empresarial en el país; en la tercera sección hay una descripción general de los diferentes grupos de métodos de valoración de empresas usadas convencionalmente y las propuestas por autores para nuevos emprendimientos (etapas tempranas de financiación); en la cuarta sección se realiza un resumen sobre los métodos más utilizados en la valoración de empresas recién incubadas, con sus respectivas ventajas y críticas; finalmente, se concluye con los aportes y realimentación del artículo en términos de la necesidad que tienen las empresas en etapa temprana de una metodología de valoración de empresas, en un país emergente como Colombia.

1. FOMENTO DE EMPRENDIMIENTO Y CICLO VITAL DE LA EMPRESA EN INCUBACIÓN

Un elemento clave para el crecimiento económico y la competitividad de los países emergentes es la creación de nuevas empresas, dado que promueven el avance técnico y aumentan el número de enfoques productivos innovadores con importantes beneficios sociales, según Varela (2001, p. 45) sumado a la premisa básica que ''si un país o una región incrementa significativamente el número de empresas y logra no solo que muchas de ellas se mantengan sino que bastante de ellas crezcan, y ese proceso es continuado, el número de oportunidades de empleo y bienestar para la comunidad crecerá''. Adicionalmente, según Varela y Bedoya (2006, p. 26-27), existen dos aspectos fundamentales para que aparezcan nuevas empresas:

a) La aparición de nuevos empresarios o personas que sepan cuándo, cómo, dónde y con qué empezar nuevas empresas con potencial de crecimiento, personas capaces de llevar una carrera empresarial, creativas e innovadoras, capaces de enfrentar las variaciones del ambiente económico y social.

b) El desarrollo de unas circunstancias favorables al proceso. Por ello es necesario la existencia de una serie de entidades de apoyo que faciliten al empresario su labor; por ejemplo mecanismos de incubación, parques tecnológicos, zonas francas, programas de asesorías pre y pos creación, grupos de profesionales especializados, líneas de financiación, fondos de garantías, capitales de riesgo, capitales semilla, grupos de inversionistas y de ángeles, incentivos fiscales, políticas laborales entre otras. Estas circunstancias deben darse en un entorno adecuado para que los sectores público y privado tengan oportunidad de desarrollarse.

Asimismo, según el GEM (1999), citado por Varela (2001; p. 46), con la formulación de políticas nacionales, el marco legal, la infraestructura, y las condiciones de acción del empresario son factores clave para el desarrollo empresarial; sin embargo, el surgimiento y sobrevivencia de las empresas no solo depende de lineamientos gubernamentales, sino que es importante tener presente lo que plantean King y Salomon (2004), citado por Fracica, Vaca, y Sepúlveda (2011, p. 218): ''la vida de las organizaciones, al igual que los demás seres vivos, evoluciona de manera coherente y predecible a través una serie de etapas identificables y con características propias, que en su conjunto conforman el concepto de ciclo vital'' .

En el caso colombiano, se ha experimentado un incremento en la creación de nuevas empresas en los últimos años que ha sido apoyado por las casi 600 instituciones existentes de emprendimiento, sumado a que el Plan Nacional de Desarrollo tiene como una de sus principales banderas fortalecer la creación de micros, pequeñas y medianas empresas y promover las fuentes de financiación para las mismas en etapa temprana. Como consecuencia de las acciones del Gobierno y de los emprendedores, se ha creado gran cantidad de emprendimientos, los cuales deben crecer y establecerse para consolidarse como empresas generadoras de desarrollo.

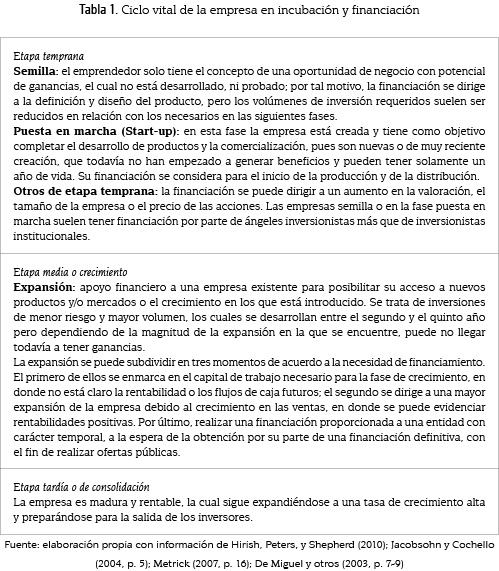

En la tabla 1 se presenta el ciclo vital de la empresa en incubación y su financiación que permite dar un marco de referencia de la importancia de una valoración adecuada de nuevos emprendimientos, dado que al hablar de emprendimientos existen varias clasificaciones que ayudan a entender el entramado y ecosistema que se pretende fortalecer en los países. En primer lugar, existe una clasificación por etapas que permite describir la empresa en qué momento se encuentra de acuerdo con el grado de inversión que contiene; estas se refieren a la temprana (inicio), media (crecimiento) y tardía (consolidación). Metrick (2007, p. 6) las describe de la siguiente forma:

Las empresas en etapas tempranas incluyen todo a través de la comercialización de un producto. En el otro extremo, la etapa tardía son empresas que tienen un producto probado que generan ganancias o bien tienen un camino claro hacia la rentabilidad (...) esto deja a las empresas en etapa media (expansión), quienes representan el vasto paisaje entre en fase inicial y de etapa tardía.

Una segunda clasificación se deriva y concierne al tipo de financiamiento que se necesita a raíz de las etapas anteriores, pues para que una empresa sobreviva en el mercado es necesario mantener una inyección de capital constante.

Como conclusión, las empresas a través del ciclo de vida, tienen necesidades diferentes de financiamiento, así como niveles de información para tomar decisiones; por ello, Damodaran (2002, p. 639), en el gráfico 1, presenta el ciclo de vida de las empresas y, complementariamente en la tabla 2, cuatro componentes de estas características propias de las empresas, representadas en el ítem de ingresos/operación corriente, cantidad de historia de la operación, existencia de empresas comparables y fuente de valor, los cuales son insumos necesarios para considerar el tema de valoración.

Es pertinente anotar que esta estructura está enmarcada para países desarrollados, y el autor considera una quinta etapa que es el declive. Si se hace una selección más detallada de los ciclos de vida expuestos, se encuentra que la etapa temprana enmarca la puesta en marcha, la etapa de crecimiento reúne las expuestas en el gráfico 1 bajo el nombre de expansión rápida y Alto Crecimiento, y finalmente, la Etapa Tardía se homologa por el crecimiento de maduración. Sin embargo, Damodaran (2002, p. 639) complementa su estructura de ciclo de vida con la información disponible y los diferentes cambios que existen en las fuentes de valor a medida que la empresa evoluciona a través del tiempo, lo cual es presentado a continuación en la tabla 2.

2. MÉTODOS Y MODELOS DE VALORACIÓN

La valoración de empresas no se debe considerar una moda entre los financieros sino una necesidad de conocer el valor de la empresa con el fin de tomar decisiones relacionadas con expansiones, integración de nuevos socios, compra o venta de la empresa, evaluación de proyectos corporativos, apertura de fusiones, entre otros. Al respecto Fernández (2008, p. 24) plantea:

En general, una empresa tiene distinto valor para diferentes compradores y para el vendedor. El valor no debe confundirse con el precio, que es la cantidad a la que el vendedor y comprador acuerdan realizar una operación de compra – venta de una empresa (...) estas dos cifras son las que se confrontan en una negociación en la cual finalmente se acuerda un precio que está generalmente en algún punto intermedio entre ambas.

Es por ello que valorar1 es emitir una opinión que respondería preguntas acerca de generar valor para qué, para quién y en qué circunstancias, posiciones que contienen grados de subjetividad al momento de realizar la operación. En palabras de Vega (2000, p. 1), ''cualquier valoración comporta grandes dosis de subjetividad. Es necesario asumir un considerable número de hipótesis sobre el comportamiento del mercado y de la empresa y esto implica correr un riesgo al dar una opinión sobre el valor''. Sin embargo, estas hipótesis o supuestos que tienen implícitas las proyecciones financieras deben ser responsables y rigurosas para garantizar que la subjetividad sea la mínima y emitir conclusiones serias sobre el valor final de una empresa.

Por tanto, al momento de valorar una empresa se genera todo un proceso de consecución de información que debe considerar tres tipos de aspectos: técnico, de negocio y de negociación, los cuales se amplían a continuación.

• Aspectos técnicos: el valorador debe elegir uno o varios métodos de valoración adecuados al tipo de información y de empresa. Es necesario tener en cuenta los límites operativos y conceptuales, las y variables empleadas para la proyección financiera, así como la identificación de sus inductores de valor.

• Aspectos del negocio: es pertinente realizar el análisis del sector en la economía interna y en el entorno nacional e internacional, y analizar diversos riesgos cualitativos y cuantitativos de acuerdo con la metodología de valoración a utilizar, lo cual se puede cuantificar o visualizar mediante un mapa de riesgo.

• Aspectos de negociación: deben incluir temas sobre la repartición del valor, que eso estaría incluido bajo cuantificadores de prima de control, prima de liquidez, prima de crecimiento, entre otros.

En línea con lo anterior y dada la importancia del proceso de valoración, siguiendo a Rojo (2007, p. 81) se presenta en el gráfico 2 los diferentes actores y decisiones que intervienen al momento de realizar una valoración, como se presenta el siguiente texto según Rojo (2007, p. 81):

Ante una empresa o negocio a valorar, el valorador (sujeto experto) selecciona uno o más métodos de valoración, dentro de los modelos existentes y según sus conocimientos y experiencia y, sobre todo, considerando las circunstancias del entorno. La aplicación del(os) método(s) seleccionado(s) le permitirá obtener un valor, económico o financiero, según el fin perseguido.

En resumen, según Moyer y otros (2004, p. 7), la valoración está en línea con el objetivo básico financiero más aceptado: ''maximizar el valor de la empresa para sus propietarios, es decir, maximizar la riqueza de los accionistas. La riqueza de los accionistas está representado por el precio de mercado de las acciones''.

Es importante tener en cuenta que al hacer la valoración de empresas se asocian hipótesis fundamentales a considerar al momento de hacer el cálculo y posterior negociación, como se presentan a continuación, siguiendo a García (2003, p. 211- 218):

• Hipótesis del mercado eficiente

• La hipótesis del justo valor de mercado

• El valor de la empresa está asociado a su corriente futura de beneficios

• El valor de una empresa es un valor percibido

• El valor de una empresa se calcula para una fecha determinada

• El valor a obtener depende del propósito del ejercicio

• El valor de la empresa está afectado por su riesgo

Estas hipótesis se condensan en instrumentos convencionales como modelos, métodos y metodologías; de acuerdo con Mascareñas (2007, p. 5) los modelos se componen de parámetros, variables y relaciones. Los parámetros permiten que un modelo pueda ser aplicado a situaciones diversas, y las variables son valores predichos sobre la base de parámetros y, según sea el control sobre la información, se realizan predicciones adecuadas a través del uso de los modelos. Por su parte, un método, según Blanco (2009, p. 127), proporciona una guía de actuación a la hora de recoger y manipular los datos necesarios para alimentar el modelo, para la interpretación de resultados, y el establecimiento de reglas de decisión basadas en estos últimos y una metodología es un conjunto de métodos que se siguen en una investigación científica.

Con el fin de valorar una empresa, se enumeran a continuación los diversos instrumentos expuestos en la teoría financiera y empírica, dentro de los cuales se encuentran variantes o desarrollos de modelos y diferentes criterios al momento de obtener la información financiera requerida para hacer el análisis de la empresa. Por tal razón, se toma como referencia la clasificación de seis grupos de modelos y métodos de valoración elaborados por Fernández (2008, p. 4) y Jaramillo (2010, p. 211) expuestos en la tabla 3, los cuales fueron retroalimentados con otros métodos o modelos empíricos y académicos encontrados en la revisión bibliográfica. La estructura del escrito considera todas las alternativas de valoración de empresas como métodos.

2.1 Métodos basados en el balance general

La información del balance general es el insumo básico para la valoración de empresas, en especial los rubros del activo y el patrimonio, que le permiten al inversionista valorar la empresa en términos del propietario o de la operación; sin embargo, su cuantificación es con respecto a la información contable del momento que se desea hacer la valoración, es decir, no considera las proyecciones financieras de la empresa que puede expresar su viabilidad y sobrevivencia a través del tiempo, así como su estrategia, recomposición de activos fijos, manejo del capital de trabajo, entre otros. En esta misma línea se puede decir que estos métodos no suponen el valor del dinero en el tiempo de los estados financieros y, por ende, no tienen implícita una tasa de descuento que permita tanto al inversionista como a la empresa tener inmerso su costo de oportunidad.

No obstante, los métodos son utilizados en el mercado por su fácil entendimiento ante cualquier grupo de interés, pero su procedimiento y resultados tienen un alto grado de subjetividad en términos de escoger las cuentas del balance al momento de la valoración, dado que se tienen diferencias entre un experto y otro, lo cual incide en la variación del valor justo de la empresa.

2.2 Métodos basados en el estado de resultados

En esta categoría se encuentran todos los métodos de valoración de empresas que se alimentan de información proveniente del estado de resultados. La característica general es que la mayoría de ellos se convierten en múltiplos que determinan el valor de la empresa, cuyo cálculo final aún contiene grados de subjetividad, debido a que el multiplicador puede provenir de percepciones del propietario, tendencias de crecimiento de la empresa o del sector económico.

Por otra parte, si la empresa a valorar no cotiza en la bolsa de valores, la información para calcular en cualquier múltiplo debe provenir de empresas similares que se encuentren en el mercado de capitales; por tal razón, según Damodaran (2002, p. 454), se debe tener en cuenta que ''un comprador del patrimonio o de la firma prefiere un múltiplo bajo a uno alto; estos múltiplos se ven afectados por el crecimiento potencial y el riesgo del negocio que se está adquiriendo''.

2.3 Métodos mixtos

Estos métodos son particularmente importantes en la valoración de empresas, puesto que representan procesos intermedios entre lo contable y lo financiero, tal como lo plantea Jaramillo (2010, p. 227):

En los métodos mixtos se trata de implementar un puente entre la contabilidad financiera y el análisis financiero, con resultados a veces forzados y discutibles. Esto causa que el grado de rigor técnico sea variable y, en algunos casos, escaso. En general consideramos que sus limitaciones son suficientes para no recomendar su utilización.

Al respecto Mileti y otros (2004, p. 7) plantean:

El fondo de comercio es el mayor valor que tiene una empresa por encima del valor contable o valor contable ajustado. Intenta representar el valor de los elementos inmateriales de la empresa, que muchas veces no aparece reflejado en el balance, pero que le proporcionan ventajas competitivas (ejemplo cartera de clientes, liderazgo sectorial, marcas, alianzas estratégicas, etc.).

Este tipo de métodos también son conocidos como basados en el fondo de comercio o goodwill, en los cuales se citan el método clásico, el simplificado de la renta abreviada del goodwill o método de la UEC (Unión de expertos Contables Europeos) simplificado, el Método de la UEC en sí, el método indirecto o método de los prácticos, el método anglosajón o método directo, el método de compra de resultados anuales y el método de la tasa con riesgo y de la tasa sin riesgo.

2.4 Métodos basados en descuentos de flujos de caja (Cash Flows)

Los estados financieros se constituyen en el elemento final del proceso contable y permiten la toma de decisiones económicas en la empresa. Según el Decreto 2649, artículo 22 (PR, 1993) se tiene la obligación de preparar los siguientes estados financieros en Colombia: ''balance general, estado de resultados, estados de cambios en el patrimonio, estado de cambios en la situación financiera y estado de flujos de efectivo''. Sin embargo, conforme lo indica el Decreto 1878 de 2008 (PR, 2008), si se enmarca en las microempresas, estas solo tienen obligación de presentar el balance general y el estado de resultados.

El estado de flujos de efectivo es un informe que permite identificar la capacidad de generación de efectivo por parte de la organización y el uso que se le da al mismo; además, posibilita evaluar las políticas de inversión o desinversión de la empresa, determinar las necesidades de financiar la operación o inversión y evaluar la política de pago de dividendos en un período específico.

Por tanto, los métodos basados en los flujos de caja se posicionan cada vez más como herramienta para la valoración debido a su utilización permanente por parte de expertos, como el caso del flujo de caja libre, en donde se considera un período de tiempo de proyección, una tasa de descuento para capturar la información a presente y el cálculo del valor continuo, el cual representa un alto porcentaje del valor final de la empresa.

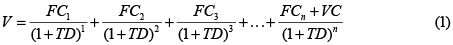

Dado que existen varios métodos bajo el esquema de flujo de caja, se presenta la ecuación 1 como una expresión general de cálculo:

En donde FCn: Flujo de caja en un momento de tiempo de proyección

TD: Tasa de descuento

VC: Valor continuo de la empresa

V: Valor de la empresa

De acuerdo con Rojo (2002, p. 103) el valor continuo de la empresa ''es el valor esperado de sus flujos de caja tras el periodo concreto o finito de estimación. Estimar a futuro supone considerar el comportamiento de la empresa en términos de crecimiento de la misma''. La ecuación utilizada para calcular este valor a perpetuidad es la que incorpora la posibilidad de continuar su crecimiento, como se presenta en la ecuación 2:

En donde, g es la tasa de crecimiento esperada por la empresa a partir del periodo n+1, la cual corresponde, según Maquieira y Willatt (2006, p. 10), al ''producto entre la tasa de retención del flujo de caja bruto que se destina a inversión y la tasa esperada de proyectos'', pero existen otros métodos de calcular la g de acuerdo con la información disponible.

A pesar de que este cálculo de valor continuo es el más utilizado tiene un grado de incertidumbre que consiste en la dificultad de garantizar un valor de los flujos de caja a perpetuidad traídos a presente: en primer lugar, se considera que la empresa se estabiliza con la información depositada en el último flujo de caja proyectado y luego existe una tasa de crecimiento y de descuento constante, sin tomar en cuenta los futuros cambios del entorno macroeconómico y empresarial. De igual forma, en la valoración no se contempla el cierre de la operación de la empresa, lo cual supone que su productividad es perpetua.

Debido al problema para garantizar el crecimiento estable de la empresa a perpetuidad2, se puede considerar el valor continuo con una tasa de crecimiento cero de acuerdo con la información consignada en la ecuación 3:

Para Maquieira y Willatt (2006, p. 11), ''El método de perpetuidades resulta apropiado para empresas maduras y estables, con bajo riesgo y donde es razonable suponer una operación continua en el largo plazo. En estos casos, las tasas de retorno requeridas son más bajas y el impacto de considerar perpetuidades es alto en el valor terminal''.

Por los anteriores motivos, Blanco (2009, p. 127) argumenta que el valor continuo puede calcularse de tres formas diferentes: de un modo tradicional (perpetuidad), mediante múltiplos de valoración relativa (múltiplos de ventas, múltiplo del EBITDA, etc.) o como el valor de liquidación del activo.

2.5 Métodos basados en creación de valor

Según García (2003, p.10), los métodos de este grupo permiten calcular y evaluar la riqueza generada por la empresa teniendo en cuenta el riesgo operativo y de mercado, dependiendo del tipo de valoración escogida, el cual se puede promover por medio de tres alternativas de gestión que concentran al mismo tiempo los procesos organizacionales: dirección estratégica, gestión financiera y gestión humana.

En general, la creación de valor en una empresa impacta en diferente medida a todos los grupos de interés (por ejemplo, propietarios, proveedores, clientes, empleados y la propia empresa), en donde se deben buscar herramientas que permitan cuantificar y valorar sus acciones al obtener un máximo rendimiento con un nivel de riesgo aceptable, las cuales se han traducido a través del tiempo en métodos de valoración que miden la generación de valor de la empresa para sus accionistas o inversionistas.

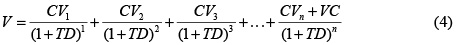

Dado que existen varios métodos bajo el grupo de creación de valor, se presenta en la ecuación 4 una expresión general de cálculo:

En donde: CVn: Resultado de un método de Creación de valor en un momento de tiempo de proyección

TD: Tasa de descuento

VC: Valor continuo de la empresa

V: Valor de la empresa

Es importante considerar que al realizar la valoración de la empresa es necesario elaborar las proyecciones financieras y tener en cuenta el valor terminal fundamentado en cualquier resultado de los diferentes métodos de creación de valor (CV), como se expuso en el tema de métodos basados en flujos de caja, lo cual genera grados de incertidumbre en la generación de la información.

2.6 Métodos basados en opciones

Los bienes materiales de una sociedad se determinan por la capacidad de producción de su economía; es por ello que, según Bodie, Kane y Markus (2004, p. 3), los ''activos utilizados para producir bienes y servicios se llaman activos reales (...); por otra parte los activos financieros son derechos sobre los activos reales o los ingresos generados por ellos''; por tanto, como argumentan Berk y DeMarzo (2008, p. 656) ''un contrato de opción financiera da a su propietario el derecho (pero no la obligación) de comprar o vender un activo a un precio fijo en cierta fecha del futuro''.

En esta misma línea se puede decir, según Hull (2002, p. 5), que la opción de compra real es similar a una opción de compra financiera, porque ambos implican un derecho, mas no una obligación, y se pueden ajustar a los seis elementos que influyen en las opciones financieras como son: la tasa de interés libre de riesgo, el tiempo al vencimiento, la volatilidad del precio de la acción, los dividendos esperados durante la vida de la opción, el precio actual de la acción y de ejercicio.

Es por ello que autores como Mun (2002, p. 42) y Trigeorgis (1996, p. 4) afirman que la metodología de opciones reales emplea la teoría de opciones financieras para valorar los activos físicos y reales, otorgando el derecho, pero no la obligación, según Ketelhöhn, Marín, y Montiel (2004, p. 184), de tomar una acción como posponer, ampliar, contraer o abandonar cualquier inversión a un costo determinado; esto, siguiendo a Dumrauf (2010, p. 300) es que ''una opción real está presente en un proyecto de inversión cuando existe alguna posibilidad futura de actuación en el momento en que se resuelve alguna incertidumbre actual''.

Esta metodología busca el valor de los flujos futuros. Sin importar si se encuentra el valor de la opción por alguna de las metodologías usadas como Black-Scholes o árboles binomiales, la metodología busca entregar un valor ajustado que considere la flexibilidad empresarial, razón por la cual existen diferentes tipos de opciones: abandono/cierre, tiempo de inversión, crecimiento y flexibilidad.

En la actualidad se considera que el uso de la teoría de opciones reales es una herramienta importante para valorar empresas debido a las siguientes características, planteadas por Jaramillo (2010, p. 381):

• La capacidad de estas metodologías al valorar activos difícilmente cuantificables por los métodos de valoración tradicionales.

• Permite realizar una buena gestión empresarial al medir la flexibilidad (alternativas) para la toma de decisiones a nivel gerencial.

• La valoración por opciones reales se puede considerar como una buena alternativa al valor presente neto, solo en ciertas ocasiones.

3. VALORACIÓN DE EMPRESAS EN ETAPAS TEMPRANAS

Como se describió en los métodos de valoración, son aplicables en teoría a todo tipo de empresas; sin embargo, al abordar la estructura de empresas en etapas tempranas los problemas de cantidad y calidad de información generan dificultad a la hora de realizar este ejercicio.

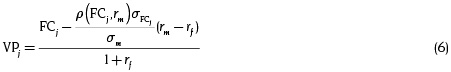

Smith y Kihlom (2004) y Metrick (2007) realizan un recuento de los métodos de valoración más apropiados y usados en la teoría financiera para valorar empresas con estas características. El primer método es la tasa de descuento ajustada al riesgo, y el segundo es el flujo de caja de certeza equivalente. A continuación se presenta una referencia de cada uno de ellos.

3.1 Método de la tasa de descuento ajustada al riesgo

En este método, Smith y Kiholm (2004, p. 218) sostienen que ''los flujos de caja esperados son descontados al valor presente usando un factor de descuento que refleja el valor del dinero en el tiempo y el riesgo de los flujos de caja'', el cual es denotado en la ecuación 5.

En este caso el riesgo es medido como una desviación estándar de los retornos en un período, lo cual puede generar problemas, a pesar de estimar los flujos de caja esperados y su respectivo riesgo; no se puede determinar el rendimiento esperado en el período de tenencia o la desviación estándar de los retornos en el período sin saber el costo o el valor del proyecto. Es pertinente anotar que la tasa de descuento que se utiliza es el costo de capital determinado por inversionista externo y abordado desde el modelo de fijación de precios de activos de capital, conocido como CAPM por sus siglas en inglés (Capital Asset Pricing Model).

Es importante notar que al hacer un paralelo con la metodología de los flujos de caja, se encuentra que la diferencia de este método no radica en la elaboración de los flujos de caja sino en el cálculo de la tasa de descuento.

3.2 Método de certeza equivalente

El método trata de corregir el problema de incorporación de riesgo a la tasa de descuento a través de la desviación estándar de los flujos de caja en vez de los retornos, de la siguiente manera:

En donde FCj: flujo de caja en el momento j

rf: tasa libre de riesgo

: correlación del flujo de caja y el rendimiento del mercado

: correlación del flujo de caja y el rendimiento del mercado

: desviación estándar de los rendimientos del mercado

: desviación estándar de los rendimientos del mercado

: desviación estándar de los flujos de caja en el momento j

: desviación estándar de los flujos de caja en el momento j

Según Smith y Kiholm (2004, p.229) ''El numerador es la tasa de descuento basado en el CAPM de certeza equivalente de los flujos de caja en riesgo (...) el denominador es un factor de descuento que se utiliza para determinar el valor presente de un flujo de caja libre de riesgo''.

3.3 Métodos alternativos

Por otra parte Metrick (2007) contempla una metodología para realizar el cálculo del valor de una empresa que necesita capital de riesgo, el cual se puede homologar a aquellas que se encuentran en etapa temprana. Se considera, según Metrick (2007, p. 179-185), cuatro pasos a seguir:

1. Estimar una valoración de salida para la empresa, el cual busca y representa el valor esperado de la empresa en el tiempo de una salida exitosa, en donde este último es una oferta pública de acciones o el valor equivalente de venta.

Se puede calcular el valor esperado de salida en el momento actual, en donde el inversionista puede considerar una probabilidad de éxito, en el caso que se estime que no hay éxito en la inversión el valor se espera cero.

Valor esperado de salida = valoración de salida * p

Sin embargo, es necesario tener este valor esperado futuro a términos presentes, por ello es pertinente descontarlo a una tasa que represente el costo de riesgo:

Valor presente del valor de salida = valoración de salida * p / (1+ TD)t

2. Estimar un multiplicador de dinero para el punto anterior. Pueden ser establecidos directamente por los inversionistas o construirlos a partir de un retorno objetivo emanado de la tasa interna de retorno de la salida exitosa.

De acuerdo a la ecuación anterior, p / (1+ TD)t representa el factor de descuento para la valoración de salida, en donde su inverso es el múltiplo de dinero y se denota M.

3. Estimar el porcentaje de retención esperada entre la inversión inicial y la salida de éxito, dado que en una empresa en etapa temprana los flujos de caja usualmente son negativos, lo cual requiere de ruedas adicionales de inversión y una reducción del porcentaje de propiedad de inversionistas previos.

4. La recomendación de inversión, en donde la inversión requerida es comparada con el porcentaje de participación propuesta de la valoración total.

Valoración Total= (valoración de salida * % de retención esperada) / múltiplo de dinero.

Es importante anotar que Metrick (2007, p. 180) considera que el valor de salida es el insumo más importante de la metodología que propone; por tanto, dice que se ajusta a dos tipos de metodologías convencionales: el análisis del flujo de caja descontado (valoración absoluta) y el análisis de comparables (valoración relativa).

Asimismo, Damodaran (2002, p. 637) justifica el uso de la metodología de valoración por flujos de caja descontado bajo ciertas condiciones que pretenden mejorar la estimación, pero considera que la principal dificultad radica en que la información disponible para estimar dichos flujos de caja en etapa temprana es casi inexistente en las tres principales fuentes de información que son, estados financieros, información histórica de la empresa y la comparación con empresas similares.

De igual forma, resalta el hecho de que las empresas en etapa temprana no disponen de muchas inversiones en activos fijos, y la mayor parte de su valor potencial radica en los activos intangibles, lo cual dificulta aún más la estimación del valor, pero el principal problema está en que dichas empresas no han llegado a un ciclo de vida que les permita estabilizar las operaciones y posicionarse en el mercado, situación que mejoraría la estimación de los flujos de caja futuros. Es por las anteriores razones, argumenta Damodaran (2002, pp. 640-652), que al momento de valorar estos tipos de empresas se tengan en cuenta las siguientes observaciones con el fin de dar una mayor certeza a los resultados.

1. Evaluar la posición actual de la empresa. La importancia de la información actualizada en las empresas en etapa temprana debido a los fuertes cambios en los flujos de caja, dado que todos los ingresos se invierten en crecimiento, por tanto, para efecto de una mejor valoración recomienda utilizar la información financiera del último año.

2. Estimar el crecimiento de los ingresos. En esta etapa suelen ser bajos y algunas veces negativos, por tanto se podría percibir que cualquier crecimiento a futuro tendrá efectos sustanciales, pero se debe tener cuidado con la tasa de ingresos pasados, el crecimiento del sector y las barreras de entrada y las ventajas competitivas de la empresa.

3. Estimación de un margen operativo sostenible bajo un crecimiento estable, en donde la tasa de crecimiento operacional es válida en el momento que el crecimiento de la empresa se estabilice. En ausencia de empresas pares la dificultad para esta estimación es mayor, sin embargo se sugiere mirar cuales pueden ser los posibles competidores de la empresa y construir una estimación de ingresos para obtener una tasa real.

4. Estimación de la reinversión para generar crecimiento, esto está encaminado a los ingresos operacionales, dado que está en función de la cantidad de dinero que una empresa invierte y la rentabilidad de que se espera generar del mismo:

Crecimiento esperado= Tasa de reinversión * Retorno de capital

Sin embargo, esta relación es inoperante cuando las utilidades son negativas, por tanto para el caso de empresas en etapa temprana, es necesario estimar los ingresos y luego la reinversión para el crecimiento debe ser calculada basada en los ingresos estimados, por tal razón la reinversión esperada se obtiene:

Reinversión Esperada = el cambio esperado en ingresos / (ventas / tasa de capital)

La relación ventas /tasa de capital, se calcula con la información histórica de la empresa o por medio de la comparación de las tasa del mercado.

5. Estimación de parámetros de riesgo, el cual se puede realizar estimando un posible interés de cobertura, basado en los ingresos operacionales de periodos futuros, y este interés es usado para calcular una tasa sintética.

6. Estimación del valor de la empresa, en donde una vez obtenido los parámetros anteriores se puede calcular un valor más racional, sin embargo se debe de tener en cuenta otras dos alternativas para este tipo de empresas, el valor de supervivencia y en caso de no concertarse el negocio, el valor de los activos no operativos. El primero hace referencia a la valoración convencional con los parámetros. antes calculados pero sin adicionar a ésta el valor residual, y el segundo hace referencia al valor de los activos físicos adquiridos durante su intento de consolidación

7. Estimar el valor de la empresa como patrimonio.

3.4 Criterios de elección a considerar para escoger métodos de valoración de empresas de nuevos emprendimientos

En términos generales las metodologías convencionales que se utilizan para valorar empresas de nuevos emprendimientos o en etapa temprana se centran en el grupo de flujos de caja descontados o los métodos de estados de resultados enmarcados en los múltiplos. Un caso real se evidencia en España, en donde se ha considerado, según Rubio (2010, p. 30), que los métodos concretos para la valoración de este tipo de empresas se enmarca en precio pagado en inversiones recientes ÷ valor propio, múltiplos ÷ beneficios, valoración de activos netos, flujos de caja descontados de la empresa o inversión, y parámetros de referencia de la industria.

Sin embargo, las metodologías convencionales fueron diseñadas para valorar empresas que operan en mercados con amplia información financiera, incluso en el caso de pequeñas empresas, lo cual facilita la implementación de las metodologías, aunque autores como Damodaran (2002), Metrick (2007), Smith y Kiholm (2004) han propuesto metodologías especiales para empresas en etapas tempranas de emprendimiento y financiación. Es importante resaltar que en los países emergentes es poco común disponer de información de mercado, sumado a las diferencias en temas como características empresariales, estructura e historia en el tema de emprendimiento, y financiamiento en empresas riesgosas, pero usualmente, apuntan Gallinal, Moscoso, y Riaño (2011), en Colombia se aplican métodos de valoración basados en flujos de caja. A continuación, en la tabla 4, se presentan las principales características de los métodos de valoración convencionales y alternativos que se usan para valorar nuevos emprendimientos.

4. CONCLUSIONES

Los financieros han utilizado diferentes métodos para realizar la valoración de las empresas, los cuales son aplicables porque en general son empresas con trayectoria, que cuentan con información financiera histórica y se desempeñan en entornos conocidos que les permiten hacer proyecciones bajo cierto nivel de certidumbre. Pero cuando se trata de empresas en etapa temprana de financiación o nuevos emprendimientos, se requiere utilizar métodos que permitan no solo elaborar una valoración sino también generar estrategias de sostenibilidad y creación de valor en condiciones de incertidumbre.

A partir del análisis de diferentes autores, se ha presentado una introducción a los aspectos de emprendimiento y el ciclo de vida que siguen las empresas incubadas. Se ha identificado la información disponible para realizar la valoración en cada nivel del ciclo de vida.

Se identificaron y clasificaron los diferentes métodos de valoración de empresas utilizados para nuevos emprendimientos, tanto los convencionales como los propuestos recientemente, especificándose las ventajas y críticas a cada uno de ellos. Se ha encontrado que no existe un método único que prevalezca sobre los otros, puesto que depende mucho de la calidad de la información, el tipo de empresa, el entorno económico y el criterio del analista. Sin embargo se ha identificado que la mayoría de las dificultades de aplicar estos métodos en economías emergentes tiene que ver con el hecho de que no existe suficiente información de los sectores, ni la presencia de mercados financieros maduros, lo que reafirma la necesidad de proponer métodos aplicables a estos entornos.

* El artículo de revisión se deriva de la tesis doctoral ''Valoración de empresas en etapa temprana de financiación'' de la estudiante Jenny Moscoso Escobar. Doctorado en Ingeniería -Industria y Organizaciones-, Facultad de Minas, Universidad Nacional de Colombia, Sede Medellín. Director de Tesis: Sergio Botero Botero.

1 Diferencia entre valor y valoración desde el punto de vista financiero. Según Smith y Nau (1995, p. 801) ''La definición adecuada de valor sería el punto de equilibrio del precio de compra-aquel precio al que la empresa es indiferente entre la ''compra'' del proyecto y su rechazo (...). En general, el precio de compra de equilibrio y los precios de equilibrio de venta no son iguales (por ejemplo, ver Raiffa 1968, pp 89-91) y la definición adecuada de valor dependerá de si la empresa está comprando o vendiendo''. Por otro lado, para BenDaniel, Rosenbloom y Hanks (2002, p. 408) la valoración ''es el proceso por el cual, mediante el uso de mediciones objetivas y sustentadas, se determina el valor justo del valor de mercado''.

2 Damodaran (2002, p. 307) sostiene que existen tres supuestos críticos que son necesarios realizar para asumir un crecimiento estable. ''El primero es asumir que la empresa bajo valoración tiene un crecimiento estable, en caso de que no lo sea así. El segundo se refiere a si las características de la empresa se comportan dentro de un crecimiento estable, en términos de rendimiento de las inversiones, los costos de capital y capital. El supuesto final se refiere a cómo la empresa que se está valorando hace su transición de un alto crecimiento a uno estable.''

BIBLIOGRAFÍA

BenDaniel, David; Rosenbloom, Arthur y Hanks, James (2002). International MyA, Joint Ventures and Beyond Doing the Deal Workbook. New Jersey, Segunda Edición, John Wiley and Sons Inc., 232 pp.

Berk, Jonathan y DeMarzo, Peter (2008). Finanzas corporativas. México, Pearson Education, 1080 pp.

Blanco, Luis (2009). Valoración de empresas por descuento de flujos de caja: proyección de ratios y estimación del valor terminal por múltiplos. En: Revista Universo Contábil, Vol. 5, N.° 2, pp. 125-141.

Bodie, Zvi; Kane, Alex y Marcus, Alan (2004). Principios de inversiones. España, McGraw Hill, 507 pp.

Damodaran, Aswath (2002). Investment Valuation. Segunda Edición, New York, John Wiley y Sons Inc., 992 pp.

De Miguel, José; Miranda, Fernando; Pallas, Julio y Ramos, Calvo (2003). Las Start up de la Nueva Economía. El capital riesgo como fuente de financiación. [En línea]. XVII Asepelt 2003. Memorias, Asociación Internacional de Economía Aplicada, Almeira, 14 pp. http://www.asepelt.org/ficheros/File/Anales/2003. Consultado: diciembre 2011.

Dastgir, Mohsen; Khodadadi, Vali y Ghayed, Maryam (2010). Cash Flows Valuation Using Capital Cash Flow Method Comparing it with Free Cash Flow Method and Adjusted Present Value Method in Companies Listed on Tehran Stock Exchange. En: Business Intelligence Journal, Vol. 3, Núm. 2, pp. 45-58.

Dumrauf, Guillermo (2010). Finanzas Corporativas Un Enfoque Latinoamericano. Argentina, Alfaomega, 734 pp.

Fernández, Pablo (2008). Métodos de Valoración de Empresas: Documento de Investigación. España, Business School, Universidad de Navarra, 52 pp.

Fracica, Germán; Vaca, Patricia y Sepúlveda, María del Pilar (2011). El Empresario en el Start Up. [En línea]. Memorias XXI Congreso Latinoamericano Sobre Espíritu Empresarial, Santiago de Cali, Universidad ICESI. pp. 216-231 http://hdl.handle.net/10906/5384. Consultado: febrero 2012.

Gallinal, Santiago; Moscoso, Jenny y Riaño, Alberto (2011). Panel Tendencias en la valoración de empresas. En: Primer Encuentro Latinoamericano de Redes de Ángeles Inversionistas. (Audio) Medellín.

García, Oscar (2003). Valoración de Empresas, Gerencia de Valor y EVA. Cali, Prensa Moderna, 490 pp.

GEM - Global Entrepreneurship Monitor- (1999). Executive report. Babson College, London Busisness School and Kauffman Center, 49p.

Grant, Julia y Parker, Larry (2002). EBITDA! En: Research in Accounting Regulation, Vol. 15, pp. 205-211.

Hirish, Robert; Peters, Michael y Shepherd, Dean (2010). Entrepreneurship. Octava Edición, New York, McGraw Hill, 602 pp.

Hull, John (2002). Introducción a los Mercados de Futuros y Opciones. Cuarta Edición, México, Pearson Education, 560 pp.

Jacobsohn, Gabriel y Cochello, Agustina (2004). Inversores Ángeles en Argentina – Agentes estratégicos en las primeras etapas del mercado de capital riesgo en economías emergentes. En: New Venture Financing Action-Research and Demonstration Project, 47 pp.

Jaramillo, Fernando (2010). Valoración de empresas. Bogotá, ECOE Ediciones, 411 pp.

Ketelhöhn, Werner; Marín, José Nicolás y Montiel, Eduardo Luis (2004). Inversiones, Análisis de inversiones estratégicas. Bogotá, Norma, 288 pp.

King y Salomon (2004) The Entrepreneur and the Venture's Life Cycle Stage: An Integrative Model Exploring. Roles and Relationships. Departamento de Ciencias Administrativas, The George Washington University.

Maquieira, Carlos y Willatt, Christian (2006). Metodología de valoración de nuevas empresas (MVNE). En: Estudios de Administración, Vol. 13, pp. 1-23.

Mascareñas, Juan (2007). Introducción a las finanzas corporativas. [En Línea] España. Universidad Complutense de Madrid, 23 pp. http://www.ucm.es/info/jmas/innf2/ifincorp.pdf Consultado: agosto 2011.

Mascareñas, Juan (2008). La valoración de proyectos de inversión productivos. [En Línea] España. Documento de Trabajo, Universidad Complutense de Madrid, 27 p. http://pendientedemigracion.ucm.es/info/jmas/mon/03.pdf Consultado: enero 2012.

Metrick, Andrew (2007). Venture Capital and the Finance of Innovation. New Jersey, John Wiley y Sons Inc., 568 pp.

Mileti, Mabel; Berri, Ana María y Fenucci, Graciela (2004). El valor empresa y la contabilidad. Novenas Jornadas ''Investigación en la Facultad'' de Ciencias Económicas y Estadística [En Línea]. Argentina, Universidad Nacional del Rosario, 9 p. http://www.fcecon.unr.edu.ar/webnueva/sites/default/files/u16/Decimocuartas/Mileti,Berri,Fanucci_el%20valor%20empresa%20y%20la%20contabilidad.pdf Consultado: octubre 2011.

Mongrut, Samuel y Ramírez, Darcy (2005). Discount rates in emerging capital markets. papers.ssrn.com. 22 p. [En Línea]. http://papers.ssrn.com/sol3/Delivery.cfm/SSRN_ID926163_code663919.pdf?abstractid=926163yamp;mirid=1 Consultado: abril de 2011.

Moyer, Charles, McGuigan, James y Kretlow, William (2004). Administración financiera contemporánea. Novena Edición, México, Cengage Learning, 448 pp.

Mun, Jonathan (2002). Real Options Analysis: Tools and Techniques for Valuing Strategic Investment and Decisions. Segunda Edición, Estados Unidos, Wiley Finance Series, 704 p.

PR –Presidencia de la República- (1993). Decreto 2649 de 1993. Reglamenta la contabilidad en general y se expiden los principios o normas de contabilidad generalmente aceptados en Colombia. [En Línea]. Colombia. http://puc.com.co/normatividad/decreto-2649-1993/. Consultado: Octubre 2011.

PR –Presidencia de la República- (2008). Decreto 1878 de 2008. Por medio del cual se modifica parcialmente el Decreto 2649 de 1993 y se dictan otras disposiciones. [En Línea]. Bogotá: http://web.presidencia.gov.co/decretoslinea/2008/mayo/archivo.html. Consultado: Mayo 2013.

Pricer, Robert y Johnson, Alec (1997). The Accuracy of Valuation Methods in Predicting the Selling Price of Small Firms. En: Journal of Small Business Management, Vol. 35, N.° 4, pp. 24-35.

Rojo, Alonso (2007). Valoración de empresas y gestión basada en valor. Madrid, Editorial Paraninfo, 338 pp.

Rubio, Graciela (2010). Nuevo desafío contable para el capital de riesgo: la medida de su gestión. En: Partida Doble, N.° 219, pp. 22-38.

Smith, James y Nau, Robert (1995). Valuing risky projects: option pricing theory and decision analysis. En: Management Science, Vol. 41, N.° 5, pp. 795–816.

Smith, Richard y Kiholm, Janet (2004). Entrepreneurial Finance. Segunda Edición, New Jersey, John Wiley y Sons, Inc., 615 pp.

Trigeorgis, Lenos (1996). Real Options: Managerial Flexibility and Strategy in Resource Allocation. Estados Unidos, Cambridge , The MIT Press, 427 pp.

Varela, Rodrigo (2001). Innovación Empresarial-Arte y Ciencia en la Creación de Empresas. Segunda Edición, Colombia, Prentice Hall, 400 pp.

Varela, Rodrigo y Bedoya, Arturo (2006). Modelo conceptual de desarrollo empresarial basada en competencias. En: Estudios Gerenciales, Vol. 22, N.° 100, pp. 21-48.

Vega, Javier (2000). Valoración de empresas. Madrid: Departamento de Investigaciones Instituto Empresa.

Welc, Jacek (2011). Multiples improve valuation accuracy?? En: Accounting and Taxation, Vol. 3, N.° 1, pp. 57-70.